あなたは「贈与」に対してどんなイメージをもっていますか?

将来の相続に備えて、生前から少しずつ財産を下の世代に渡して、相続財産を減らしていく・・・という相続対策の手法として使われることも多いですね。

しかしながら、しっかりと内容を理解して、ポイントを押さえた上で実行しなければ、逆にトラブルのもととなったり、後日税務署からペナルティを課せられることもあります。

本稿では、贈与とはなにか、贈与税がどんなときにかかるのか、贈与税の計算方法、贈与を認められないケースや、贈与をする上で気を付けることをなどを確認していきましょう。

1. そもそも贈与とはなにか?

まずは、そもそも「贈与」とはなにかをみていきましょう。

贈与とは「金品などの財産を人に贈ること」をいいます。

例えば、祖父から孫に対して現金100万円を贈ったり、親から子へ車を贈ったりする行為が、贈与に該当します。

贈与という行為は、民法では以下のように規定されています。

民法 第549条(贈与)

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

贈与を理解する上で重要なことが、「片務契約」「諾成契約」「無償契約」「不要式契約」の4つの性質です。

聞きなれない言葉だと思いますので、1つずつ説明します。

(1)片務契約

「片務契約」とは、当事者の片方だけに債務が発生する契約です。

つまり、祖父から孫に現金100万円を贈るときには、反対に孫から祖父に対して対価を支払わないといけないという義務は特段発生しないという性質です。

(2)諾成契約

「諾成(だくせい)契約」とは、当事者間の合意のみで成立する契約です。

祖父が「現金100万円をあげる」という意思表示をして、孫が「それをもらう」という意思表示をすれば、贈与契約が成立することになります。

これに対する概念に「要物契約」があり、この場合には、契約の成立に物の引き渡しが求められます。

「贈与」というと、ものの引き渡しが必須であるというイメージがあるかもしれませんが、契約の成立には物の引き渡しは必要がないという点には注意が必要です。

(3)無償契約

「無償契約」とは、当事者の片方のみが経済的な支出を行う契約を指します。

贈与は、相手方に対して対価なしに価値を提供する行為ですので「無償契約」に該当することになります。

(4)不要式契約

「不要式契約」とは、契約に特別の形式を必要としない契約をいいます。

民法では、保証や婚姻などの重大な契約については、内容を明らかにするために形式を定めた「要式契約」となっています。

しかし、それら以外のほとんどの契約は不要式契約として形式を問いません。

贈与契約は不要式契約ですので、贈与契約書などの書面を交わしたときにはもちろん、口頭でも成立します。

なお、口頭での贈与契約は、引き渡しがされていない分(履行前の部分)については、いつでも解除することができます。

これは、贈与が諾成契約かつ不要式契約であることから、軽率な口頭での贈与契約によるトラブルを避けることが目的となっています。

対して、書面での贈与契約は、当事者両者の合意があってはじめて撤回ができます。

法律上は、口頭でも契約が成立することから安易にとらえる方もいらっしゃいますが、トラブル防止の観点から贈与契約書などの書面により契約を締結することをおすすめします。

2. 贈与税とはなにか(暦年課税の計算方法)

ここまでは、贈与の法的な性質をみてきました。

それでは次に、贈与に対してかかる税金である贈与税について確認していきましょう。

一般的に贈与税といった場合、贈与税の「暦年課税」を指します。

暦年課税

暦年課税とは、贈与で財産をもらった人(受贈者)が、毎年1月1日から12月31日までの1年間に、贈与によりもらった財産の価額を合計して贈与税額を計算し、贈与を受けた年の翌年の2月1日から3月15日までの間に申告と納税を行う制度。

【計算方法】

- 毎年1月1日から12月31日までの1年間に、贈与によりもらった財産の価額を合計する。

- 上記1の合計額から、基礎控除額110万円を控除する。

- 基礎控除額控除後の金額を下記の「速算表」に当てはめて税額を計算する。なお、適用される税率と控除額は「一般贈与財産」と「特例贈与財産」に区分されます。

計算手続にある速算表を、下記に示します。

贈与する財産の金額が大きければ大きいほど、贈与税の税率が上がっていくということが確認できます。

【速算表(特例贈与財産)】

速算表(特例贈与財産)は、直系尊属(祖父、祖母、父、母など)から、その年の1月1日において20歳以上の直系卑属(子・孫など)への贈与にかかる贈与税の計算に使用します。

例えば、祖父から孫への贈与、父から子への贈与の場合などに適用します。

2.png)

(出典:国税庁「速算表(特例贈与財産用)」)

【速算表(一般贈与財産)】

速算表(一般贈与財産)は、上記の「特例贈与財産」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与の場合などに使用します。

.png)

(出典:国税庁「速算表(一般贈与財産用)」)

贈与税の計算例

それでは実際に数字を入れて、贈与税額の計算について確認してみましょう。

祖父から20歳以上の孫に対して、500万円の現金を贈与した場合、

- 贈与財産500万円

- 1の贈与財産500万円 - 基礎控除額110万円 = 390万円

- 2 の390万円 × 特例税率15% = 58.5万円 - 控除額10万円 = 贈与税48.5万円

上記の計算により、500万円の現金を贈与した場合の贈与税額は、48.5万円と算定されます。

この場合、贈与によりもらった金額の約1割を贈与税として納税することが必要となります。

3. 贈与税の課税財産に含まれるもの

ここまでは、贈与税の計算方法を確認してきました。

贈与の一般的な定義は、「金品などの財産を人に贈ること」であると確認しましたが、このようなものを「本来の贈与財産」といいます。

贈与税の課税対象となる課税財産には、上記の本来の贈与財産に加え、「みなし贈与財産」が含まれます。

「みなし相続財産」とは、贈与によって取得した財産ではないが、実質的に贈与と同様の性質を持つ財産です。

みなし相続財産の一例を下記にピックアップしました。確認してみましょう。

(1)生命保険金

契約者・保険料負担者ではない人が、満期や解約又は被保険者の死亡により受け取った保険金は、保険料を負担した人からその生命保険金の贈与があったものとみなされます(ただし、けがや病気などによるものは除かれます)。

また、被保険者の死亡により受け取った生命保険金のうち、被保険者が保険料の負担者となっていたものについては、贈与税ではなく相続税の対象となります。

(2)定額譲渡

個人間で財産を売買する際に、時価と比べて特に低い価額で譲り受けた場合、時価と売買価額の差額は、実質的に贈与であるとして贈与税の課税対象となります。

(3)債務免除

借入などの債務を有していた個人が、その債務の支払いを免除してもらった場合(つまり借金をなくしてもらった場合)、その債務の免除を受けた金額が贈与とみなされます。

ただし、債務者に資金がないことから債務の弁済をすることが困難な部分の金額については、贈与により取得したものとはみなされません。

これは、債務免除をするような場合には、債務者がすでに債務超過の状態に陥っており、今後債務を弁済の見込みがない場合が多いと考えられることがほとんであるからです。

4. 贈与税の非課税財産

贈与税は、原則として贈与を受けたすべての財産に対してかかりますが、財産の性質や贈与の目的などからみて、そもそも「贈与によりもらった財産の価額」に算入しない財産があります。

本章では、「贈与税の非課税財産」についてみていきます。

実際には細かく規定されていますが、「贈与」について理解を進めるために重要と思われるものを、以下にいくつかピックアップしてみます。

(1)扶養義務者から扶養家族への生活費・教育費

民法において、直系血族の扶養の義務が規定されています。

民法 第877条(扶養義務者)

1. 直系血族及び兄弟姉妹は、互いに扶養をする義務がある。

そして、扶養の内容として「生活費」「教育費」を負担することが含まれます。

そのため、そもそも直系尊属(親・祖父)が子・孫の教育費用を、その必要となる都度において負担した場合は、贈与税の課税の対象にはなりません。

ここでいう生活費は、通常の日常生活に必要な費用をいいます。また、教育費とは、学費や教材費、文具費などがその範囲に入るとされています。

つまり、夫が専業主婦の妻に生活費を渡した場合や、祖父が孫の学費を必要な都度において負担した場合などは、贈与税の対象にはなりません。

なお、非課税となる生活費や教育費は、必要な都度、直接これらに充当するものに限られます。

生活費や教育費の名目で贈与をした場合であっても、まとまった金額を一括で贈与して預金をしている場合などには贈与税がかかりますので注意が必要です。

また、上記以外にも、以下の内容のものが、贈与税の非課税財産とされます。

(2)香典、花輪代、見舞金、贈答などの金品で、社会通念上相当と認められるもの

(3)離婚にともなう慰謝料や財産分与で、社会通念上相当と認められるもの

5. 暦年贈与における注意点

ここまでで、贈与税の計算方法と非課税となる財産について確認しました。

それでは、暦年贈与をする場合に注意すべき点について、みていきましょう。

(1)贈与財産の合計額が110万円を超えた場合の申告義務

毎年1月1日から12月31日までの1年間に贈与によりもらった財産の価額の合計額が、基礎控除額110万円を下回る場合には、贈与税の申告義務はありません。

例えば、祖父から孫に対して、現金100万円を贈与し、その年中に他の贈与がなかった場合には、孫には贈与税の申告・納税義務はありません。

(2)基礎控除額110万円は「もらった人、1名ごと」

混乱しやすいところですが、贈与税計算上の基礎控除額110万円は受贈者1名ごとの計算になります。

例えば、1名の孫が、祖父と祖母からそれぞれ100万円ずつ、合計200万円の贈与を受けた場合を想定してみましょう。

贈与者1人あたりの贈与財産の価額をみると基礎控除額である110万円以下なので、贈与税は発生しないようにみえるかもしれません。

しかし、贈与税は受贈者ごとに申告・納税することが必要ですので、財産の合計額は200万円となり、基礎控除額110万円を超え、贈与税の申告・納税が必要です。

ここで少し違うケースを考えてみます。

祖父が、孫2名にそれぞれ100万円ずつ、合計200万円を贈与する場合です。

この場合、それぞれの受贈者の贈与を受ける財産の合計額は110万円以下となりますので、贈与税の申告・納税は必要ありません。

(3)連続する年で贈与を行う場合には「定期贈与」に注意

上記の計算例で確認しましたが、現金500万円を一年間のうちに贈与(特例贈与)した場合の贈与税額は、「約48万円」でしたね。

この現金500万円を、一年間のうちに贈与するのではなく、毎年100万円を5年間にかけて贈与(連年贈与)した場合には、贈与税はどうなるでしょうか?

答えは、ゼロになります(毎年の贈与財産の価額100万円 ≦ 基礎控除額110万円のため、贈与税が発生しません)。

しかしながら、安易に上記のように500万円を5年に分けて贈与をすることはおすすめしません。

なぜならば、税務署からいわゆる「定期贈与」に認定されると、贈与の初年度に贈与の合計額500万円に対して贈与税が課税されるためです。

定期贈与とは、数年間にわたって贈与を受けることが、贈与者と受贈者との間で契約されている場合には、その契約をした年に「定期金に関する権利」を贈与したものとして、贈与税を課税するものです。

暦年贈与で相続対策をする場合には、この「定期贈与」に認定されないように十分注意をすることが必要です。

実際に、国税庁のタックスアンサーには次のような記述があります。

No.4402 贈与税がかかる場合 「毎年、基礎控除額以下の贈与を受けた場合」

Q1 親から毎年100万円ずつ10年間にわたって贈与を受ける場合には、各年の受贈額が110万円の基礎控除額以下ですので、贈与税がかからないことになりますか。

A1 毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合には、契約(約束)をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

出典:国税庁

6. 暦年贈与と認められるために守るべきこと

連年にわたる暦年贈与が、「定期贈与」に該当した場合、思わぬ課税を受けてしまうことがあります。

計画的な相続対策をするためには、暦年贈与が問題なく認められることが重要です。

そのためには何をすれば良いでしょうか。

以下にまとめてみましたので、ぜひ参考になさってください。

大切なことは、実際に当事者間で贈与についての合意をしておくこと、実際に財産を動かすこと、それが書面などで明確に分かるようにしておくことです。

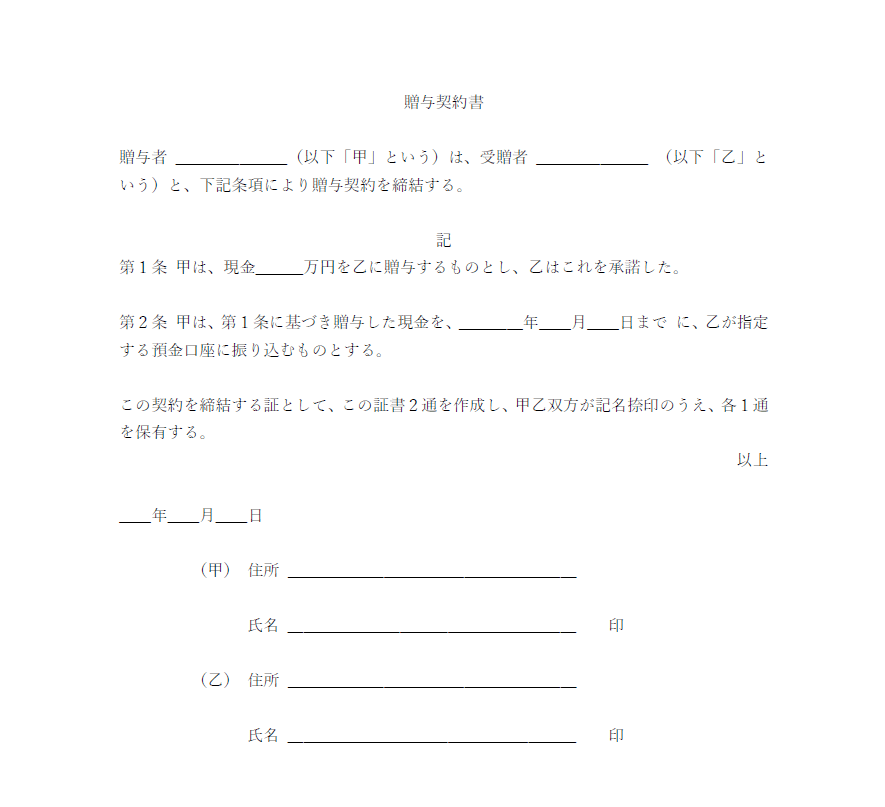

(1)贈与契約書の作成

贈与が諾成契約かつ不要式契約であることから、口頭でも贈与は成立するということを確認しました。

ですが、「定期贈与」とみなされるリスクを低減させ、その他のトラブル防止の観点からも贈与契約書などの書面により契約を締結することをおすすめします。

贈与契約書のサンプル

(2)毎年違う金額を、違う時期に贈与し、ときには贈与を休止する

例えば、毎年100万円など、同額での贈与を数年にわたって続けていると、「贈与の開始時に、数年間にわたって贈与を受けることが、贈与者と受贈者との間で契約されていたのではないか」とみなされ、「定期贈与」として一括で贈与税がかかることがあります。

また、同様に、毎年同じ時期、例えば12月31日などに贈与をすると「定期贈与」とみなされるリスクを増加させることにつながります。

毎年違う金額を、毎年違う時期に贈与して、また、ときには贈与の休止期間を作ることで、定期贈与とみなされてしまうリスクを減らすことができます。

(3)受贈者が口座を管理する

先に確認した通り、贈与契約は「諾成契約」であり当事者の合意のみで成立します。

つまり、祖父が「現金100万円をあげる」という意思表示をして、孫が「それをもらう」という意思表示をすることが、贈与契約の要件です。

それでは、受贈者が口座を管理していない場合、どういったことが起こるでしょうか。

例えば、現金を贈与しても、贈与者が受贈者の口座の通帳や印鑑を管理していると、その口座は単に「受贈者の名義を借りただけの贈与者自身の預金」(名義預金)とみなされ、贈与をしたことにはなりません。

贈与契約をしっかりと成立させるために、受贈者自身が口座を管理することが必要です(ただし、未成年者には管理能力がないため、親権者が代理で管理することになります)。

(4)基礎控除額を少しオーバーする金額を贈与して少額の贈与税の申告をする

贈与税の基礎控除額は110万円で、その金額以内であれば、贈与税の申告・納付義務がないことは、先に確認しました。

それでは、基礎控除額を少しオーバーした120万円を贈与した場合にはどうなるでしょうか。

贈与税 = (課税財産120万円 - 基礎控除額110万円)×10% = 1万円

上記より、贈与税1万円が発生して、贈与税の申告及び納付をすることが必要となります。

これにより、受贈者が税務署に対して贈与税を申告・納付することにより、贈与者の「名義預金」であるという認定されるリスクを低減することができます。

まとめ

将来の相続に備えて、生前から少しずつ財産を下の世代に渡して、相続財産を減らしていく、そのように計画的な相続対策の手法として使われることも多い贈与ですが、ポイントを押さえなければ税務署から贈与と認められないリスクがあり、逆にトラブルのもととなってしまうことがあります。

不慮の事態に陥らないように、贈与についてのチェックポイントをしっかり押さえた上で、総合的な相続対策を行っていきましょう。

「贈与・相続について相談したい」「親子で資産運用を考えている」とお考えの方は、一度アドバイザーに相談してみてはいかがでしょうか。