2019年に「老後資金2000万円が必要」というニュースが話題となりました。

実際に必要な老後資金は、1人1人のライフスタイルによって変わってきます。

ただ、いずれにしても自分の人生100年をより良いものにするために、一定の蓄えは持っておきたいものです。

では、一般的にどれくらい貯金をしていて、どうやって貯めていくのが良いのでしょうか。

海外との違いも見ながら考えてみましょう。

1. 30代・40代の貯金額は平均500〜700万円、中央値は?

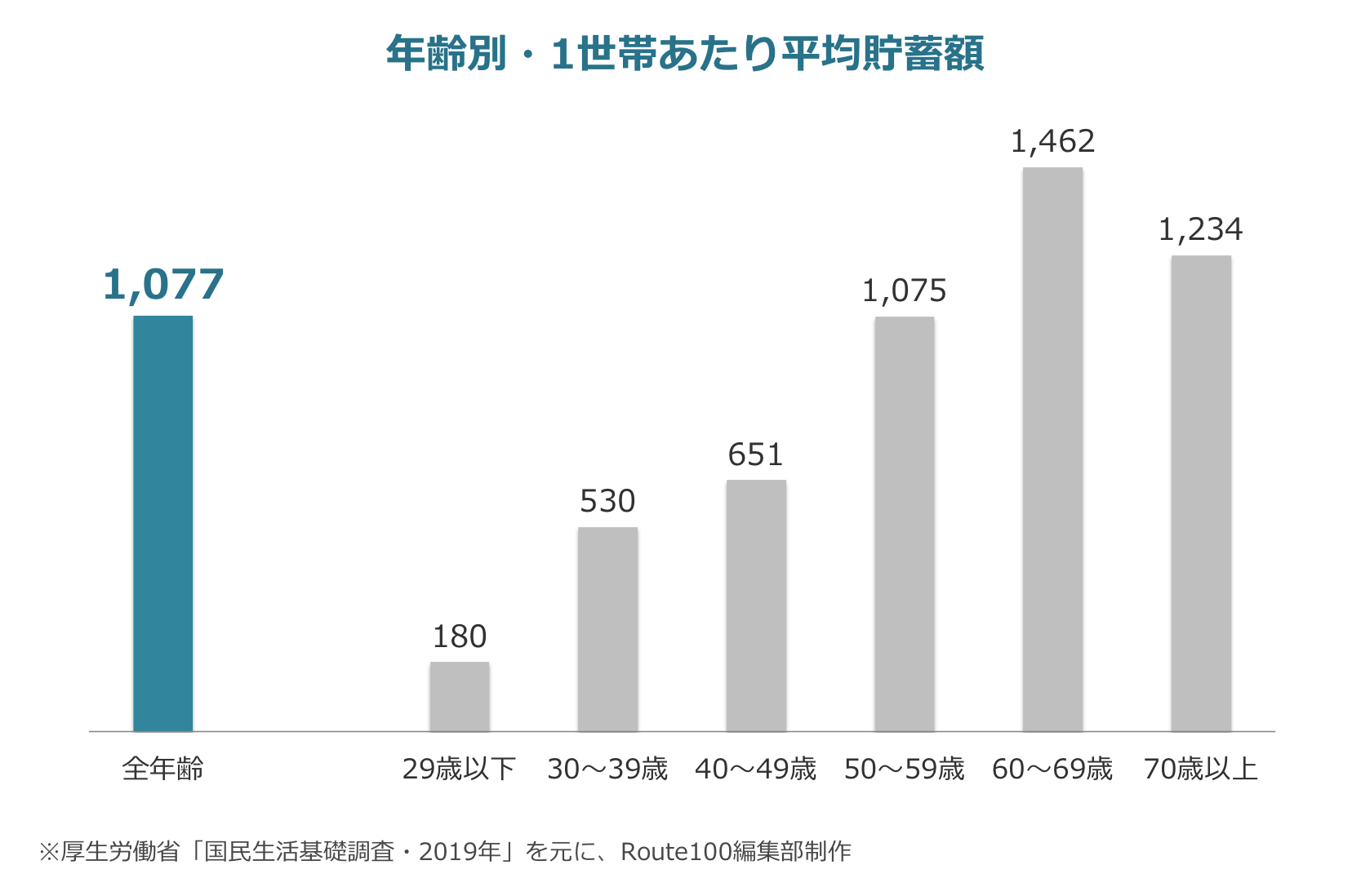

まずは、年代別の平均貯金額を見てみます。

厚生労働省「国民生活基礎調査(2019年)」を元に、Route100編集部作成

厚生労働省「国民生活基礎調査(2019年)」を元に、Route100編集部作成

- 全年齢の平均貯蓄額は1,077万円

- 平均を押し上げているのは60歳以上の高齢層

- 出費の多い30代・40代では貯蓄額の伸びが小さい

(20代 → 30代で伸びが大きいのは結婚による貯蓄の合算があるため)

「思ったより高いな」「なんとなく感覚より高い気がする」と思った人もいると思います。

それは、平均値と中央値の違いによるものかもしれません。

中央値とは「データを小さい順番に並べた時に、真ん中に位置する値のこと」です。

平均貯蓄額は、一部の高額保有者によって引き上げられる影響がありますが、中央値はちょうど真ん中の人の貯蓄額になるため、多くの人にとってより感覚値に近くなることがあります。

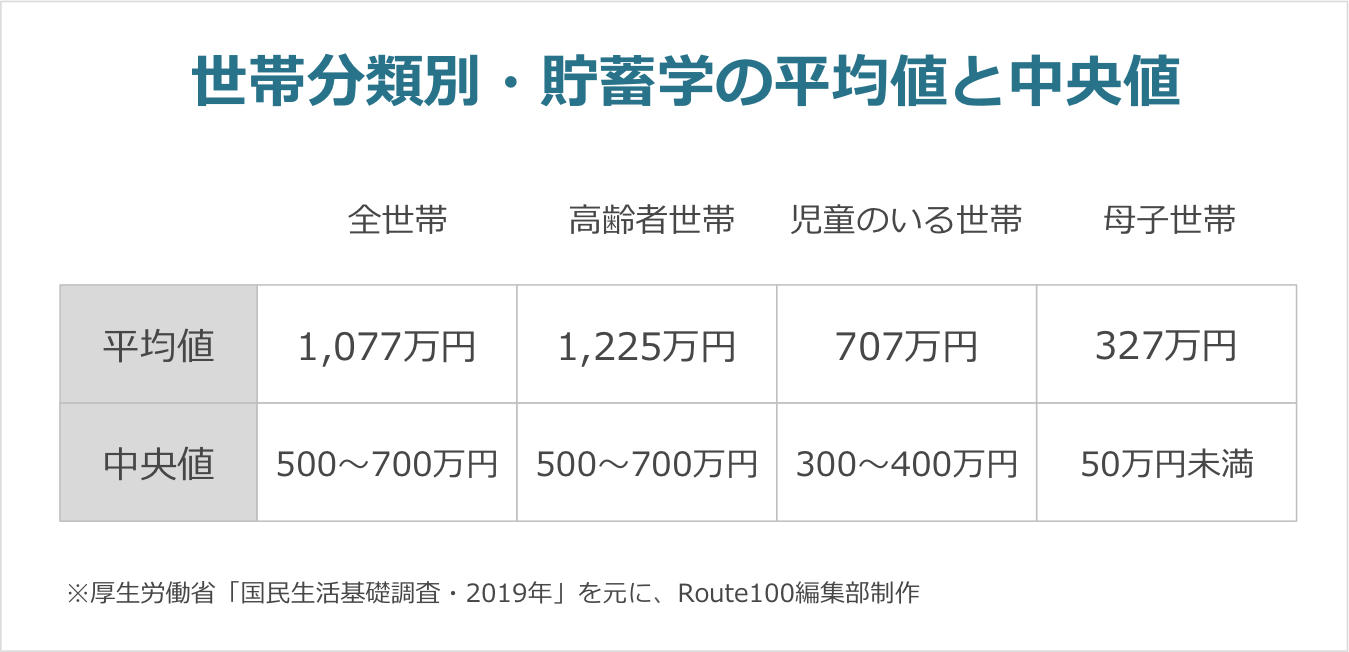

こちらは、世帯の分類別に見たときの貯蓄額の平均値と中央値です。

厚生労働省「国民生活基礎調査(2019年)」を元に、Route100編集部作成

厚生労働省「国民生活基礎調査(2019年)」を元に、Route100編集部作成世帯によってバラつきがありますが、いずれの世帯でも中央値の方が低いことが分かります。

これは、先ほどお話したとおり、平均貯蓄額が一部の人によって引き上げられていることを意味しています。

また、30代・40代の平均貯蓄額に近い「児童のいる世帯」では平均値と中央値には300〜400万円の開きがあります。

分類の軸が違うため、確実なことは言えませんが、同じ傾向があるのだとすると、30代・40代の貯蓄額の中央値は200〜400万円の可能性があります。

次に、その貯蓄の内訳を見てみましょう。

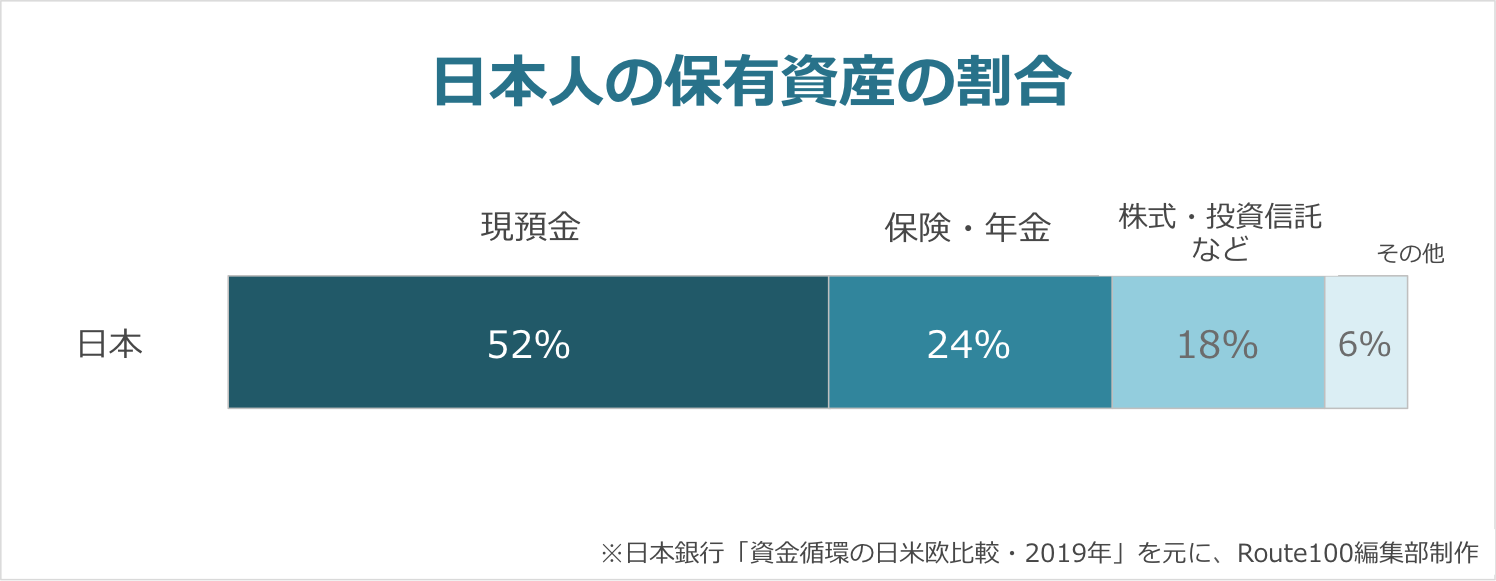

2. 金融資産の割合は現預金が約52%

貯蓄における金融資産の構成を見ると、現預金の比率が高いことが分かります。

現預金と保険などで、金融資産の1/4以上を占めています。

日本銀行「資金循環の日米欧比較(2019年)」を元に、Route100編集部作成

日本銀行「資金循環の日米欧比較(2019年)」を元に、Route100編集部作成

株式・投資信託などを合わせた有価証券、いわゆる投資に回っている金融資産は18%に留まります。

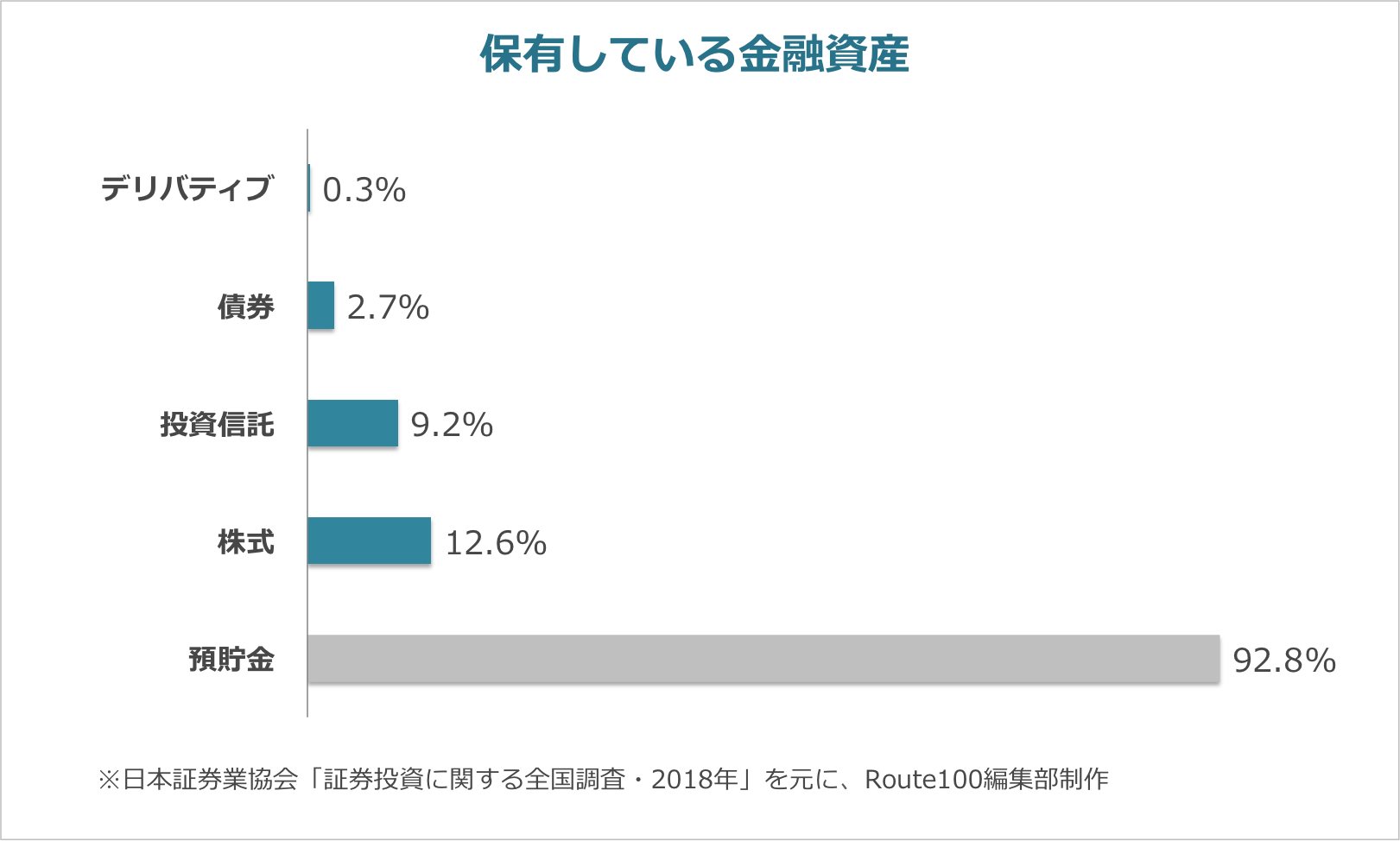

また、証券投資に関する全国調査からも、投資を行なっている人は全体の15%ほどであることが分かります。

日本証券業協会「証券投資に関する全国調査(2018年)」を元に、Route100編集部作成

日本証券業協会「証券投資に関する全国調査(2018年)」を元に、Route100編集部作成現預金比率が高いことには、何か問題があるのでしょうか?

3. 銀行預金は超低金利でお金が増えない

現預金比率が高いことによる問題は、「現在の日本の預金金利ではお金がほとんど増えない」ことです。

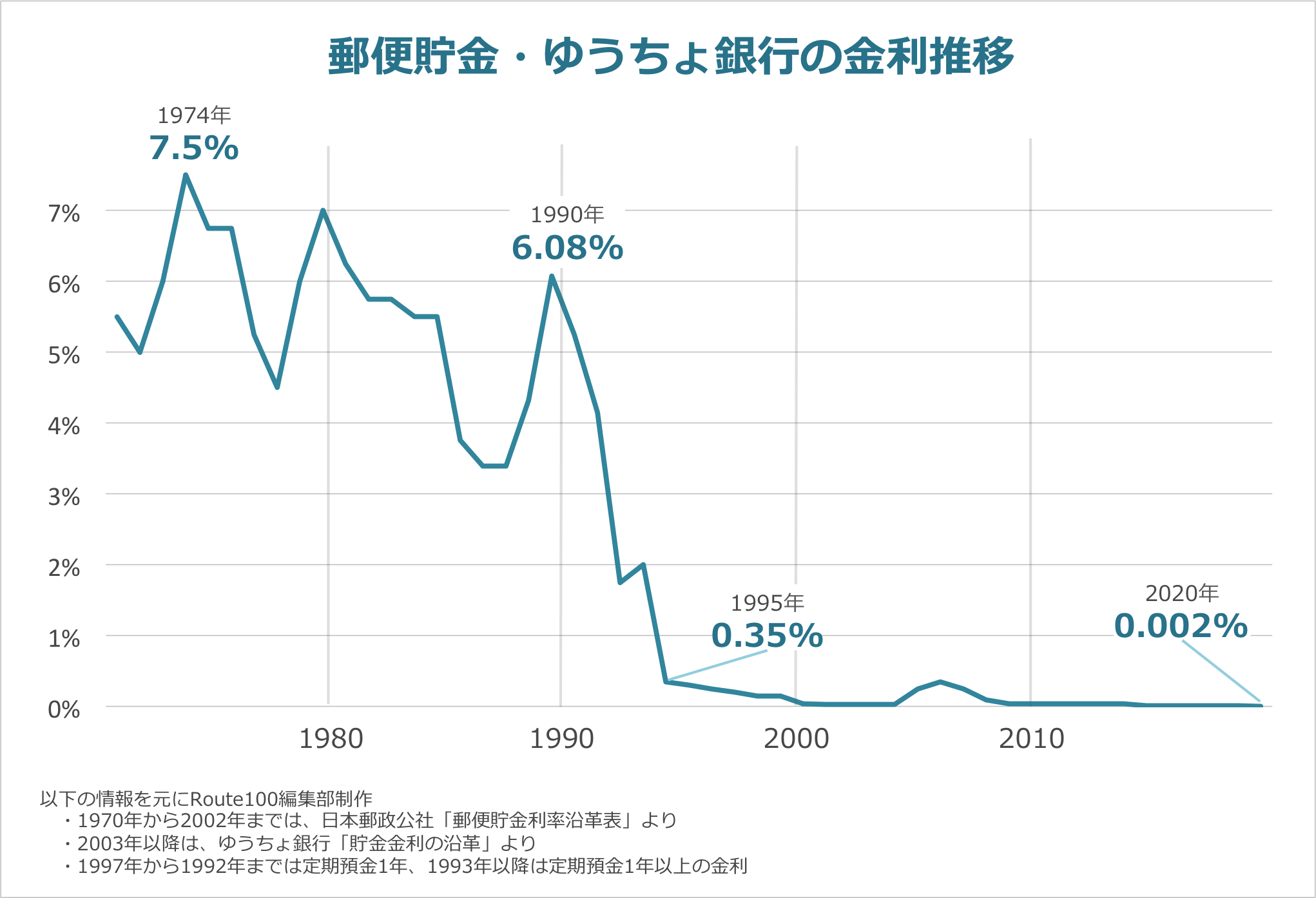

このグラフは、ゆうちょ銀行の定期預金の金利です。

ゆうちょ銀行「貯金金利の沿革」などを元に編集部制作

ゆうちょ銀行「貯金金利の沿革」などを元に編集部制作ゆうちょ銀行(郵便貯金)のピークは1974年の7.5%で、バブル崩壊前の1992年までは金利3%以上が維持されていました。

この7%と3%が、どれくらいの金利かというと、

- 年利7%は、10年間でお金が約2倍に増える金利

- 年利3%でも、24年間でお金が約2倍に増える金利

※いずれも複利で運用した場合

一方で、バブル崩壊以降金利は下がり続け、2000年以降はずっと1%未満の状態が続いています。

さらに、2016年以降は定期預金1年以上の金利は0.01%となっています。

この金利では100万円を預金していても、10年間で増えるのは約800円です。

金利7%は10年間で約2倍ですので、約100万円増えます。

金利によってこれだけの違いが出てきます。

もちろん、貯蓄を持つことは必要ですし、すぐに使うことのできる現預金は必要です。

ただし、貯蓄と投資の比率は考え直してみる必要があるかもしれません。

次に、金利と合わせてインフレの問題を考えてみましょう。

4. インフレを考えると預金の価値は下がっている

先ほどの超低金利とインフレを考えると、私たちの預金の価値は下がっている可能性があります。

まずインフレとは、インフレーションの略語で、私たちが普段買っている日用品やサービスの値段(物価)が上がることを指します。

そして、物価の上昇はお金の価値の低下を同時に意味します。

例えば、100円の果物は100円の価値があることを意味していますが、この果物が150円になると元の100円玉では買うことができません。

これは「果物の値段・価値が上がった」と同時に「100円玉の価値が下がった」ことを意味しています。

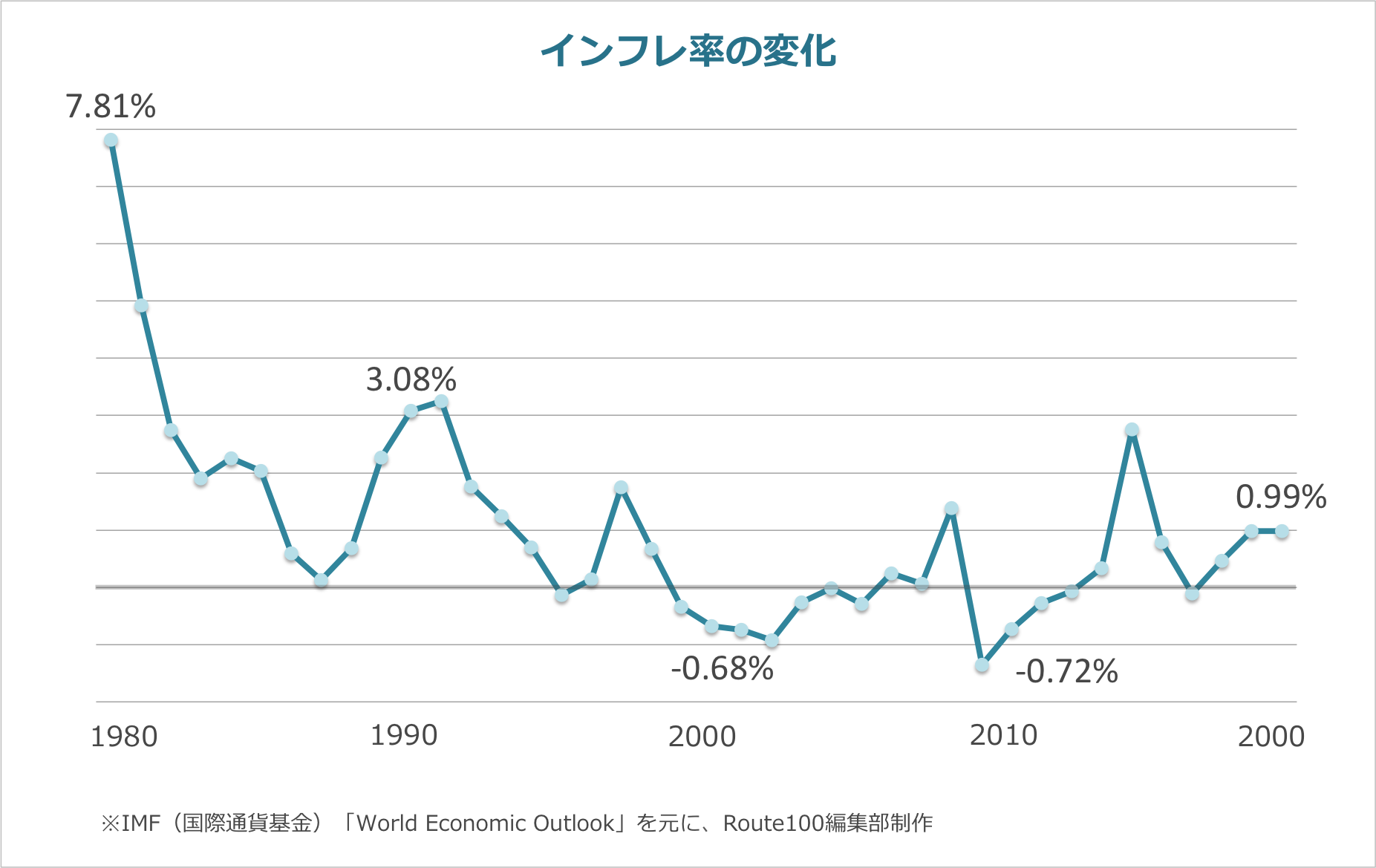

では日本のインフレ率は、どのように変化しているのでしょうか?

下のグラフと数字は、IMF(国際通貨基金)が発表している1980年からの日本のインフレ率です。

IMF(国際通貨基金)「World Economic Outlook」を元に、Route100編集部制作

IMF(国際通貨基金)「World Economic Outlook」を元に、Route100編集部制作1990年頃までは、一時的な景気の悪化はありながらも、経済成長とともに比較的高いインフレ率が維持されています。

その後、「失われた20年(一般的に1990年初め〜2010年初め)」を経て、2010年から2019年までの10年間は平均0.52%のインフレ率となっています。

また、2013年に日本銀行と政府は共同声明で「インフレ率2%」を目標とすることを発表しています。

日本銀行は、今後、日本経済の競争力と成長力の強化に向けた幅広い主体の取組の進展に伴い持続可能な物価の安定と整合的な物価上昇率が高まっていくと認識している。

この認識に立って、日本銀行は、物価安定の目標を消費者物価の前年比上昇率で2%とする。内閣府・財務省・日本銀行の共同声明「デフレ脱却と持続的な経済成長の実現のための政府・日本銀行の政策連携について」

実際の2013年以降のインフレ率を見ると、2%が達成できているのは2014年だけですが、2019年までの7年間の平均は0.88%となっています。

さて、この章の冒頭で「インフレはお金の価値の低下」という話をしました。

仮にインフレ率2%が実現したとすると、100万円の物は10年後には約122万円になります。

インフレ率1%だとすると、100万円の物は10年後には約110万円になります。

一方で、3章でお話しした預金金利0.001%が続いた場合、10年後にも100万円はほぼ100万円のままです。

つまり、インフレ率が1〜2%の世界では、銀行預金100万円の価値は80〜90万円ほどに減っている感覚になります。

これが、この章の冒頭で「私たちの預金の価値は下がっている可能性があります」と言っていることの意味です。

では、私たちはどうするべきでしょうか?

次に海外との金融資産の違いを見てみましょう。

5. 日本は欧米に比べて投資が少ない

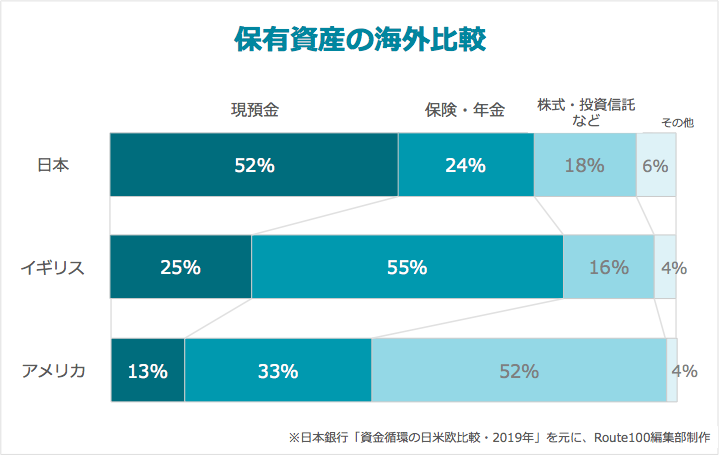

日本は現預金比率が高いとお伝えしましたが、それは欧米との違いを見ると明らかです。

このグラフは、日本銀行が発表している日本・アメリカ・ヨーロッパ諸国、それぞれの金融資産の割合を示したグラフです。

日本銀行「資金循環の日米欧比較(2019年)」を元に、Route100編集部作成

日本銀行「資金循環の日米欧比較(2019年)」を元に、Route100編集部作成- 現預金比率は日本の53%に対し、アメリカは13%、ヨーロッパ諸国は34%

- 投資資産比率は日本の15%に対し、アメリカは53%、ヨーロッパ諸国は30%

国・地域によって大きく構成が異なることが分かります。

国によって状況や環境が異なりますので、一概にどの国・地域が正しいと断定することはできません。

しかし、日本は現預金比率が高く、将来に向けた投資に資産が回っていないと言えそうです。

最後に投資を行うメリットと早く始めるべき理由について考えてみましょう。

6. 老後資金のために投資を行うべき理由

3章で金利による預金の増え方の変化に触れました。

現在は超低金利時代ですので、預貯金による貯蓄の増加はほとんど見込めません。

そのため、私たちは他の手段で資産を増やす必要があります。

その手段の1つが「投資」です。

金融庁は2000年から「貯蓄から投資へ」をスローガンに証券市場の構造改革に取り組んでいます。

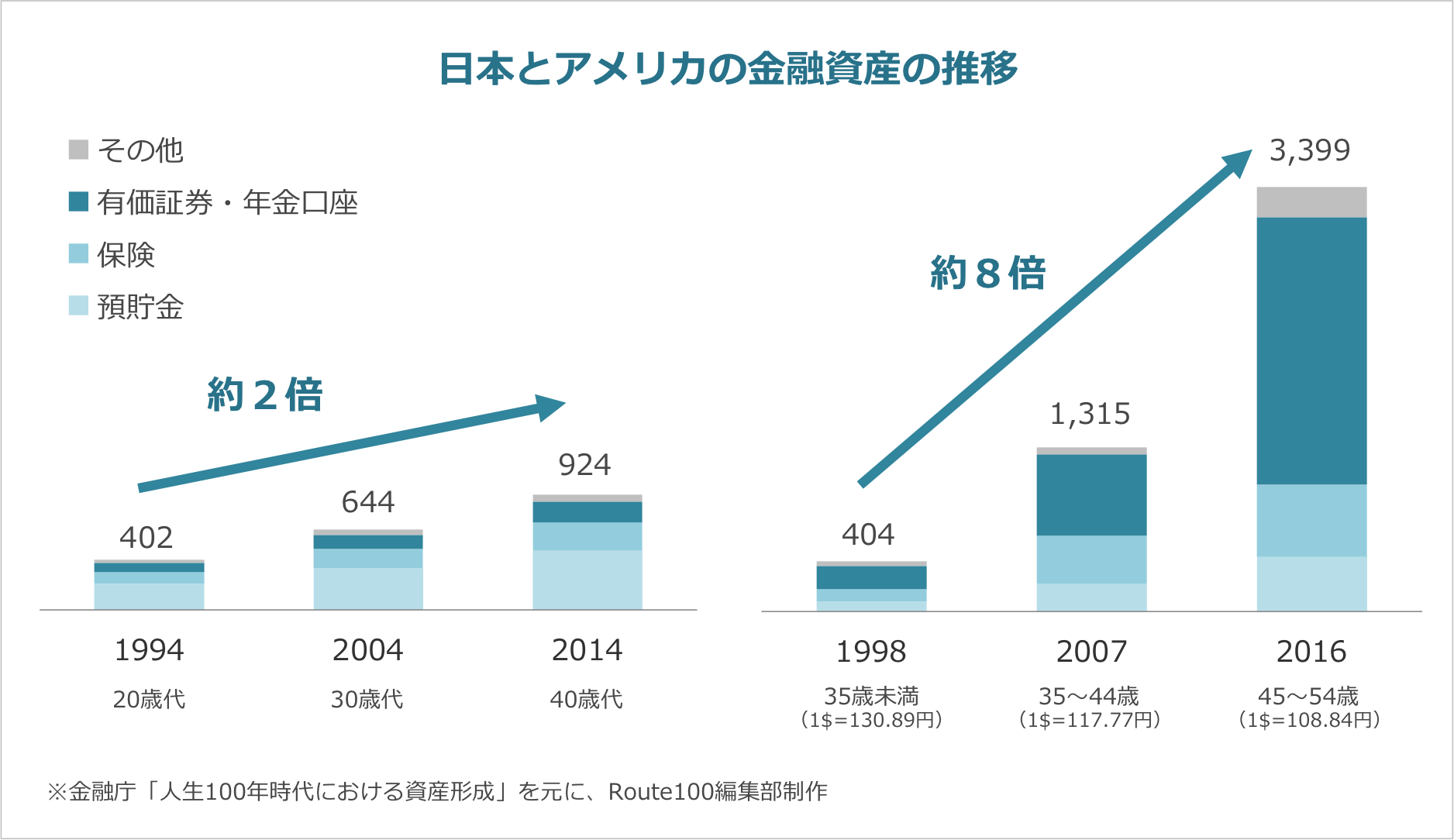

金融庁の「人生100年時代における資産形成」では、日本とアメリカそれぞれの20年間での金融資産の変化を取り上げています。

金融庁「人生100年時代における資産形成」を元に、Route100編集部作成

金融庁「人生100年時代における資産形成」を元に、Route100編集部作成年代に違いはありますが、20年間で日本人の金融資産が約2倍の伸びに対し、アメリカは約8倍伸びているとされています。

このグラフには以下のコメントが添えられています。

・米国では、退職口座(IRA、401(k)等)、投資信託を中心として、現役時代から資産形成を継続した結果、金融資産は20年間で8倍強に増加。

・日本は貯蓄率が低下傾向にあり、かつ、預貯金の割合が高いため、20年間で2倍程度にしか増加しておらず、効果的な資産形成が行えていない。

金融庁「人生100年時代における資産形成」より抜粋

このグラフを見る際に、1点注意すべきことがあります。

それは、この20年間における日本とアメリカの経済成長の格差です。

日本とアメリカ、それぞれの国の1993年末の株価を100としたときに、2014年末に日本の平均株価がほぼ横ばいなのに対し、アメリカは約4.5倍に伸びています。

(日本は日経平均株価、アメリカはダウ平均株価の数値)

そのため、先ほどのグラフからは以下のことが言えそうです。

- アメリカは経済成長の影響もあり、資産運用される有価証券(株や投資信託)、年金口座、保険すべてが大きく伸びている

- アメリカは預貯金も着実に増えているが、常に預貯金の比率は低い

- 日本は預貯金は堅実に増えているが、投資の割合が少なく資産の伸びも少ない

これは、日本はアメリカに比べて経済成長が乏しかったのだから仕方がない、という話ではありません。

仮に20年前にアメリカ株に投資をしていたら、同じような恩恵を受けることができた可能性があります。

では、投資はいつから始めるのが良いでしょうか?

7. 資産形成・資産運用は20代から始めよう

「複利」という言葉をご存知でしょうか?

複利とは「得られた利益をそのまま運用して、さらに利益を大きくする」考え方です。

例えば100万円を年利10%で運用できたとします。

- 1年後には110万円になり、この時点での利益は10万円

- 次の年は110万円を運用することになるため、2年後には121万円になり、前年との利益さは11万円

- 同様に3年目は121万円を運用することになるため、3年後には133万円になり、前年との利益差は12万円

このように、複利で運用すると雪だるま式に資産が大きくなって行きます。

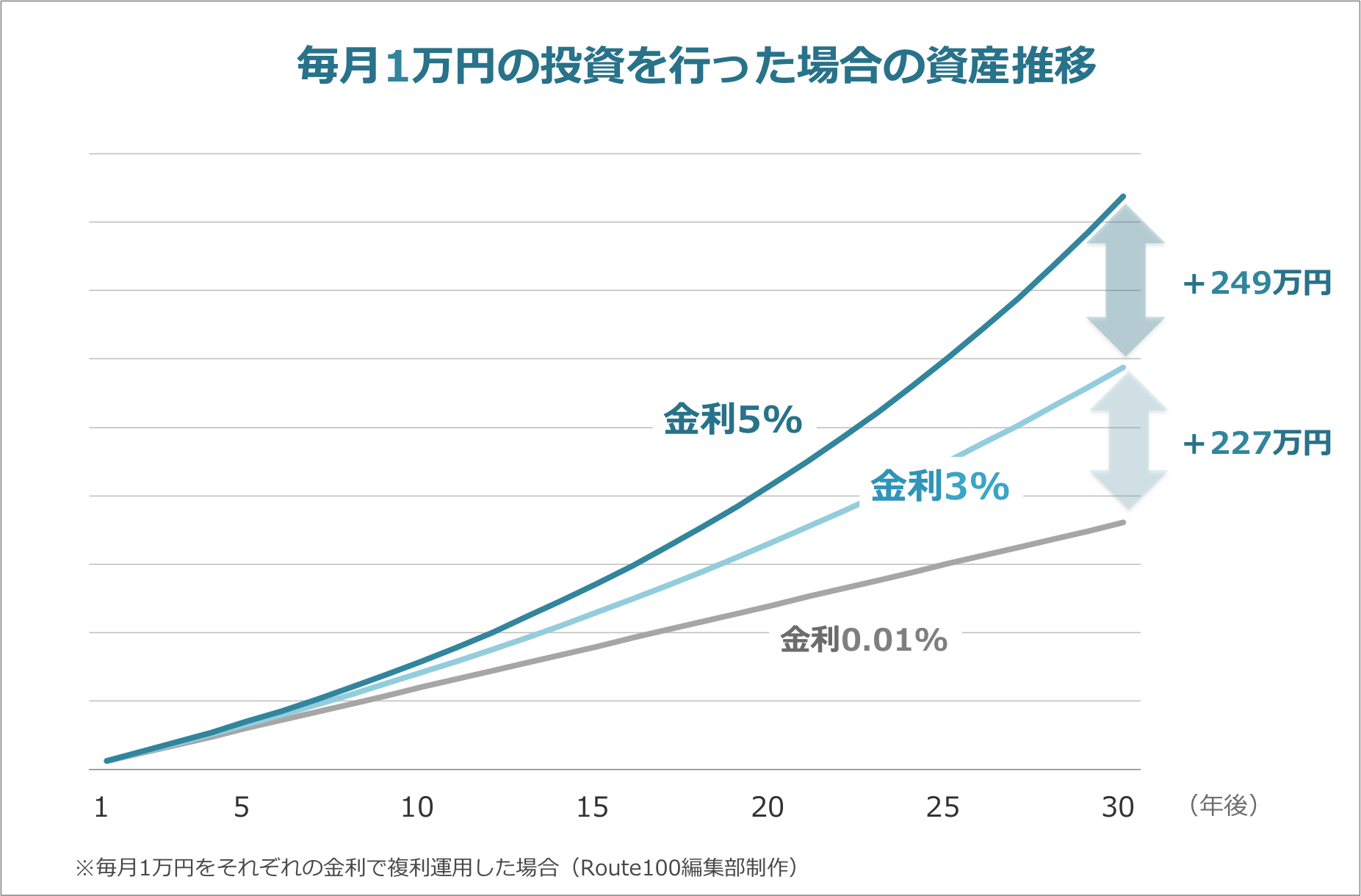

実際には年利10%は極端な例ですが、このグラフのように長期間運用することで最終的に得られる利益には大きな差が出てきます。

このグラフは毎月1万円を30年間運用した場合のシミュレーションです。

これなら20代からでも始められると思いませんか?

「実際に投資を始めたい」「自分に合った商品・プランを知りたい」「定年までそれほど時間がないので相談したい」という方は1度アドバイザーに相談してみましょう。

相談したからといって、必ずしも申し込みなどを行う必要はありません。

まずは気軽に相談してみましょう。

まとめ

いかがでしたでしょうか。

この記事では以下のことをお伝えしてきました。

- 30代・40代の貯金額は平均500〜700万円、中央値は200〜400万円と推測

- 日本人の金融資産は現預金が約53%と高い

- 銀行預金は超低金利でほとんどお金が増えない

- インフレを考えると預金の価値は下がっている

- 日本は欧米に比べて投資が少ない

- 老後資金のために投資を行うべき理由

- 20代から始めよう

「あなたらしい人生100年」にしていくために、老後資金・資産形成を考えて金融資産の割合を考え直してみましょう。