贈与といえば、「年間110万円までは税金がかからない」というイメージがあるかもしれません。

一般的な贈与税の計算方法である「暦年贈与」です。

暦年贈与は、コツコツと時間をかけて相続税対策を行うのに向いています。

それに対して、大きな金額の非課税枠が設けられている贈与の特例も存在します。

例えば、「結婚・子育て資金の一括贈与」「教育資金の一括贈与」「住宅取得等資金の一括贈与」などです。

これらの特例をうまく使えば、「結婚」「出産」「子供の進学」「住宅購入」などのライフイベントで大きなお金が必要となるときに、親・祖父母の世代から子・孫世代へと税負担を少なく資金を動かすことができます。

しかし、これらの特例もメリットばかりではありません。

ポイントを押さえて実行しなければ、思わぬ課税を受けてしまう可能性があります。

本稿では、住宅取得等資金の贈与の内容、使う際の注意点などを確認していきます。

1. 住宅取得等資金の贈与の特例とは?

住宅取得等資金の贈与の特例は、正式には「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」といいます。

一言でいえば、「親・祖父母が子・孫に対して、住宅取得のための資金を援助するのであれば一定額までは課税しない」という制度です。

家を建てるときに、親から資金援助を受けることはよくあることですよね。

そのようなケースで使える「住宅取得等資金の贈与」は、非常に人気がある特例のひとつです。

まずは、国税庁のタックスアンサーを確認してみましょう。

平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等の対価に充てるための金銭を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となります。

(出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」)

それでは、まずは制度の内容について確認していきます。

1)非課税限度額

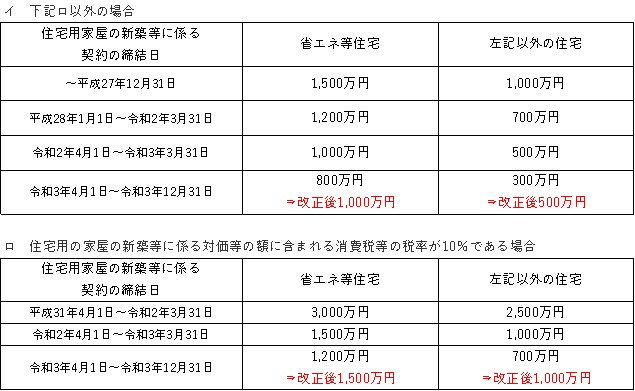

非課税限度額については以下の図のように定められています。

出典:国税庁資料を元に、筆者が令和3年度税制改正項目を加筆

省エネ等住宅で、令和3年4月1日~令和3年12月31日の間に契約を行った場合、「1,500万円」もの非課税枠を活用できるという点は注目に値します。

また、こちらの制度は通常の暦年贈与と併用することができるため、併用した場合には「住宅取得等資金の非課税限度額1,500万円」と「暦年贈与の基礎控除110万円」の合計である「1,610万円」まで非課税で贈与することができます。

「購入時に消費税を10%負担しているか否か」で表が分かれていますが、一般的にハウスメーカー等から住宅を購入する場合には消費税10%を負担することになるので、「ロ」の表の金額が適用されることとなります。

「イ」の「消費税10%がかかっていないケース」としては、個人間売買で中古住宅を購入する場合などが想定されます。これは、そもそも消費税は売り手が事業者である場合に課税される性質であるためです。

ここで「省エネ等住宅」の要件も確認してみましょう。

省エネ等住宅とは、「省エネルギー性」「耐震性」「バリアフリー性」の3つの基準のうち、いずれかを満たすものです。

1.省エネルギー性

①断熱等性能等級4、もしくは②一次エネルギー消費量等級4以上であること

2.耐震性

①耐震等級(構造躯体の倒壊等防止)2以上、もしくは②免震建築物であること

3.バリアフリー性

①高齢者等配慮対策等級(専用部分)3以上であること

住宅取得等資金の贈与の特例を適用する場合、贈与税の申告書に上記の指標に関する証明書を添付することが求められます。

2)スケジュール

次に、特例を適用するためにはどのようなスケジュールで実施するべきかを確認してみましょう。

① 贈与の時期

贈与の時期に関しては、以下のように規定されています。

平成27年1月1日から令和3年12月31日までの間に(行った贈与であること)

時期に関しては、令和3年12月31日までの間に実施することが必要とされています。

令和3年度の税制改正においては、残念ながら期間の延長はされませんでした。

そのため、令和4年以降についても同制度が延長されるかは現時点では不明となっております。

② 建築、居住の時期

新築、居住の時期に関しては、以下のように規定されています。

・贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

・贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

翌年の3月15日までに新築し、実際に居住することが求められます。

③ 確定申告

住宅取得等資金の贈与税の特例を適用する場合には、この規定の適用を受けることを記載した贈与税の申告書を申告期限内(翌年の3月15日まで)に提出しなければなりません。

たとえ、贈与する金額が非課税限度額以内であり、贈与税が発生しないとしても、贈与税の申告書の提出が必要です。

「非課税限度額だから、贈与税の申告は必要ないと思って、贈与税の申告はしなかった」というトラブルはよく耳にします。ぜひ気をつけてください。

3)対象となる家屋

対象となる家屋は、以下のように定められています。

「ふたを開けてみたら、面積要件が当てはまらず使えませんでした・・・」といったことのないように、しっかりと確認しておきましょう。

なお、令和3年度税制改正により、合計所得金額が1,000万円以下の場合には、面積要件が緩和されて使いやすくなりました。

新築住宅

- 家屋が国内に所在すること

- 床面積の1/2が居住用に供すること

- 床面積が50㎡以上、240㎡以下であるもの

ただし、3.の要件は令和3年1月1日以降の贈与について、以下のように変更が適用されます。

- 合計所得金額が1,000万円超、2,000万円以下の場合:床面積が50㎡以上、240㎡以下であるもの

- 合計所得金額が1,000万円以下の場合:床面積が40㎡以上、240㎡以下であるもの

中古住宅

- 新築住宅の 1.〜3.の要件を満たすこと

- 取得の日以前20年以内(耐火建築物は25年以内※)に建築されたものであること、または、一定の耐震基準を満たしているものであること

※登記簿上の家屋の構造が「鉄骨造」、「鉄筋コンクリート造」または「鉄骨鉄筋コンクリート造」に該当するもの

増改築

- 増改築の対象となる家屋が「新築住宅の1.」の要件を満たし、かつ、改築後の家屋が「新築住宅の2.と 3.」の要件を満たすこと

- 増改築等の工事費が100万円以上であること、また、居住用部分の工事費が工事費全体の1/2以上であること

- 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」または「増改築等工事証明書」などの書類により証明されていること

4)その他の条件

その他にも、住宅取得等資金の贈与の特例を利用する際には、贈与をする人と受ける人に条件があります。

- 贈与をする人は、直接の親や祖父母であること

- 贈与を受ける人は、贈与を受ける年の1月1日時点で20歳以上であり、前年の合計所得が2,000万円以下であること

ここまで、制度の要件を確認してきました。

いくつか満たすべき要件はありますが、適用することで最大1,500万円という大きな金額を非課税で贈与することができる制度です。

スケジュール、対象の家屋、贈与する人、贈与を受ける人などさまざまな要件がありましたが、「いざ使おうとしたが、使えなかった・・・」ということにならないように、適用要件はよく確認しておきましょう。

2. 小規模宅地の評価減の特例に注意

ここまで、住宅取得等資金の贈与の特例の内容について確認してきました。

さまざまな要件がありますが、適用できれば大きな非課税限度額があるということが分かりました。

しかし、メリットばかりではない場合もありますので、実行の際には慎重に検討しておくことが必要です。

その1つが、贈与者の世代の相続のときに、「小規模宅地の評価減の特例」が使えなくなる可能性があることです。

自宅が建っている宅地などに対しては、一定の場合には相続の時に評価減を受けることができます。

例えば、亡くなった方が所有していた居住用の宅地を、その「配偶者」や「同居していた親族」、「同居していなかった一定の親族」が取得した場合には、その宅地の330㎡まで80%の評価減を受けることができます。

ざっくりとした例ですが、8,000万円の宅地であれば、80%に相当する6,400万円を圧縮し、1,600万円の評価額で相続税の計算をすることができるということです。

これを小規模宅地の評価減の特例(特定居住用宅地等)といいます。

ここでポイントになるのが、「同居していなかった一定の親族」の要件です。

「同居していなかった一定の親族」とは、被相続人と同居していなく、かつ、相続開始前3年以内に自分や配偶者などが所有する家に居住していない者を指します。

つまり、自分で家を所有せず、賃貸暮らしをしている場合のみ、小規模宅地の評価減の対象になります。

そのため、住宅取得等資金の贈与の特例を適用して資金の贈与を受け、自分の家を持った場合、結果として小規模宅地の評価減を適用できなくなってしまう可能性があります。

例えば、住宅取得等資金の贈与の特例を適用して「1,500万円」の資金を無税で贈与することができ、相続財産を圧縮できたと喜んでいたら、相続の時に小規模宅地の評価減を適用することができず、上記の例でいうところの「6,400万円」の評価減を適用することができなくなってしまう・・・、ということがありえるということです。

このようなことが起こらないように、相続対策は現預金などの部分のみを見るのではなく、不動産や有価証券などの全体像を確認した上で、対策を打つことが必要です。

また、贈与税の特例には、教育資金や結婚・子育てに使用することができる制度もあります。

これらの制度も含めて、相続を考えていく必要があります。

まとめ

本稿においては、住宅取得等資金の贈与の特例を確認してきました。

基本的には、要件に当てはまれば積極的に検討すべき特例ですが、安易に実行した場合、逆に不利益となってしまうケースもありえますので、実行前には入念な検討をオススメします。

また、相続対策には多くの選択肢があるため、複合的に考えて相続対策を行なっていく必要があります。

相続に関して対策をしたいと考えている方は、相続・贈与に詳しいIFAや税理士等の専門家にご相談ください。