贈与税の特例をご存知ですか?

一般的な贈与のやり方には、毎年110万円を非課税で贈与することができる暦年贈与があります。

そして、贈与税の特例は、特定の目的に使用することができる制度で、一括で多額の贈与を非課税で行うことができる点が特徴です。

その目的には、住宅の取得や教育資金、結婚・子育てがあります。

ただし、贈与税の特例には制度適用のための要件があります。

要件を満たしていない場合、後ほどペナルティとして課税が発生してしまうことがあるため注意が必要です。

この記事では、贈与税の特例の全体像を見ていきます。

1. 贈与税の特例の種類と概要

通常、親子の関係であっても金銭などの財産を他人に贈与するときには、贈与税という税金が発生します。

贈与税の特例は、親や祖父母が、子供や孫に贈与を行うときに贈与税が免除される制度です。

日本では、家計が保有する資産の6割以上を、60歳以上の世代が保有しているというデータがありました。

その状況を受けて、高齢世帯が保有している金融資産を、早期に若年層に移転することを目的に創設されたのが贈与税の特例です。

そして、贈与税の特例には、大きく「住宅の取得」「教育資金」「結婚・子育て」の3つがあります。

これらの制度の違いは、大まかにまとめると次のようになります。

| 住宅取得 | 教育資金 | 結婚・子育て | |

| 贈与の上限額 | 1,500万円 | 1,500万円 | 1,000万円 |

| 制度の開始時期 | 2013年4月1日 | 2013年4月1日 | 2015年4月1日 |

| 制度の終了時期 | 2021年3月31日 | 2023年3月31日 | 2023年3月31日 |

| 贈与をする人の要件 | 直系尊属(自分の直接の親や祖父母) | ||

| 贈与を受ける人の要件 | 前年の合計所得金額が2,000万円以下 | 前年の合計所得金額が1,000万円以下 | |

| 20歳以上 | 30歳未満 | 20歳以上50歳未満 | |

| 贈与の手段 | 金融機関に信託を行うことによる | ||

| 支払い方法 | 領収書払い、または請求書払い | ||

それぞれの制度は詳細な要件が定められています。

例えば、教育資金の特例は、1,500万円のうち習い事に使用できる上限額が500万円と定められており、また30歳以上でも条件によっては贈与を継続することができます。

詳細はそれぞれの記事にまとめていますので、適用を検討されている記事をお読みください。

次に、制度を使用するための条件を見ていきます。

2. 制度の条件

当然のことですが、本来を国に納める必要がある税金が免除されるので、制度を使用するためにはいくつかの条件があります。

すべての特例に共通する条件は、次の4つです。

- 贈与をする人

- 贈与を受ける人

- 贈与の方法

- 資金利用の提出

1つずつ見ていきます。

1)贈与をする人

贈与をする人の条件は、次の通りです。

贈与を受けた時に、贈与者(贈与をする人)は受贈者(贈与を受ける人)の直系尊属であること。

国税庁・タックスアンサー「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」より抜粋

直系尊属とは「自分の直接の親や祖父母」のことです。

そのため、配偶者の親や祖父母からの贈与は対象になりません。

ただし、養子縁組を行った場合、養子は実子と同じ扱いになるため、養父母は贈与者の要件を満たすことになります。

つまり、配偶者の親と養子縁組を行うことで、教育資金一括贈与の特例を適用することは可能になります。

養子縁組については、こちらの記事で詳しく解説しています。

2)贈与を受ける人

もう一方の贈与を受ける人は、制度によって異なりますが、年齢と所得金額が条件になっています。

例えば、教育資金の条件は次のようになっています。

- 受贈者が30歳未満であること

- 贈与を受ける年の前年分の受贈者の所得税に係る合計所得金額が1,000万円以下であること

贈与の目的によって、年齢と収入に上限があることが分かります。

また、合計所得金額とは、会社員の給与やフリーランスの方の事業収入に、上場株式等に係る配当所得や譲渡所得などを加算した金額です。

3)贈与の方法

贈与の方法にも決まりがあります。

一括贈与を行うためには、信託銀行などの金融機関に金銭を預ける必要があります。

直接、子供や孫の口座に現金などを振り込むだけでは本制度の要件を満たしませんので、注意が必要です。

金融機関の信託商品には、以下のようなものがあります。

- 三井住友信託銀行「結婚・子育て支援信託〈愛称:つなぐ想い〉」

- みずほ信託銀行「教育資金贈与信託 学びの贈りもの」

4)資金利用の提出

一括贈与の特例は、それぞれ利用目的が定められています。

そのため、きちんと目的に沿った利用がなされているかを確認する必要があります。

贈与を受けた人は、費用として支出した領収書などを、期間内に信託の金融機関に提出する必要があります。

金融機関に信託した金銭を払い出す方法には「領収書払い」と「請求書払い」の2つがあります。

① 領収書払い

領収書払いは、贈与を受けた人が、学校等に対して教育資金を支払った後に、該当の金額を金融機関から払い出す方式です。

1度支払いを行なった後に、金融機関からお金を受け取るため、立て替え払いのようなイメージです。

領収書払いの場合、領収書などに記載された支払年月日から1年以内が提出期限となります。

② 請求書払い

請求書払いは、贈与を受けた人が、請求書などを金融機関に提出し、金融機関が学校などに対して直接支払う方式です。

請求書払いの場合、領収書等に記載された支払年月日の属する年の翌年3月15日までが期限となります。

ただし、領収書に記載された金額が1万円以内、かつ年間24万円以下であれば、必要事項を記載した明細書を提出することにより、領収書などの提出に代えることができます。

最後に、制度を利用する際の注意点を確認します。

3. 制度利用の注意点

実際に相続を行う際に、これらの制度を利用する場合は、検討しておくべきことがいくつかあります。

- 親や祖父母には扶養義務がある

- 贈与税が発生するケース

- 相続税が発生するケース

- 暦年贈与との比較

1)親や祖父母には扶養義務がある

民法には、直系血族の扶養の義務が規定されています。

1. 直系血族及び兄弟姉妹は、互いに扶養をする義務がある。

ここで「扶養」の内容には、生活費や教育費を負担することが含まれています。

つまり、親や祖父母が、子供や孫に教育を受けさせることは義務であるため、教育費用などを「必要となる都度」負担することは、そもそも贈与税の課税対象になりません。

ここで「必要となる都度」という点がとても重要です。

例えば、高校に入学するタイミングで、高校の入学料や授業料を祖父母が負担した場合、扶養義務の範囲内であることから、贈与税はもともと発生しません。

それでは、一括贈与はどのようなときに活用できるのでしょうか。

制度の名前の通り「一括で贈与を行いたいとき」に効果を発揮します。

将来にわたって発生する教育費用や生活費用を、一括で贈与する場合には、通常は贈与税が発生します。

また、教育費用は長期間にわたって多額の資金が必要となる性質があり、結婚・子育て費用はいつ発生するかが決まっていません。

そして、子供や孫が結婚・出産する時期や教育を受ける期間にわたって、親や祖父母が生きているという保証はありません。

そのため、生前に一括贈与する場合などに、この制度を活用するメリットがあります。

2)贈与税が発生するケース

また、この制度を適用して非課税で贈与を行なった後に、贈与税の課税が発生するケースがあります。

- 贈与を受ける人がある年齢に達したとき

- 金融機関との信託契約を解約したとき

このいずれかに該当する場合は、残っている金額が贈与税の課税対象となります。

つまり、「使い残し」や「目的外の使用」があった場合には、最終的には贈与税が課税されます。

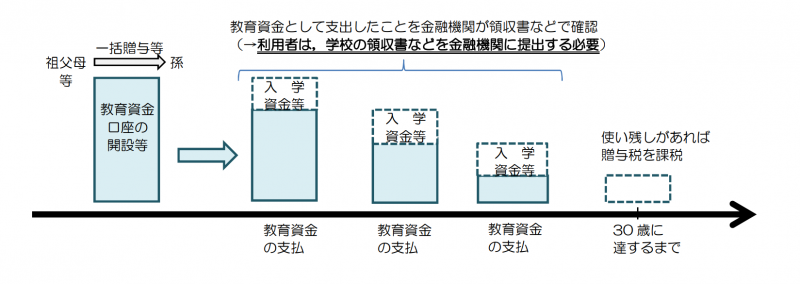

教育資金を例にすると、次のようなイメージです。

(出典:文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」)

このことは、制度の目的を考えたときに当然だと言えます。

ただし、贈与を受けた人が30歳になった場合でも、実際に教育を継続している場合には特例を継続することができます。

また、贈与を受けた人が死亡した場合は、残金があったとしても贈与税は課税されません。

制度の詳細はそれぞれの記事でご確認ください。

3)相続税が発生するケース

例えば、贈与者に相続が発生した、つまり親や祖父母が亡くなった場合に、相続開始前3年以内に教育資金一括贈与を行なっているケースでは、その管理残高である残金が相続財産に加算されます。

この制度は2021年度税制改正により決定され、2021年年4月1日以降に贈与した金銭が対象となります。

ただし、相続が発生した日において、相続を受ける人が学校などに在学している場合には、相続税は課税されません。

4)暦年贈与との比較

教育資金や結婚・子育ての一括贈与では、大きな金額を一括で贈与することができますが、使い残しや目的以外の使用がある場合には、贈与税が課税されます。

一方で、暦年贈与は利用目的が制限されていません。

そのため、暦年贈与を使用して贈与を行うのか、一括贈与の特例を利用して贈与を行うのかを比較検討することが望ましいと言えます。

まとめ

この記事では、一括贈与の特例の種類と概要を見てきました。

これらの制度を活用すると、生きている間に大きな金額を非課税で贈与することができます。

ただし、それぞれ利用目的が定められているため、実際に適用する際には、他の特例や贈与税を検討した上で選択することをおすすめします。

また、相続・贈与には多くの制度があり、制度の内容も時期によって異なるため、複合的に考えて相続対策を行なっていく必要があります。

相続や相続後の資産の運用について不安がある方や相談したい方は、ぜひ1度相続・贈与に対応しているIFAや税理士等の専門家にご相談ください。