「日本では3代相続をすると資産がなくなる」「シンガポールには相続税がないらしい」そんな話を耳にしたことがありますか?

そのような話を聞いて、「海外移住をして相続税を回避したい」と考える人もいるかもしれません。

ですが、実際に相続税を回避するのは容易ではありません。

結論から言うと、日本国籍の人の場合、ほとんどの場合すべての資産が相続税の課税対象になります。

唯一、課税対象とならないのは、親子ともに完全に海外に移住して10年以上が経過しているようなケースのみです。

逆に言うと、親子で海外移住すると日本の相続税が課せられなくなる可能性が出てきます。

ただし、この場合でも日本にある資産には課税されるため、日本にある土地などや不動産は相続税の対象になるため注意が必要です。

この記事では、相続税の課税対象となる資産と、相続のパターン別に課税資産を確認していきます。

1. 相続税の課税資産の範囲

「海外に移住すれば、相続税が課税されない」と聞いたことがある方もいるかもしれませんが、実際には相続税の回避は簡単ではありません。

もし、相続が発生した瞬間に海外に住んでいれば相続税がかからないとしたら、多くの人が最期の時を海外で過ごすようになり、日本は相続税を取ることができなくなってしまいます。

そういったことを防ぐために、日本は、相続税の納税義務に関してとても厳しいルールを課しています。

結論を言うと、海外移住によって相続税を減らすためには被相続人・相続人ともに、海外に10年を超えて住む必要があり、かつ日本に住所を持たない状態であり続ける必要があります。

ただし、その場合でも日本国内に保有している財産は相続税の課税の対象となります。

人によって感覚は違うと思いますが、10年という期間はとても長いと感じる方が多いのではないでしょうか。

相続税のために移住したが、海外生活が合わず日本に戻ってきてしまった・・・という話もあると聞きます。

まずは、ルールをパターン別に説明していきます。

国際相続における課税方式2パターン

海外が絡んだ相続において、日本の相続税の課税方式には、相続する財産がどこにあるかという点に着目して2つのパターンあります。

それが、全世界課税と国内財産課税です。

全世界課税とは、財産が国内外どこにあるかを問わず、相続税を課税するものです(こちらは、納税に制限がないため無制限納税義務といいます)。

これに対して、国内財産課税とは、国内にある財産のみに相続税を課税するものです(こちらは、納税対象が限定されているため制限納税義務といいます)。

一般的には、日本人に相続が発生した場合、全世界課税が適用されます。

イメージとしては、日本に国籍があり日本に住んでいる人であれば、国内に保有している資産はもちろん、海外の口座に保有している資産もすべてが課税対象となります。

一方で、日本国籍でない外国人は基本的に自国の相続税が適用されるため、すべての資産に対して課税をするのは適切ではありません。

そのため、このようなケースでは、日本国内にある財産のみが課税対象になります。

それでは、親もしくは子供のいずれか一方が海外に住んでいる場合には、どうなるでしょうか?

日本の相続税は、相続をする人(親など)か相続を受ける人(子供など)の、いずれか一方が日本に住んでいれば、全世界課税が基本的な考え方になっています。

そのため、日本国籍の人であれば、親子ともに完全に海外に移住し、さらに10年以上経過しているケースを除くと、ほとんどの場合はすべての資産が課税対象だと考えてよいと思います。

そして、海外在住だけど過去に日本に住んでいた場合や、企業内転勤で外国人労働者が日本に滞在している場合などの、様々なケースに合わせてルールを定めています。

それでは、被相続人と相続人のパターンごとに、どのような取り扱いになるかを確認していきましょう。

2. 納税対象の全体像

相続税の納税義務者については、相続税法「第1条の3(相続税の納税義務者)」に細かく規定されていますが、条文は非常に複雑です。

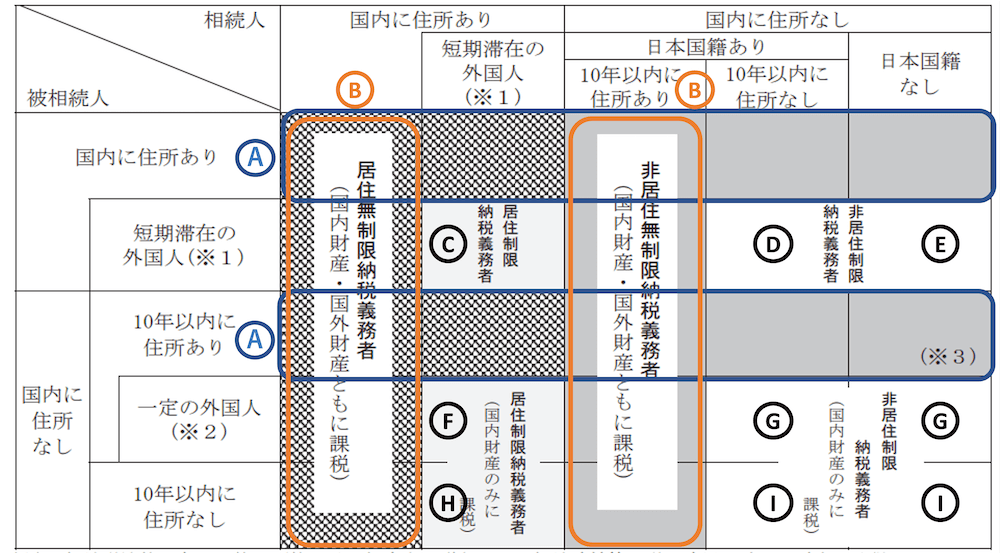

そのため、この記事では国税庁「相続税の申告のしかた」に用いられている図を用いて説明していきます。

図の縦軸は被相続人、つまり相続する人で、横軸は相続を受ける人です。(相続を受ける人には、法定相続人だけでなく、遺言で指定されて相続をする人も含まれます。)

この表のうち、塗りつぶしてあるAとBが全世界課税の対象です。

国税庁「相続税の申告のしかた(令和元年分用)」を元に、筆者作成

-

表内に使われている言葉の注記

-

※1 短期滞在の外国人:日本国籍のない者で、過去15年以内において国内に住所を有していた期間の合計が10年以下の者

※2 一定の外国人:出入国管理及び難民認定法別表第1の在留資格の者で、過去15年以内において国内に住所を有していた期間の合計が10年以下の者

この表を見ると、外国人か10年以内に日本に住所がない人のみが、国内財産課税であることが分かります。

日本国籍の人の場合は、次の2つがポイントになります。

- 日本に住所があるか

- 日本に住所がない場合は、海外に10年を超えて住んでいるか

つまり、日本国籍でありながら日本の相続税を回避できるケースは、次の3つすべてを満たす場合のみです。

- 相続をする人(親など)が、10年以上海外に住んでいる(日本に住所がない)

- 相続を受ける人(子供など)も、同様に10年以上海外に住んでいる(日本に住所がない)

- 資産をすべて海外に保有している

以前は5年ルールでしたが、海外移住によって相続税を回避する人が増えたことを受けて、2017年度の税制改正で10年に延長され、適用のハードルが高くなりました。

また、もともとはシンプルな制度でしたが、同様の背景の中ルールを厳格化されました。

さらには、厳格化したことによって、日本に赴任している外国人労働者にも相続税が課せられてしまう事態が発生しました。

そのようなケースに対応した結果、現在のような非常に複雑な形になってしまいました。

ここからは、ケース別の課税対象を詳しく見ていきます。

ただし、海外移住を検討している人はここで説明したポイントを把握していれば十分だと思いますので、この先は読み飛ばしてもらっても構いません。

また、相続対策は事前の準備が需要ですので、相続について相談したい方は、相続・贈与に詳しいIFAや税理士等の専門家にご相談ください。

3. ケース別の課税対象

ここでは、大きく全世界課税になるケース、国内財産課税になるケースに分けて見ていきます。

1)全世界課税となるケース

全世界課税となるケースは、大まかに言うと、相続する人または相続を受ける人のいずれか一方でも、10年以内に日本国内に住所を持っていたケースです。

A. 相続を受ける人が日本に居住

最も一般的なパターンの1つで、全世界課税になります。

相続の際に、日本に住んでいたケースはもちろん、過去10年以内に日本に住所があった場合も含まれます。

国内・国外を問わず、相続をする人が所有する財産に対して相続税が課税されます。

相続人が国内・国外のどこに居住しているかは関係ありません。

例えば、親が日本に住んでいて、相続を受ける子供がアメリカに住んでいたとします。

このケースでは、親が所有しているすべての財産が課税対象となり、子供には申告・納税を行う義務があります。

また、相続税を回避するために海外移住したとしても、10年が経過する前に亡くなってしまった場合もこちらに該当します。

B. 相続をする人が日本に居住

次は、相続する人が日本に住んでいるケースです。

同じく、相続する人に過去10年以内に日本に住所があった場合も含まれます。

先ほどのケースとは逆で、親が海外に住んでいて、子供は日本に住んでいるようなケースです。

この場合も、相続を受ける子供が国内・国外どこに住んでいるかに関わらず、すべての資産が課税対象になります。

2)国内財産課税となるケース

次に、国内財産課税となるケースです。

詳細な要件はありますが、前述の全世界課税以外がこちらのケースになるため、気になった場合にご参考ください。

① 相続する人:外国人で日本に住所あり

この場合、相続をする人によってパターンが分かれますが、いずれのケースでも日本にある財産のみが課税対象です。

C 相続を受ける人:外国人で日本住所あり

相続する人・相続を受ける人、どちらも外国人で日本に住んでいる場合は、日本にある財産が相続税の課税対象になります。

企業における転勤や、在留資格で一時的に日本に滞在している外国人が亡くなって、相続を受ける配偶者や子供が日本に滞在していたケースなどです。

D 相続を受ける人:日本人で10年以内に日本住所なし

相続を受ける人が日本人であっても、日本に10年以上住んでいない、正確には住所がない場合は日本にある資産のみに課税されます。

E 相続を受ける人:外国人で日本住所なし

相続する人・相続を受ける人、どちらも外国人である場合は、住所に関係なく国内資産のみが相続税の対象です。

② 相続する人:外国人で10年以内に日本に住所あり

相続する人が外国人で日本に住所がない場合は、F・Gのいずれかになります。

どちらも、日本にある財産のみが相続税の対象です。

F 相続を受ける人:短期滞在の外国人

日本に国籍がない外国人で、過去15年以内に日本に住所があった期間の合計が10年以下の人のことを、短期滞在の外国人といいます。

相続をする人が一時居住の外国人で、相続を受ける人も短期滞在の外国人である場合には、国内にある財産のみに相続税が課税されます。

G 相続を受ける人:日本人で10年以内に日本住所なし

Dのパターンと同じです。

相続を受ける人が日本人であっても、日本に10年以上住んでいない場合は、日本にある資産のみが課税対象です。

③ 相続する人:10年以内に日本に住所なし

相続する人は、全世界課税の対象とならないケースです。

この場合は、相続を受ける人も全世界課税の対象とならない、次のHとIのケースで国内財産のみが課税対象となります。

- H 相続を受ける人:外国人で日本住所あり

- I 相続を受ける人:外国人、または日本人で10年以内に国内住所なし

まとめ

この記事では、相続税の納税義務者と課税資産の範囲について確認してきました。

相続税の全世界課税を避けるためには、被相続人・相続人ともに、海外に10年を超えて住む必要があります。

ただし、その場合でも日本国内に所在する財産については相続税の課税の対象となってしまいます。

また、海外に移住しても10年以内に死去してしまい、相続が発生した場合は、全世界課税対象となってしまいます。

海外移住は、相続税回避のためだけではなく、ご自身や家族のライフプランも含めて考えていく必要があります。

相続に関してお困りの場合には、相続・贈与に詳しいIFAや税理士等の専門家にご相談ください。