この記事を読んでいる皆さんは、相続対策と聞いてどのようなイメージがありますか?

銀行、証券会社、保険会社、不動産会社・・・様々な業種の企業が相続対策をキーワードに営業活動を行っています。

どのような対策をすればいいのか迷ってしまうケースも多いと思います。

本記事では、相続対策として『生命保険』を検討したケースをご紹介していきます。

ぜひ、将来の相続についての検討する際のご参考になさってください。

1. ご相談内容

下記のようなご相談をいただきました。

ご相談内容

定期預金の預け入れをしようと金融機関の窓口に行った際に、窓口担当者から下記のようなセールスを受けた。

「定期預金に入るのであれば、相続対策にもなる生命保険に入っておいたほうがいいですよ。」

言う通りに生命保険に入ったほうがいいのか、アドバイスが欲しい。

お客様のプロフィールや財産の状況は次の通りです。

プロフィール

・性別:女性

・年齢:78歳

・職業:年金生活者(学卒後、不動産仲介業の中小企業の営業事務として勤務、その後夫と結婚して専業主婦となった)

・居住地:静岡県静岡市(東静岡駅 徒歩15分)

・家族構成:

-夫は、10年前に死別。現役時代は自動車メーカーに勤務。

-長女は、静岡県静岡市に在住、47歳、既婚。静岡駅近くの賃貸マンションに夫婦で住んでおり、たまに様子を見に来てくれる。

-次女は、静岡県浜松市に在住、44歳、既婚。浜松市郊外の一戸建てを購入し夫婦で住んでいる。

・財産の概要:

| 財産の種類 | 内容 | 価格 | 左記金額の評価方法 |

| 土地 |

宅地(自宅所在地) 静岡市所在の宅地300㎡(東静岡駅から徒歩15分、相続税路線価@150千円/㎡) |

4,500万円 | 相続税路線価 |

| 建物 |

居宅(自宅) 木造1戸建て、延べ床面積160㎡、築年数15年 |

1,800万円 |

固定資産税評価額 |

| 預金 |

夫の相続時に相続した預貯金(退職金や夫が勤務していた自動車メーカーの株式の売却代金)が主な財源 |

3,500万円 | 相談日の残高 |

| 生命保険 |

保険契約は、入院時に保険金が支払われる医療保険のみであり、死亡時に保険金が支払われるものは加入していない |

なし | |

| 合計 | 9,800万円 | ||

相談者の思い

2. ご相談の特徴

(1)財産のうち不動産が半分以上を占める

今回の財産内容を評価額でみたときには、遺産総額9,800万円に対して、自宅の土地が4,500万円、建物が1,800万円と不動産の合計で6,300万円、遺産総額に占める不動産の割合は64.3%となっています。

それに対して預貯金は、割合としては35.7%ですが、金額ベースでは3,500万円と、まとまった金額を保有しているといえます。

静岡市のベッドタウンに大きめのお家を持っているため、不動産中心の財産構成になっていますね。

(2)預貯金は3,500万円、ご相談者の生活費から考えれば十分

調査結果によれば、単身高齢者の生活費の平均は144,687円/月、それに対して年金などの社会保障給付による収入の平均は121,942円/月とされています(出典:総務省統計局「家計調査報告(家計収支編)2020年(令和2年)」)。差額である2~3万円が毎月不足する額です。

ご相談者は78歳であり、平均余命は13.82年(出典:厚生労働省「令和2年 簡易生命表」)ですが、余裕を持って20年分の不足額を計算すると、480万円~720万円が必要額となりますので、預貯金的には余裕があります。

これはあくまで総務省の家計収支による平均の数値ですので、余裕のある生活をしようとすればより多くの金額が必要となります。

3. 相続対策における検討事項

本ケースでは上記のご相談の特徴を踏まえて、以下のように検討をします。

(1)相続税の金額は?

まずは、今相続が発生した場合に相続税額を計算してみましょう。

財産構成は、土地、建物、預金です。

それぞれの財産の評価方法を簡記すると以下の通りです。

| 財産の種類 | 評価方法 |

| 土地 | 路線価がある地域の場合:路線価方式(路線価が基準) それ以外の場合:倍率方式(固定資産税評価額が基準) |

| 建物 | 固定資産税評価額 |

| 預金 | 相続発生時の残高 |

- 土地

土地については、路線価方式と倍率方式という方法があります。

今回のケースでは静岡市のベッドタウンの駅前であり、相続税路線価が設定されています。そのため、その金額を基礎に評価をする路線価方式という方法によります。(相続税路線価@150千円/㎡×300㎡=4,500万円)。

なお、路線価が設定されていない土地の場合には、固定資産税評価額を基準とする倍率方式という方法となります。

現行の税制においては、「小規模宅地等の評価減の特例」という評価方法の特例がありますので、上記の計算結果にそれを考慮することが必要です。

- 建物

建物については、自治体から郵送される固定資産税課税明細書に記載されている固定資産税評価額をそのまま使用します。

- 預金、上場有価証券

預金は相続発生時の残高を使用します。

- 小規模宅地等の評価減の特例

小規模宅地等の評価減の特例とは、被相続人が亡くなった時に、居住用として住んでいた宅地などを、親族等が相続した場合等に活用することができる評価方法の特例です。

本ケースでは、相談者が所有し、かつ、居住している宅地を、別居しており賃貸マンション暮らしの長女が相続していますので、「特定居住用宅地等」(家なき子特例)という枠で適用することができます。

本ケースの場合には特定居住用宅地等に該当していますので、宅地の評価は80%減となります(上限は330㎡まで)。

| 相続開始の直前における宅地等の利用区分 | 要件 | 限度面積 | 減額される割合 | ||

| 被相続人等の居住用に供されていた宅地等 | 特定居住用宅地等 | 330㎡ | 80% | ||

| 被相続人等の事業の用に供されていた宅地等 | 貸付事業以外の事業用の宅地等 | 特定事業用宅地等 | 400㎡ | 80% | |

| 貸付事業用 の宅地等 |

一定の法人に貸し付けられ、その法人の事業用の宅地等(貸付事業以外) | 特定同族会社事業用宅地等 | 400㎡ | 80% | |

| 貸付事業用宅地等 | 200㎡ | 50% | |||

| 一定の法人に貸し付けられ、その法人の貸付事業用の宅地等 | 貸付事業用宅地等 | 200㎡ | 50% | ||

| 被相続人等の貸付事業用の宅地等 | 貸付事業用宅地等 | 200㎡ | 50% | ||

(出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」)

- 相続税評価額のまとめ

上記の評価方法を踏まえて、相続税評価額を概算すると以下の通りです。

| 財産の種類 | 相続税評価額 | 左記金額の評価方法 |

| 土地 | 4,500万円 | 相続税路線価@150千円/㎡×地積300㎡ |

| 小規模宅地の評価減 | △3,600万円 | 土地の評価額4,500万円×減額割合80% |

| 建物 | 1,800万円 | 固定資産税評価額 |

| 現預金 | 3,500万円 | 相談日の残高 |

| 合計 | 6,200万円 |

小規模宅地の評価減の特例のおかげで、大きく評価額が減少していることが分かります。

それではこのケースでの相続税額を計算してみましょう。

相続税が課税される遺産総額の計算式は下記の通りです。

課税遺産総額 = 課税価格の合計額 - 基礎控除額

上記の計算式の中にある基礎控除額は、以下の計算式で算出します。

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

本ケースでは相続人が2名(長女、次女)であるため、基礎控除額は4,200万円(3,000万円+600万円×2名)となります。

遺産の相続税評価額の合計額が6,200万円であり、基礎控除額が4,200万円ですので、本ケースでは課税遺産総額は2,000万円となります。

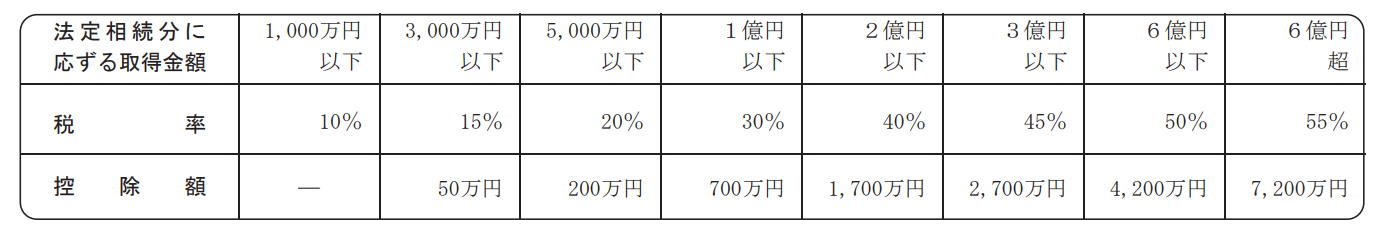

そして上記で求めた課税遺産総額を、法定相続分で分けたものとした場合の各相続人ごとの取得額と相続税額を算出します。

長女と次女が1/2の1,000万円ずつ相続することとなります。下記の表から10%をかけると100万円ずつとなり、相続税額の合計は200万円(100万円+100万円)となります。

国税庁「相続税の申告の仕方」より抜粋

現在は預貯金が3,500万円あるため、想定相続税額の200万円は問題なく支払うことが可能であると考えられます。

(2)相続税額をより引き下げることはできるか?

相談者から相続税額の引き下げについて相談を受けていますので、その点について検討をしてみましょう。

本ケースでは預貯金が潤沢にあるため、「一時払終身保険」を検討します。

一時払終身保険とは、生命保険の一種であり、契約する時点で保険料を一括で支払う終身保険のことをいいます。

相談者が被保険者・保険料負担者、長女と次女を保険金受取人とした場合、死亡保険金は「みなし相続財産」として相続税の課税対象となりますが、法定相続人1人あたり500万円が非課税財産となります。

本ケースにおいて法定相続人は2名ですので、500万円×2名=1,000万円の生命保険契約を行った場合、遺産明細と相続税額は以下の通りになります。

| 財産の種類 | 相続税評価額 | 備考 |

| 土地 | 4,500万円 | 相続税路線価@150千円/㎡×地積300㎡ |

| 小規模宅地の評価減 | △3,600万円 | 土地の評価額4,500万円×減額割合80% |

| 建物 | 1,800万円 | |

| 現預金 | 2,500万円 | |

| 生命保険 | 1,000万円 | |

| 生命保険の非課税枠 | △1,000万円 | |

| 合計 | 5,200万円 | |

| 相続税額 | 100万円 |

対策前の相続税額が200万円であったのに対して、生命保険契約を実施した場合には相続税額が100万円に減少しています。

ただし、本ケースにおいては、生活費で少しずつ預貯金は取り崩されますので、自然体でも相続税額は減少していきます。そのため、本ケースでは相続税の節税のためだけに生命保険を契約することはお勧めしません。

今回あまり大きな効果が出なかったのは財産額が大きくなく、適用される相続税率が低かったことが要因です。そのため、財産がより多額にあるケースではより大きい節税効果が発生すると考えられます。

本ケースでは、長生きすることが一番の相続対策といえます。

まとめ

本稿では、相続のケースを検討してきました。

どのような相続税対策を行った方がいいのか、という点を自分で判断することが難しいというケースも多いと思います。

そういった場合には、税理士や相続対応可能なIFAなどのアドバイザーに相談してみましょう。