あなたは、あなた自身に万が一のことがあったときのことを、真剣に考えてみたことはありますか?

忙しい日々の中で、そんなことを考える余裕はないかもしれません。

しかし、これからくる「人生100年時代」に備えて、万が一のことを考えておくことはとても大切です。

例えば、あなたが、病気になってしまって、働けなくなってしまったとき。

その先の人生、働けなくなったあなたは生活していけるでしょうか。

例えば、あなたが、交通事故にあって亡くなってしまったとき。

残された家族は、生活していけるでしょうか。

そのような、万が一の病気や怪我になったときのための仕組みが「生命保険」です。

あなたと、あなたの家族のために、一緒にしっかりと考えてみましょう。

1. 生命保険とは?

生命保険とは、被保険者に万が一のこと(死亡や高度障害など)があった場合に、保険受取人がまとまったお金を受け取ることができる仕組みです。

保険がかけられている対象の人を「被保険者」、保険金を受け取ることができる人を「保険受取人」といいます。

生命保険は、大きく3つ「死亡保険」「生存保険」「生死混合保険」に分けられます。

(1)死亡保険

死亡保険とは、保険期間中に被保険者が死亡したとき、または、高度障害状態になったときに保険金が支払われるものです。

死亡保険には、定期保険や終身保険などがあります。

(2)生存保険

生存保険とは、保険期間の満了後に被保険者が生存していたときに、保険金が支払われるものです。

生存保険には、学資保険や個人年金保険などがあります。

(3)生死混合保険

生死混合保険とは、死亡保険と生存保険を組み合わせた性質をもつ保険です。

つまり、保険期間中に被保険者が死亡したとき、または、高度障害状態になったときに保険金が支払われ、保険期間の満了後に被保険者が生存していたときにも、保険金が支払われます。

代表的な生死混合保険には、養老保険があります。

(4)生命保険の種類まとめ

|

分類 |

基本保障 |

該当する保険 |

|---|---|---|

|

死亡保険 |

保険期間中に被保険者が死亡したとき、または、高度障害状態になったときに保険金が支払われる |

定期保険 終身保険 |

|

生存保険 |

保険期間の満了後に被保険者が生存していたときに、保険金が支払われる |

学資保険 個人年金保険 |

|

生死混合保険 |

死亡保険と生存保険を組み合わせた性質をもつ |

養老保険 |

2.特約とは?

保険に入ろうとする人の「年齢」「家族構成」「ライフプラン」は、人それぞれです。

そんな個別の事情にあわせて、基本契約に対してオーダーメイドでトッピングをすることができます。それが「特約」です。

特約にはさまざまな種類がありますが、ここでは「ファミリー特約」、「介護特約」、「リビング・ニーズ特約」の3つをご紹介します。

(1)ファミリー特約

ファミリー特約とは、保険期間中に主契約の被保険者の「家族」が死亡したとき、または、高度障害状態になったときにも保険金が受け取ることができる特約です。

(2)介護特約

介護特約とは、事故や入院などで寝たきりなど介護が必要な状態になってしまったときに、保険金を受け取ることができる特約です。

(3)リビング・ニーズ特約

リビング・ニーズ特約とは、被保険者が余命6ヶ月以内と診断されたときに、保険金の全部または一部を生前給付金として受け取ることができる特約です。

リビング・ニーズ特約を付加するときには、追加の保険料はかかりません。

3. 生命保険を検討するときのポイント5つ

保険の設計はとても自由度が高いため、どのような保険が自分に向いているのか判断するのは難しいかもしれません。

生命保険を検討するときのポイントは5つあります。

それは、保険期間(いつまで保障するか?)、保険金(いくらの保障額か?)、保険料(保険料負担はいくらか?)、払込期間(いつまで払うか?)、満期・解約返戻金(満期時または解約時にいくら戻ってくるのか?)です。

|

ポイント |

説明 |

観点 |

|---|---|---|

|

1.保険期間 |

いつまで保障するか? |

遺族の生活を補償する |

|

2.保険金 |

いくらの保障額か? |

|

|

3.保険料 |

保険料負担はいくらか? |

いくら支払余力があり、 |

|

4.払込期間 |

いつまで払うか? |

|

|

5.満期・解約返戻金 |

満期時または解約時にいくら戻ってくるのか? |

保険期間と保険金

生命保険の最も基本的な枠組みは、(1)保険期間と(2)保険金の2つの要素で決まります。

必要となる保証額は、遺族の生活を補償するという観点から、「遺族の支出」から「遺族の収入」を差し引いて求めます。

このとき、必要補償額はライフステージに応じて変化していきますので、ライフステージが変化するごとに必要補償額と保険契約を見直すことがとても重要です。

①遺族の支出

配偶者・子どもの生活費、家賃、学費など

②遺族の収入

年金を含む配偶者の収入、遺族年金、貯蓄など

③必要補償額

①遺族の支出 - ②遺族の収入

保険料、払込期間、満期・解約返戻金

次に、(3)保険料、(4)払込期間、(5)満期・解約返戻金の3つの要素について、現在から将来のキャッシュ・フロー(いくら支払余力があり、いくら貯蓄したいか)をもとに検討します。

もし、万が一、キャッシュ・フローがうまく回らず、保険料が家計を圧迫してしまうということであれば、(1)保険期間と(2)保険金を見直す必要があるかもしれません。

4.生命保険に加入するメリット・デメリット

ここで、生命保険に加入するメリットとデメリットについて整理したいと思います。

|

メリット |

デメリット |

|

必要補償額が多額になっても準備することができる |

インフレのリスクがある |

|

所得控除を受けられる |

保険料が発生する |

|

相続税対策ができる |

貯蓄性商品の場合、短期間で解約すると損することがある |

1つずつ見ていきましょう。

(1)生命保険に加入するメリット

① 必要補償額が多額になっても準備することができる

1つ目のメリットは、なんといっても万が一の事故や病気にかかった場合に、補償を受けられることです。

そして、必要補償額が、個人で負担できないような大きな額となっても、生命保険の仕組みを活用すれば準備することができます。

② 所得控除を受けられる

2つ目のメリットは、所得税・ 住民税の優遇措置として「所得控除」を受けられることです。

生命保険料、介護医療保険料及び個人年金保険料を支払ったときには、一定の金額を所得税・住民税の計算上の所得金額から控除することができます。

給与所得者が、所得税・住民税を節税できる数少ない方法のひとつですので、ぜひ活用したいですね。

所得控除の金額の計算式は少し複雑です。

以下に、ご参考として所得税の生命保険料の所得控除の計算式をご説明します。

ポイントは、新契約(平成24年1月1日以後締結)と旧契約(平成23年12月31日以前締結)を合わせて、最高12万円の所得控除を受けることができるという点です。

|

年間の支払保険料等 |

控除額 |

|

20,000円以下 |

支払保険料等の全額 |

|

20,000円超 40,000円以下 |

支払保険料等×1/2+10,000円 |

|

40,000円超 80,000円以下 |

支払保険料等×1/4+20,000円 |

|

80,000円超 |

一律40,000円 |

<新契約(平成24年1月1日以後締結)に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額>

|

年間の支払保険料等 |

控除額 |

|

25,000円以下 |

支払保険料等の全額 |

|

25,000円超 50,000円以下 |

支払保険料等×1/2+12,500円 |

|

50,000円超 100,000円以下 |

支払保険料等×1/4+25,000円 |

|

100,000円超 |

一律50,000円 |

<旧契約(平成23年12月31日以前締結)に基づく旧生命保険料と旧個人年金保険料の控除額>

.png) 国税庁・タックスアンサー「生命保険料控除」より抜粋

国税庁・タックスアンサー「生命保険料控除」より抜粋

③ 相続税対策ができる

3つ目のメリットは、相続税対策ができるということです。

相続人が取得した生命保険金で、その保険料の全部または一部を被相続人(亡くなった人)が負担していた場合、相続税を計算する際に、下記計算式で求めた金額が非課税とされます。

<生命保険の非課税限度額>

非課税限度額 = 500万円 × 法定相続人の数

また、相続が発生した時には、亡くなった方の遺産の分割方法を協議することとなりますが、これがたびたび問題となります。

この遺産分割協議において、生命保険金は受取人の固有財産とされ、遺産分割の対象外となります。

つまり、生前に資金を残したいと思った人に、直接、資金を残すことができます。

相続が発生した場合は、被相続人の銀行預金は、原則、遺産分割協議がまとまるまで自由に動かすことはできなくなりますが、生命保険金はすぐに現金化することができます。

これも生命保険のメリットの一つだと言えます。

(2)生命保険に加入するデメリット

① インフレのリスクに対応できない

1つ目のデメリットは、インフレのリスクに対応することが出来ないということです。

インフレ(インフレーション)とは、物価が上昇し、貨幣価値が低下する現象のことです。

一般的な保険契約では保険金額は固定されているため、インフレ状況下において保険金の支払いが発生した場合、実質的には目減りした金額を受け取ることとなります。

その結果、受け取る保険金額が、必要補償額に対して不足してしまうことも考えられます。

なお、インフレのリスクに対応するためには、保険金額が変動する保険契約を利用するという選択肢もあります。

② 保険料の支払いが発生する

デメリットと言うと少し語弊がありますが、2つ目には保険料の支払いが発生してしまうことが挙げられます。

万が一の事故や病気に対する安心を手に入れられる一方、保険契約で定めた保険料を毎月支払う必要があります。

もし、保険契約で定めた保険料が収入に対して過大だったときや、契約後に収入が減少してしまったときには、保険契約の見直しが必要となります。

③ 貯蓄性商品の場合、短期間で解約すると損することがある

3つ目のデメリットは、貯蓄性商品の場合、保険契約から短期間で解約すると、解約返戻金が払込保険料を大きく下回る場合があるということです。

それを防ぐためにも、キャッシュ・フローを慎重に検討して、保険契約を設計することが重要です。

5. 「人生100年時代」における保険の選び方

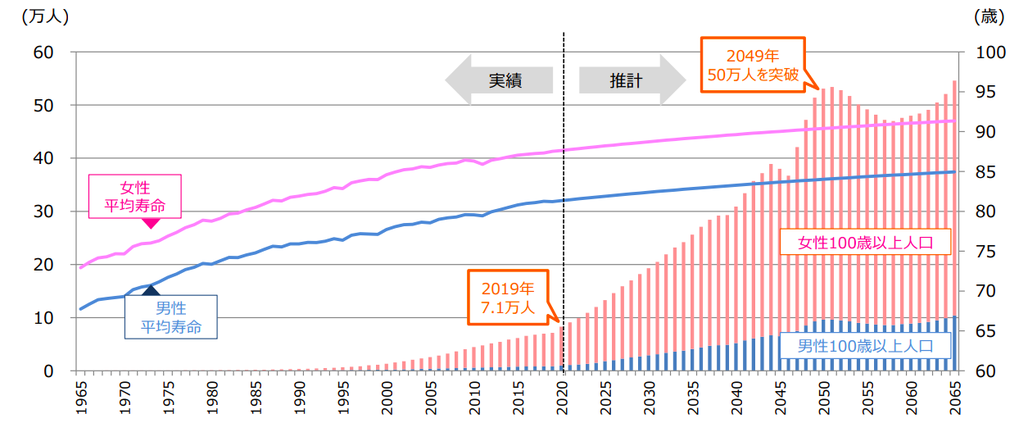

今後、平均寿命が延びていくとともに100歳以上人口の増加が進み、2049年には100歳以上人口が「50万人」を突破すると予想されています。

<「平均寿命」と「100歳以上人口」の推移・将来推計>

(生命保険協会「人生100年時代における生命保険業界の役割について」より抜粋)

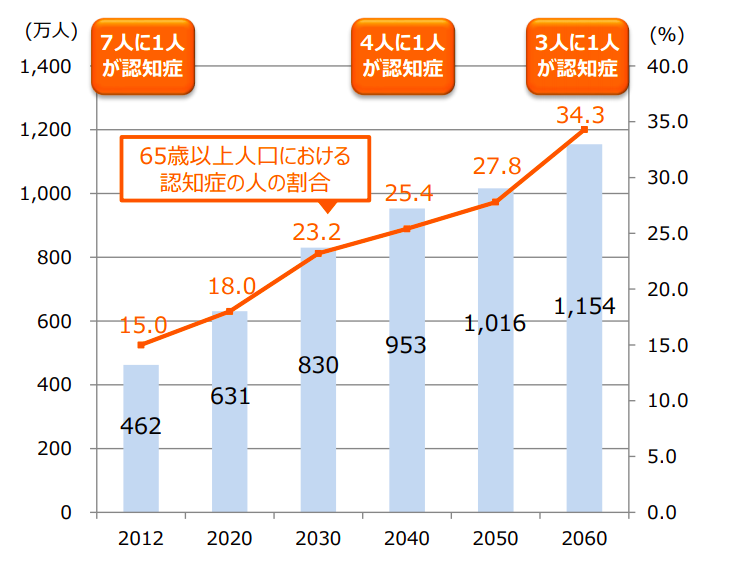

また、平均寿命が延びていくとともに、認知症の有病率も急増することが想定されています。

なんと、2060年には、65歳以上人口において「3人に1人」が認知症になると予想されています。

<認知症の人の将来推計>

(生命保険協会「人生100年時代における生命保険業界の役割について」より抜粋)

(生命保険協会「人生100年時代における生命保険業界の役割について」より抜粋)

このような「人生100年時代」において、私たちはどのような生命保険を検討する必要があるのでしょうか?

従来の生命保険は、主として「死亡リスク」に主に焦点を当てていました。

つまり、万が一のことがあったときに遺族の生活を保障するということが、生命保険の主たる目的でした。

それに対して、これからの「人生100年時代」では、「長生きをするリスク」や「認知症になってしまうリスク」に対応することが求められます。

ここでは「終身年金(個人年金保険)」と「認知症保険(認知症特約)」をご紹介します。

(1)終身年金(個人年金保険)

終身年金とは、個人年金保険の受取方法の一つであり、被保険者が生存している限り終身にわたって年金を受け取ることができるものです。

現在、個人年金保険の受取方法としては「確定年金」が主流であり、「終身年金」はあまり選択されていません。

|

個人年金保険の受取方法 |

割合 |

|---|---|

|

確定年金 |

97% |

|

終身年金 |

3% |

(出典:生命保険協会)

終身年金があまり選択されていない理由は、「死亡時に遺族に残すことが出来ないから」といった合理的要因の他に、「将来の利益よりも現在の利益を重視する」といった非合理的要因(精神的要因)もあると指摘されています。

しかし、これからの「人生100年時代」においては、金融リテラシーの向上に伴って、終身年金での個人年金保険の受取も増加することが予想されます。

終身年金のメリットは、なんといっても被保険者が生存している限り、終身にわたって年金を受け取ることができることです。

長生きした場合の生活資金が枯渇してしまうリスクを回避する方法として、公的年金の上乗せとして活用を検討することをおススメします。

(2)認知症保険(認知症特約)

認知症保険(認知症特約)とは、被保険者が認知症や軽度認知障害の診断を受けたときに、保険金を受け取ることができるものです。

認知症を発症した場合、そうでない場合に比べて、介護費用を含めた介護負担は増加することになります。

2060年には、65歳以上人口において「3人に1人」が認知症になることが予想されていますが、認知症保険(認知症特約)は「認知症リスク」を金銭面でサポートするものとして期待されています。

しかしながら、認知症保険(認知症特約)は、「本人に軽度認知障害の自覚がなく請求がされない」「認知能力低下により請求ができない」といったケースも想定されます。

そのようなケースを防ぐため、指定代理請求人を家族に指定するなどして、認知症を発症した場合にも保険金の請求まで問題なくできるように体制を整備することが必要です。

まとめ

いかがでしたでしょうか?

人生100年時代に向けて、あなたに合った生命保険やライフプランを考えてみましょう。

このサイトでは、保険やライフプラン、資産形成を相談できるアドバイザーを探すことができます。

「ライフプランを考えたい」「加入している生命保険が適切か相談したい」「ライフプランに沿った生命保険を知りたい」という方は1度アドバイザーに相談してみましょう。

相談したからといって、必ずしも保険に加入する必要はありません。

お気軽にご相談ください。

この記事の執筆者