あなたに、万が一のことがあって病気や怪我になったときにあなたと家族を助けてくれる制度が「保険」です。

その保険について、あなたはしっかりと理解していますか?

これからくる「人生100年時代」の備えとして正しい判断をするために、まずは「保険」の制度について正しく理解をすることが大切です。

本稿では、保険の歴史や考え方、保険を理解するためのキーワードについてご説明します。

1. 保険の歴史

保険とは、多数の者が少額ずつ保険料を出し合い、保険の対象となる事故が発生した場合には、発生した損害を埋め合わせるために保険金を給付する仕組みです。

保険の仕組みの根底には、多数の人が協力して困っている人を助ける「相互扶助」という考え方があります。

まずは、保険の歴史について一緒に学んでみましょう。

保険の起源は古代オリエント時代

保険の起源には諸説ありますが、その始まりは古代オリエント時代にまで遡るとされています。

古代オリエントでは交易が盛んで、陸・海での往来が非常に活発化していました。

それらの交易において、盗賊や海賊に襲われるリスクに備えるために、資金の借入が行われていたとされています。

現在の保険の形とは大きく異なりますが、これが有史以来で最も古い保険の起源だとされています。

保険の原型は中世イタリアの「冒険貸借」

その後、中世イタリアにおいて盛んに行われた「冒険貸借」という制度が保険の原型であるとする説が有力とされています。

この「冒険貸借」は、船主が、積荷を担保として資金を借り入れ、航海が無事に終了し積荷が安全に目的地に到着した場合には元本と利息を返済するが、航海が無事に終了しなかった場合には元本・利息ともに返済義務が免除されるというものでした。

つまり、「冒険貸借」の機能としては、船舶と積荷を担保とする「金銭消費貸借」(借入)と、航海が無事に終了しなかった場合には債務を免れるという条件付債務による「危険負担」(保険)があったといえます。

なお、航海が無事に終わった場合の元金に対する利息は、「2~3割」と非常に高利であったといわれています。

地中海貿易が盛んになるとともに、冒険貸借も地中海沿岸部の町で活発に行われることとなりました。

しかし、高利を受取ることはキリスト教の思想に反するとする考え方から、13世紀前半にグレゴリウス九世が「徴利禁止令」を公布し、冒険貸借は禁止されることとなりました。

この徴利禁止令の影響により、冒険貸借の「金銭消費貸借」(借入)と「危険負担」の2つの機能のうち、「危険負担」の機能のみが独立し、事前に保険料を支払う現在の保険契約が形作られました。

2. 保険の基本的な仕組み

前の章で、保険は冒険などの大きなリスクに対し、お互いに負担しあう相互に助け合う「相互扶助」の制度として発展してきた歴史をみてきました。

ここでは「保険」という制度は、どのような仕組みで「相互扶助」を実現しているか、保険の基本的な仕組みについて確認してみましょう。

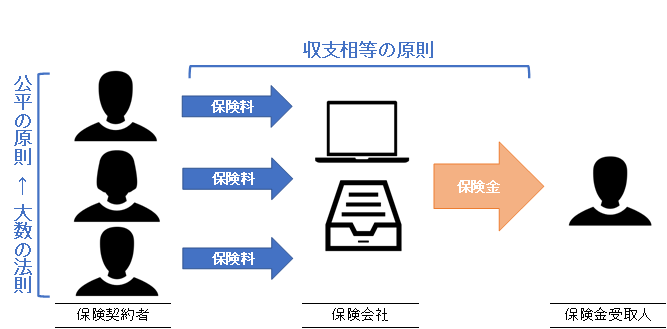

保険とは、大勢の保険契約者が少額ずつ保険料を出し合い、誰かに保険の対象となる事故(死亡や疾病など)が発生した場合には、その事故が起こった人に保険金が支払われるものです。

この仕組みにおいて、相互扶助の理念を実現するために大切な2つの原則があります。

それが「収支相等の原則」と「公平の原則」です。

まずは、この2つの原則について、紹介していきます。

(1)収支相等の原則

「収支相等の原則」とは、保険会社が徴収した保険料の総額と、給付した保険金の支払総額とかかった経費が等しくなるように、保険制度を設計することをいいます。

つまり、原則として下記の式が成立することになります。

保険料収入の総額 = 支払った保険金の総額 + 保険会社の経費

この原則があることによって、徴収する保険料が適正な水準になり、保険会社が高い利益を得られないようになる制度になっています。

(2)公平の原則

「公平の原則」とは、すべての契約者がそれぞれのリスクに応じて公平な保険料を負担するものです。

この原則がなかった場合、つまり「すべての契約者が一律に同額の保険料を負担」するとしたら、どのようなことが起きるでしょうか。

この場合、契約者の年齢や疾病歴などのリスクを考慮せずに、全ての契約者に同額の保険料が設定されるため、高齢者や疾病リスクが高い人が得をする保険になってしまいます。

これでは「相互扶助」とは言えませんよね。

これを防ぐために、保険料はそれぞれ保険契約者のリスクに応じて算定されます。

例えば、あなたが生命保険に入ろうとしたときに、年齢によって保険料が異なるのはこのためです。

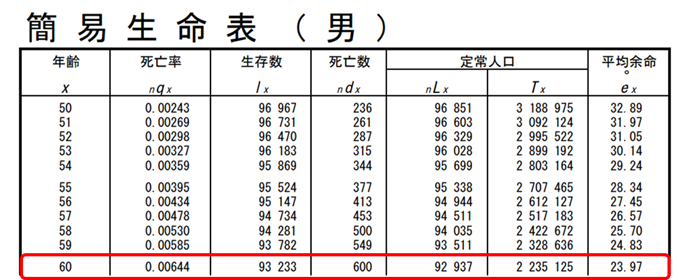

また、公平の原則の要請によるリスクに応じた保険料の算定をするために、「生命表」という統計資料を使いますが、ここには「大数の法則」という考え方が用いられています。

「大数の法則」とは、少数のサンプル数では法則を見出すことができないが、数多くのケースを見ることで一定の法則を見出すことができる法則のことです。

例えば、コイン投げで表面と裏面の出た数を集計するとき、試行回数が少数の場合では出た数の偏りが大きいですが、試行回数が増えるほどに「1/2」に近づいていきます。

保険料の計算には、この統計上の「大数の法則」を用いて作られた「生命表」が使われています。

厚生労働省「令和元年度 簡易生命表」より一部抜粋

この表から、60歳の男性が、1年の間に死亡する確率(死亡率)は「0.644%」、死亡するまでの平均的な年数(平均余命)は「23.97年」ということが読み取れます。

例えば生命保険会社は、生命保険に入ったあなた個人の平均余命が何年でいつ死亡するかということは分かりませんが、「60歳の男性」という同じ属性を集団としてみたときには、大数の法則により将来の死亡による保険金の支払いがどれくらい発生するかということを予測することができます。

これら「収支相等の原則」と、大数の法則に基づいた「公平の原則」が保険の相互扶助の仕組みを実現しています。

3. 生命保険の保険料を決める3つの要素

実際に、生命保険を例に、保険料を決める3つの要素「予定死亡率」「予定利率」「予定事業費」をより詳しく見てみたいと思います。

|

要素 |

説明 |

保険料が下がるには |

|

予定死亡率 |

統計に基づいて性別・年齢ごとに算出した死亡率 |

予定死亡率が低くなる |

|

予定利率 |

保険会社が見込んでいる運用利回り |

予定利率が高くなる |

|

予定事業費率 |

保険会社を運営するために必要な人件費、広告費などの経費 |

予定事業費率が低くなる |

(1)予定死亡率

「予定死亡率」とは、統計資料に基づいて、性別・年齢・持病の有無などの属性ごとに算出された死亡率です。

予定死亡率が低い場合、死亡する人が少なく、将来の死亡保険金の支払いが少なくなるため、保険料は安くなります。

例えば、若い人が生命保険に入る場合は、保険料は安くなります。

逆に、高齢者や持病がある人でも入れる生命保険は、死亡リスクが高くなるため、生命保険料も高くなります。

(2)予定利率

「予定利率」とは、保険会社が見込んでいる運用利回りです。

保険会社は、リスクに応じた保険料を徴収しているため、原則的には徴収した保険料だけで、支払う保険金を賄うことが可能です。

ですが、万が一の場合に備えて、徴収した保険料を資産運用することで、資金を増やしています。

そのため、予定利率が高いほど保険料は安くなります。

(3)予定事業費率

「予定事業費率」とは、保険会社を運営するために必要な人件費、広告費などの経費のことです。

予定事業費率が低ければ、経費が少ないため保険料も低くなります。

例えば、ライフネット生命は、非常に安い保険料で注目を集めていますが、これはネットを介した展開により、店舗費用などの販売経費を低減させた結果、予定事業費率が低く抑えられているため実現できていると言われています。

4. 保険会社の健全性を見る際のポイント

ここまで、保険の仕組み、保険料がどうやって決まるかをみてきました。

保険は制度が健全に保たれるための仕組みですが、万が一、生命保険会社が経営破綻した場合、あなたが契約している保険契約はどうなってしまうのでしょうか。

結論としては、生命保険契約者保護機構(以下「保護機構」と記載)により補償されることとなります。

保護機構とは、保険業法により設立された法人であり、国内で事業を行う全ての生命保険会社が会員として加入しています。

しかし、これはあなたに不利益が全くないということではありません。

保護機構による補償は、破綻時点の補償対象契約の「責任準備金等の90%まで」が限度とされています。

責任準備金とは、将来の保険金・給付金などの支払いのために、保険会社が積み立てている資金のことをいいます。

つまり、契約している生命保険会社が経営破綻した場合には、保険金額はある程度補償されるが、減額される可能性があるということです。

それでは、経営破綻をしない生命保険会社を見極めるためには、どうしたらよいのでしょうか。

本章では、代表的なポイントである「ソルベンシー・マージン比率」と「基礎利益」を説明します。

(1)保険会社の健全性を示す「ソルベンシー・マージン比率」

「ソルベンシー・マージン比率」はあまり聞きなれない言葉ですが、これは保険業法により定められた、保険会社の「支払余力」を示す健全性の指標です。

ソルベンシー・マージン比率

ソルベンシー・マージン比率

= ソルベンシー・マージンの総額 /(通常の予測を超えるリスクの額×0.5)×100

※ソルベンシー・マージン(Solvency Margin)は、「自己資本」・「準備金」などによる支払余力を指します。

保険会社は、ある程度の保険金支払いの増加や金利水準の低下による収入の減少などの「通常予測できる範囲のリスク」に対して、保険金の支払いを予め見込んで「責任準備金(負債)」として計上しています。

それに対して、大規模災害が発生した際の保険金支払いの急激な増加、株の大暴落による運用環境の急激な悪化などの「通常の予測を超えたリスク」に対しては、「自己資本」・「準備金」などで対応することになります。

つまり、「ソルベンシー・マージン比率」とは、保険会社が「通常の予測を超えたリスク」に対して、どの程度耐えられるかを示す指標になります。

注意すべきは、数式中の「通常の予測を超えるリスクの額」に「×0.5」をしている点、つまり、リスクの額については半分にしているという点です。

金融庁は、この比率が200%を下回った保険会社に対して、早期是正措置命令を発動することになりますが、200%という水準は、この点からみると、すべての「通常の予測を超えるリスクの額」を支払うギリギリの水準であるという点には留意が必要です。

なお、ソルベンシー・マージン比率が100%未満となった場合、配当の禁止等の措置がとられるため、契約者も不利益を被ることとなります。

では、実際に生命保険会社のソルベンシー・マージン比率を確認してみましょう。

|

保険会社 |

ソルベンシー・マージン比率 |

|

イオン・アリアンツ生命保険 |

3,237.7% |

|

みどり生命 |

3,141.0% |

|

ネオファースト生命 |

2,683.3% |

|

ソニー生命保険 |

2,476.0% |

|

メディケア生命保険 |

2,350.4% |

|

ライフネット生命 |

2,117.0% |

|

オリックス生命保険 |

1,806.5% |

|

楽天生命保険 |

1,646.2% |

|

三井住友海上あいおい生命 |

1,549.3% |

|

東京海上日動あんしん生命 |

1,516.3% |

|

SOMPOひまわり生命 |

1,472.1% |

|

大同生命 |

1,404.8% |

各社2020年IR資料を元に、筆者作成

ソルベンシー・マージン比率は、保険会社の経営の健全性を図る重要な指標ですが、これが絶対的な指標ではないという点には注意が必要です。

2001年3月に破綻した東京生命のソルベンシー・マージン比率は「447%」、2008年10月に破綻した大和生命のソルベンシー・マージン比率は「555%」と、それぞれ現在の基準である200%を大きく上回る数値でした(それぞれ破綻直前期の数値)。

つまり、ソルベンシー・マージン比率が高い保険会社は絶対に破綻しない、というわけではない点に注意が必要です。

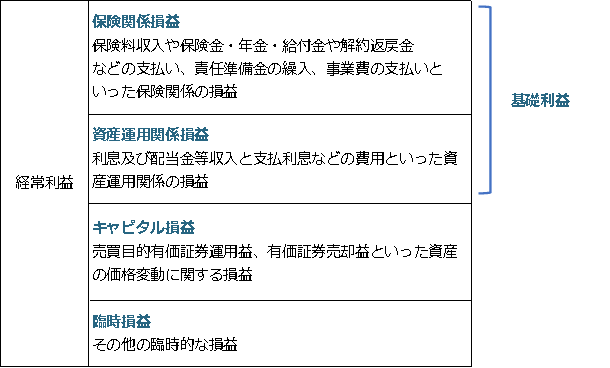

(2)収益性を示す「基礎利益」

「基礎利益」という言葉もあまり聞き馴染みはないかもしれません。

「基礎利益」は、一般の会社でいう営業利益のイメージに近く、生命保険会社の本業である「保険関係収支」と「運用関係収支」から構成されています。

基礎利益

基礎利益

= 経常利益 ー キャピタル損益 ー 臨時損益

※キャピタル損益は、有価証券の売却などに伴う損益のこと。

経常利益から、有価証券の売却損益などのキャピタル損益と、臨時損益の影響を排除することにより、本業である「保険関係収支」と利息や配当を中心とした「運用関係収支」の水準をみることができます。

キャピタル損益を控除することで、株式等の相場変動の影響を排除しています。それにより、決算年度をまたいだ比較が可能という点がポイントです。

では、実際に各生命保険会社の基礎利益を確認してみましょう。

|

保険会社 |

基礎利益 |

|

日本生命 |

6,958億円 |

|

明治安田生命 |

6,355億円 |

|

第一生命 |

4,221億円 |

|

かんぽ生命 |

4,006億円 |

各社2020年IR資料を元に、筆者作成

本章では、保険会社を選ぶうえでのポイントを「破綻しないか」という観点から見てみました。

保険の検討は、「保険料が安いかどうか」という観点ばかりになりがちですが、上記のような観点からも確認してみてください。

ソルベンシー・マージン比率は保険会社の健全性、基礎利益は収益性の指標であるということをみてきました。ソルベンシー・マージン比率については、金融庁の指標である「200%」を超えていたとしても、破綻してしまったケースがあります。

また、設立間もない保険会社は、保険契約数が少なく、保有するリスクの量が少ないことから、ソルベンシー・マージン比率が高く計算されることもあります。

そのため、ソルベンシー・マージン比率による健全性だけではなく、基礎利益による収益力や、その他の指標も併せて確認することにより、十分な体力があり破綻しづらい保険会社を選ぶことができます。

5. これからの保険の考え方

長い歴史の中で「相互扶助」を実現するために形を変えてきた保険制度ですが、その根底には多数の人が協力して困っている人を助ける「相互扶助」の考え方があります。

言い換えるのであれば、人と人とが助け合う相互扶助の精神を、「お金」の面で仕組みとして作りあげたものが「保険」という制度です。

本質的には、あなたが困ったときに助けてくれる人がいれば、(極論ですが)保険は必要のないものだと考えられます。

事実、日本において「国民皆保険」制度が開始したのは1961年ですが、それ以前には、社会的な年金制度はなく、「私的扶養」によって社会が成り立っていました。

「私的扶養」とは、高齢者や子どもなど働くことのできない人を、その子や家族・親族で支えることです。

かつてはそうして成立していた社会ですが、ライフスタイルの変化が進むにつれて、社会的扶養の必要性が増し、年金制度が拡充されてきました。

「私的扶養」のように、困ったときに助けてもらえるような、人と人とのつながりを作っておくことが、あなたにとっての「保険」となる可能性があります。

また、これからの保険制度として、人と人とのつながりの性質が強く表れたものが注目されています。

例えば、中国ではクラウド・ファンディングにより重大疾病に備える「相互扶助プラン」の提供が人気を集めています。

その最大の特徴には、重大疾病に罹患して相互扶助の給付を受けた場合は、その内容等が公開される点にあります。

それにより、会員が相互扶助の精神をより強く感じることができ、会員の仲間との連帯感や貢献感が醸成されることとなります。

また、運営者が収益にあたる管理費を徴収していないため低コストである点も特徴であるといえます。

このような新しいタイプの相互扶助は、今後も増えていくことが想定されます。

まとめ

本稿では以下のことをお話ししてきました。

- 保険は貿易・船荷に対する保険として、発達してきた歴史がある

- 保険には相互扶助の理念を実現するために、「収支相等の原則」と「公平の原則」がある

- 生命保険料は「予定死亡率」「予定利率」「予定事業費率」の3つの要素で決まる

- 保険会社の健全性は「ソルベンシー・マージン比率」と「基礎利益」で確認する

「保険」という制度について、理解を深めることはできましたか?

保険を正しく理解して、うまく活用することによって、これからくる「人生100年時代」の備えを考えてみましょう。

この記事の執筆者

監修