みなさんはFP:ファイナンシャル・プランナーをご存知でしょうか?

これまでに、相談したことのある人もいるのではないでしょうか?

「FPは保険の相談ができる人」と認識している人も多いと思いますが、FPに相談できることは保険だけではありません。

日本FP協会は、FPを「家計のホームドクター®」と呼び、「お金の面から家計の改善を図る」としています。

※「家計のホームドクター®」はNPO法人日本FP協会の登録商標です。

では、FPにはどこまでお金の相談ができるのでしょうか?

他の資産運用の方法との違いも含めて、見てみましょう。

1. 投資・資産形成の方法

まず、そもそもなぜ投資・資産形成を行う必要があるのでしょうか?

それは、長寿化や少子高齢化を背景に、私たちは「自分の100年人生」を豊かにするために、老後資金を蓄える必要があるためです。

この背景をもっと知りたい方はこちらの記事もどうぞ。

では、投資・資産形成にはどういった方法があるでしょうか?

大きく分けると3つのやり方があります。

- 自分で投資・運用する

- アドバイザーに相談する

- 運用を委ねる(任せる)

それぞれの特徴を見ていきましょう。

(1)自己投資

自己投資は、一定の時間を資産運用に割くことができ、かつ自分で勉強・情報収集・分析することが好きな人におすすめです。

投資でリターンを得るには、常にリスクが伴います。

そして、そのリスクとリターンは、投資する金融商品・やり方によって大きさが変わってきます。

そのため、自分で運用する場合は、投資対象の金融商品のことを十分に把握する必要があります。

また、金融商品の価値は世の中の動向によって変わってきますので、経済状況や世の中の流れに常にアンテナを張って、投資や売却のタイミングを判断することも重要です。

そうしたことから、自己投資には労力が掛かるため、投資・資産運用に時間を割ける・得意な人におすすめの方法です。

(2)アドバイザーに相談する

アドバイザーに相談して運用する方法は、投資の初心者から上級者まで多くの人におすすめできる運用方法です。

多くの人は仕事や趣味を持ちながら、その傍らで資産運用をすることになると思います。

あまり多くの時間を割けない中で、資産運用を行うことは簡単ではありません。

そうした場合に、専門家のアドバイスを受けることは非常に有効な手段です。

相談先には、「IFA(独立系金融アドバイザー)」「FP(ファイナンシャルプランナー)」「銀行」「証券会社」「プライベートバンク」があります。

このうち、IFAと証券会社、プライベートバンクは、資産運用の相談に加えて運用自体を任せることもできます。

(3)運用を委ねる(任せる)

運用を委ねる方法は、資産運用そのものを専門家に任せる運用方法です。

ただし、完全に丸投げしていいという意味ではありません。

資産運用は、将来や老後資金のために行うものです。

そのため、1人1人のライフスタイルや将来の夢・目標、年収や保有資産によって、どのように行なっていくべきかが異なります。

そうしたことから、ライフプランと合わせて、どうやっていつまでにいくらの資産を作るのかを相談し、ファイナンシャルプランを作る必要があります。

そのファイナンシャルプランに沿って、資産運用をある程度任せることができます。

ただし、自分の資産ですので任せっきりはいけません。

定期的にプラン通りに資産が増えているかを確認し、見直しを行う必要があります。

2. FPはファイナンシャル・プランナーのこと

FPはファイナンシャル・プランナーの略称で、日本FP協会は次のように説明しています。

FPとは、一人ひとりの将来の夢や目標に対して、お金の面で様々な悩みをサポートし、その解決策をアドバイスする専門家です。

個々人や家族のライフプラン(人生設計)に基づく将来の収支の見通しを立て、最適な資産設計・資金計画を提案、アドバイスを行い、その実行をサポートします。

そのため、FPはお金の面から家計の改善を図る「家計のホームドクター®」とも呼ばれています。

日本FP協会・ホームページ「FPとは」より抜粋

また、FPは職業の名称で、資格を取得することで誰でも名乗ることができます。

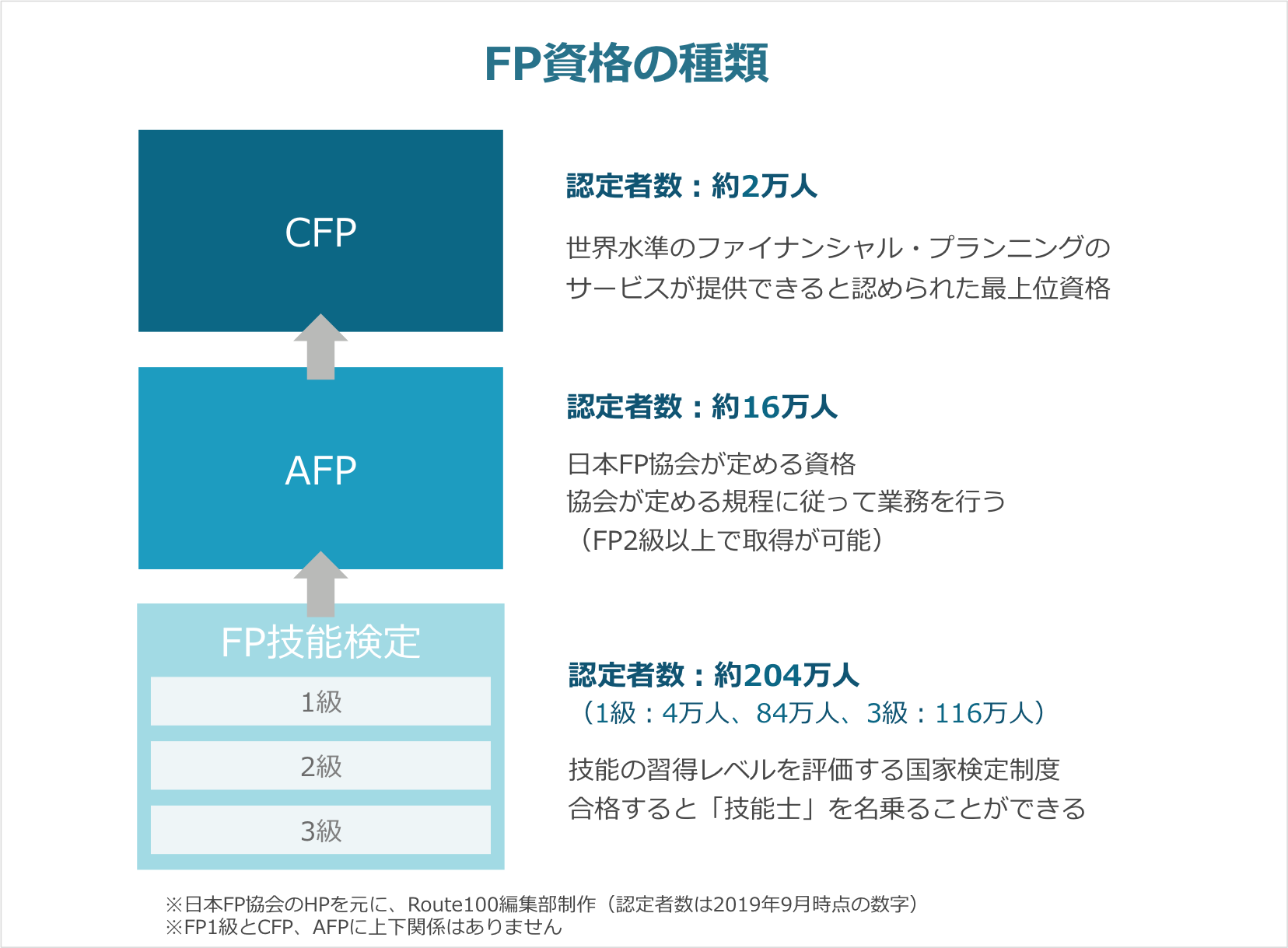

FPの資格を持っている人は2019年9月時点で18万人を超えますが、FPの資格には大きく3つの種類と3つのレベルがあるので、どの資格・レベルかを確認する必要があります。

ファイナンシャル・プランナーの資格

FPの資格には「CFP」「AFP」「FP技能検定」があります。

CFP

CFPは、Certified Financial Planner(サーティファイド・ファイナンシャル・プランナー)の略で、国際CFP®組織FPSBが定める資格です。

日本では、ライセンス契約を結んだ日本FP協会が資格の認定を行います。

CFPを受験するには、「AFPの資格」と「3年以上の実務経験」が必要で、2年ごとに資格の更新があります。

AFP

AFPは、Affiliated Financial Planner(アフィリエイテッド・ファイナンシャル・プランナー)の略で、日本FP協会が定める資格です。

AFPには、知識だけでなく、インタビュー技術や提案書作成技術などの実務能力が求められています。

AFPを受験するには、「FP技能検定:2級」が必要で、2年ごとに資格の更新があります。

FP技能検定

技能検定は、国が指定する130の職種について、技能の習得レベルを評価する国家検定制度の1つです。

3級から1級までの等級があります。

このように、FP資格にはレベルがあります。

相談する際の参考にしてみてください。

※この記事はFPに相談する人を対象としているため、一部説明を簡略化しています。受験資格の詳細などは日本FP協会のホームページでご確認ください。

ファイナンシャル・プランナーに相談できること

では、具体的にFPにはどういったことが相談できるでしょうか?

FP=保険のイメージがある人も多いと思いますが、実は相談できる内容は多岐に渡ります。

FPに相談できること

- 家計の管理(見直しや管理方法)

- 老後の生活設計(老後の生活費や、必要な老後資金)

- 教育資金(いくら必要か、どうやって準備するか)

- 年金や社会保障(年金や出産・育児で、いつ・いくらもらえるか)

- 住宅資金(いくらの物件が購入できるか、ローンを組むか)

- 資産運用(資産運用の仕方、金融商品の選び方)

- 税金(医療費や配偶者控除のルールなど)

- 保険(どのような保険に入ればいいか)

- 介護・医療費(介護費用がいくらかかるか、介護保険について)

- 相続・贈与(遺言、相続について)

日本FP協会・ホームページ「FPとは」より抜粋

これを見て気付いた方もいると思いますが、相談内容が非常に多岐に渡るため、得意分野はFPによって異なります。

そのため、FPに相談する際には、相談内容に合った人を選ぶ必要があります。

また、資産運用については注意が必要です。

FPは、投資の種類や選び方を相談することはできますが、具体的な金融商品(投資信託の銘柄や、株式投資する会社など)を提案することはできません。

また、資産運用を請け負うこともできません。

そのため、投資や資産運用について具体的に相談したい・運用を頼みたい場合は、IFAなどの資産運用の専門家に相談することをおすすめします。

※FPでも、金融商品仲介業の資格を持っている場合は、金融商品の提案を行うことができます。ただし、その場合はFPではなく、金融商品仲介業者の立場で業務を行なっていることになります。

3. FP相談と他の投資方法との違い

FPは、具体的な金融商品の提案はできないと言いましたが、それでは他の投資方法とどのような違いがあるでしょうか?

(1)FP相談と自己投資との違い

自己投資は、自分で勉強・情報収集・分析することが好きな人におすすめの方法です。

自己投資において重要なことは、資産運用に一定の労力を掛けて、自分でリスクをコントロールすることです。

そのためには広く情報収集することも大切です。

その意味で、特に投資の知識が少ない初期段階において、FPに相談してみるのは1つの手段として考えても良いかもしれません。

先ほどお伝えした通り、FPの相談分野は多岐に渡ります。

保有資産のうちどの程度を投資に掛けるのが良いか、将来必要になってくるお金や税金面でのメリットなどを含めて、総合的なアドバイスが受けられるかもしれません。

(2)FP相談と他のアドバイザーとの違い

FP以外に、投資の相談をする場合に考えられるのは、「IFA:独立系金融アドバイザー」「銀行」「証券会社」「プライベートバンク」です。

この中で最もおすすめなのは、「IFA:独立系金融アドバイザー」です。

IFAがおすすめな理由は、最もフラットにあなたに合った商品提案をしてくれる可能性が高いからです。

IFAは金融機関に所属していないため、投資可能な商品の制限がありません。

一方で、銀行や証券会社は、基本的に自社で取り扱っている商品の中からしか提案を行いません。(他の金融機関の商品を提案する方もいるかもしれませんが、やはり自社商品を売りたいと思うのが一般的な心理です。)

FPを基準に、それぞれのアドバイザーとの違いを比較してみます。

※プライベートバンクは保有資産1億円以上が目安であり、基本的に紹介制の特殊なサービスであるため、ここでは比較対象外としています。

また、実際の資産運用を任せることもできます。

一方、銀行は、取り扱いができる商品が、「投資信託」「債券」「外貨預金」の3つが中心です。

これらの商品は金融商品の中では比較的リスクが低いため、得られるリターンも限定的になる可能性があります。

株式投資や他の商品も含めて相談したい場合は、IFAか証券会社に相談するのが良いということになります。

また、証券会社は、銀行に比べると選択肢の幅が広がりますが、やはり取引する証券会社の商品に限定されることになります。

例えば、投資信託の数はネット証券の楽天証券・SBI証券は2,600件以上ありますが、大和証券は538件、みずほ証券は114件と取り扱い件数に大きな開きがあります。(2020年10月20日時点)

そのため、よりフラットな提案を受けたい場合にはIFAが選択肢になります。

また、IFAは地域に根ざした企業が多く、転勤や異動が少ないため、長期的に資産運用の相談ができる点も特徴だと言われています。

投資・資産運用の相談をしたい場合は、IFAを選択肢として考えてみましょう。

このサイトでは、IFAの紹介と相談も行なっています。

相談したからといって、金融商品を買わないといけないことはありません。

まずは、投資や資産運用、ファイナンシャル・プランについて、お気軽にご相談ください。

また、IFAについてもっと詳しく知りたい方はこちらもどうぞ。

まとめ

いかがでしたでしょうか。

この記事ではFPのことをお伝えしてきました。

- 投資のやり方には「自己投資」「相談して運用」「運用を委ねる」の3つがある

- FPは、お金について様々な相談をすることができる

- FPは、投資や資産運用について具体的な提案を行うことはできない

- 具体的な提案ができるアドバイザーでおすすめなのは、中立的な立場のIFA

IFAは、資産運用や「あなたらしい人生100年」を手助けしてくれます。

ぜひ1度相談してみましょう。