一般的な贈与の仕方には、継続的に行うことができる暦年贈与があります。

その一方で、1度に大きな金額を非課税で贈与することができる「贈与の特例」がいくつか存在します。

その1つが、教育資金の一括贈与です。

特例は教育資金以外にも、結婚・子育ての資金、住宅取得などの資金などがあり、いずれも一定額を一括贈与することができる点が特徴です。

しかし、これらの特例もメリットばかりではありません。

ポイントを押さえて実行しなければ、思わぬ課税を受けてしまう可能性があります。

この記事では、教育資金の一括贈与の内容、適用する際の注意点などを確認していきます。

1. 教育資金の一括贈与とは?

教育資金の一括贈与は、「親や祖父母が、子供や孫に対して教育費用のための資金を援助する場合に、一定の金額までは課税されない」制度です。

正式な制度名は「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税措置」といいます。

通常、人に金銭などの財産を渡す場合には贈与税という税金が発生します。

この税金が免除されるのが、贈与の特例です。

子供が進学するときなどに、学費などを親が資金援助することは、よくあるケースです。

教育資金の一括贈与を活用すると、そういった教育資金を非課税で、生前に一括で渡しておくことができます。

日本では、家計が保有する資産の6割以上を、60歳以上の世代が保有しているというデータがあります。

その状況を受けて、高齢者世帯が保有している金融資産を、早期に若年層に移転することを目的に2013年4月に創設されたのが贈与の特例です。

創設した当初は、2015年12月末までの時限的な措置でしたが、税制改正で2年ずつ延長されてきました。

2021年5月時点では、2023年3月末が期限となっています。(財務省「令和3年度税制改正」より)

具体的な制度の内容は、国税庁のタックスアンサーに次のように記載されています。

30歳未満の方(以下「受贈者」といいます。)が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から①信託受益権を取得した場合、②書面による贈与により取得した金銭を銀行等に預入をした場合又は③書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、その信託受益権又は金銭等の価額のうち1,500万円まで(学校等以外の者に支払われる金銭については、500万円を限度とします。)の金額に相当する部分の価額については、取扱金融機関の営業所等を経由して教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となります。

出典:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」を元に一部筆者が加工

少し難しいと思いますので、制度の内容をかみ砕いてご説明していきます。

1)贈与の上限額

まず、贈与が非課税となる上限額は1,500万円です。

教育資金は小学校から大学卒業までで1人あたり、1,000〜2,000万円が必要になります。

そのため、1,500万円は非常に大きい金額ですが、十分ではないかもしれません。

また、贈与された教育資金は学校だけでなく、習い事にも使用することができます。

ただし、習い事への支払いは500万円が上限と定められているため、注意が必要です。

それでは、次にどのような教育資金が対象になるかを確認してみましょう。

2)教育資金の範囲

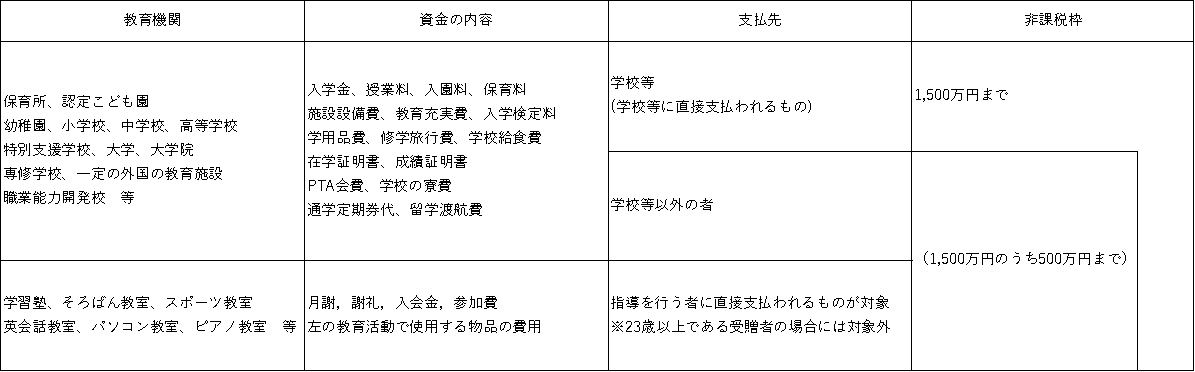

この制度を活用して贈与できる資金の範囲は、大きく分けて2つあります。

大雑把に言うと、1つは学校、もう1つは習い事です。

① 学校など

1つは、学校教育法上における「学校等」に対して支払われるものです。

例えば、保育所、認定こども園、幼稚園、小学校、中学校、高等学校、大学、大学院などに対して支払われる入学金、授業料、入園料、保育料、施設設備費、教育充実費、入学検定料、学用品費などが含まれます。

基本的には、学校等に直接支払われるものが対象ですが、一定の要件を満たす場合には学校等が費用を徴収し、業者等に支払う場合も含まれます。

② 塾や習い事

もう1つは、塾や習い事などに直接支払われる費用で、以下のようなものが対象になります。

- 学習(学習塾・家庭教師,そろばん,キャンプなどの体験活動等)

- スポーツ(スイミングスクール,野球チームでの指導など)

- 文化芸術活動(ピアノの個人指導,絵画教室,バレエ教室など)

- 教養の向上のための活動(習字,茶道など)

先ほども触れた通り、習い事などに使用できる金額は、1,500万円の枠のうち500万円が上限となっています。

以下の通り、表にまとめてみましたのでご確認ください。

3)贈与の時期

教育資金の一括贈与が適用できる期間は、2023年3月末が期限です。

当初は2015年12月末が期限で、2年ごとに延長されてきましたが、今後も延長されるとは限りません。

実際、住宅資金等の贈与の特例は2021年12月末が期限で、延長はされませんでした。

そのため、教育資金の贈与を考えている方は、早めに検討することをおすすめします。

4)制度利用の条件

教育資金の一括贈与の特例を利用する際には、大きく4つの条件があります。

- 贈与をする人は、直接の親や祖父母であること

- 贈与を受ける人は、50歳未満であり、前年の合計所得が1,000万円以下であること

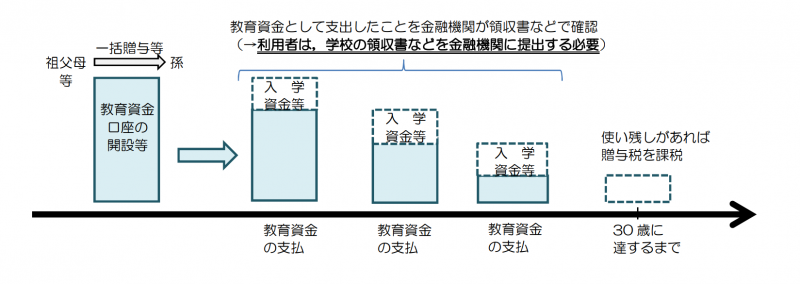

- 金融機関の信託口座などを通して、贈与を行うこと

- 資金を利用した場合は、金融機関に領収書などを提出すること

これらの条件は、住宅資金や結婚・子育て資金の特例と同じルールになっています。

詳しくはこちらの記事をご覧ください。

ただし、贈与を受ける人は制度ごとに条件が異なります。

- 受贈者が30歳未満であること

- 贈与を受ける年の前年分の受贈者の所得税に係る合計所得金額が1,000万円以下であること

贈与の用途が教育資金であることから、年齢と収入に上限があることが分かります。

ここまで、教育資金の一括贈与の制度について確認してきました。

いくつか満たすべき要件はありますが、適用することで1,500万円という大きな金額を非課税で贈与することができる制度です。

最後に、適用する際に検討すべきことや注意点を確認していきましょう。

2. 適用する際の注意点

教育資金の特例を適用する場合には、次の3つを認識しておく必要があります。

- 親や祖父母には、子供や孫に教育を受けさせる義務があり、義務の範囲であればそもそも贈与税は発生しない(特例は、一括贈与を行いたい場合に利用する)

- 教育資金以外にも使用する場合は、暦年贈与の利用を検討する

- 贈与税・相続税が発生するケースがある

このうち、1と2についてはこちらの記事で詳しく解説しています。

ここでは、贈与税と相続税について補足します。

① 贈与税

まず、この制度を適用して非課税で贈与を行なった後に、贈与税が発生するケースがあります。

- 贈与を受ける人が30歳に達したとき

- 金融機関との信託契約を解約したとき

このいずれかに該当する場合は、残っている金額が贈与税の課税対象となります。

つまり、「使い残し」があった場合には、最終的には贈与税が発生します。

(出典:文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」)

このことは、制度の目的を考えたときに当然だと言えます。

ただし、贈与を受けた人が30歳になった場合でも、次のように教育を継続している場合には特例を継続することができます。

- 学校などに在籍している場合

- 教育訓練給付金の支給対象となる、教育訓練を受講している場合

このケースに該当する場合は、学校などに在籍しなくなった年の翌年12月31日、または贈与を受ける人が40歳に達する日のいずれか早い日に、教育資金管理契約が終了することとなります。

また、贈与を受けた人が死亡した場合は、残金があったとしても贈与税は課税されません。

② 相続税

贈与をする人に相続が発生した、つまり亡くなった場合は、相続開始前3年以内に教育資金一括贈与を行なっている場合は、その管理残高である残金が相続財産に加算されます。

この制度は2021年度税制改正により決定され、2021年年4月1日以降に贈与した金銭が対象となります。

ただし、相続が発生した日において、相続を受ける人が学校などに在学している場合には、相続税は課税されません。

まとめ

この記事では、教育資金一括贈与の特例を確認してきました。

この制度を活用することで、生前に最大で1,500万円を非課税で贈与することができます。

ただし、利用目的が教育資金に限られてしまうため、実際に適用する際には、他の特例や贈与税を検討した上で選択することをお勧めします。

相続・贈与には多くの制度があるため、複合的に考えて相続対策を行なっていく必要があります。

そのため、相続や相続後の資産の運用について不安がある方や相談したい方は、ぜひ1度相続・贈与に対応しているIFAや税理士等の専門家にご相談ください。