「投資」と聞いたときに何を思い浮かべるでしょうか?

株、投資信託、不動産、FXなどを上げる人が多いのではないでしょうか?

または「危ないもの」「損をするのでは?」と思う人もいるかもしれません。

どれも投資の一部を表していますが、投資は「自分でリスクをコントロールしながら、将来のお金を増やしていく」ことです。

そして、投資対象の商品にはリスクの高さや、運用のしやすさなどの特徴があります。

投資を始める、見直すにあたって投資の基本と商品の特徴を考えてみましょう。

※この記事では基本的な投資の種類を紹介しています

1. 投資の基本(資産形成・資産運用)

「長期・分散・積立」と聞いたこと・目にしたことがあるでしょうか?

この言葉が表すように、投資の基本は「長期運用」「分散投資」「積立投資」です。

長期運用

長期運用は、複利の効果を利用して20年・30年という長期的な視点で資産を運用することで、安定的にお金を増やす考え方です。

目先の利益や損失にとらわれず、日々の値動きや株価の一時的な高騰・下落に左右されずに投資を行うことができるため、特に投資の初心者にとって重要です。

分散投資

分散投資は、なるべく多くの国・地域・商品・企業に投資先を分散することによって、リスクを減らして安定的に運用する考え方です。

1社の株に全ての資産をつぎ込んでいて、その会社が倒産してしまった場合、全ての資産を失うことになります。

これは極端な例のようですが、「投資によって退職金を全部失ってしまった」などの記事やニュースを目にしたことはありませんか?

詐欺など悪質なものもありますが、そもそもすべてのお金を1つの商品につぎ込まなければ(分散すれば)全部を失うということは起こり得ません。

分散投資によってリスクを減らすことは、投資の基本と言えます。

積立投資

積立投資は、定期的に購入することによって購入単価を下げる、1度に購入することによる高値買いのリスクを下げる考え方です。

「定期購入法」「ドル・コスト平均法」と呼ばれる手法です。

正確には分散投資の考え方の1つで、時間を分散して投資することでリスクを下げる基本的な考え方です。

投資の基本やリスクについて、より詳細に知りたい方はこちらの記事もどうぞ。

2. 投資の種類を見る上でおすすめの視点

具体的な投資の種類に入る前に、投資の種類をどのように見たらいいかを考えてみましょう。

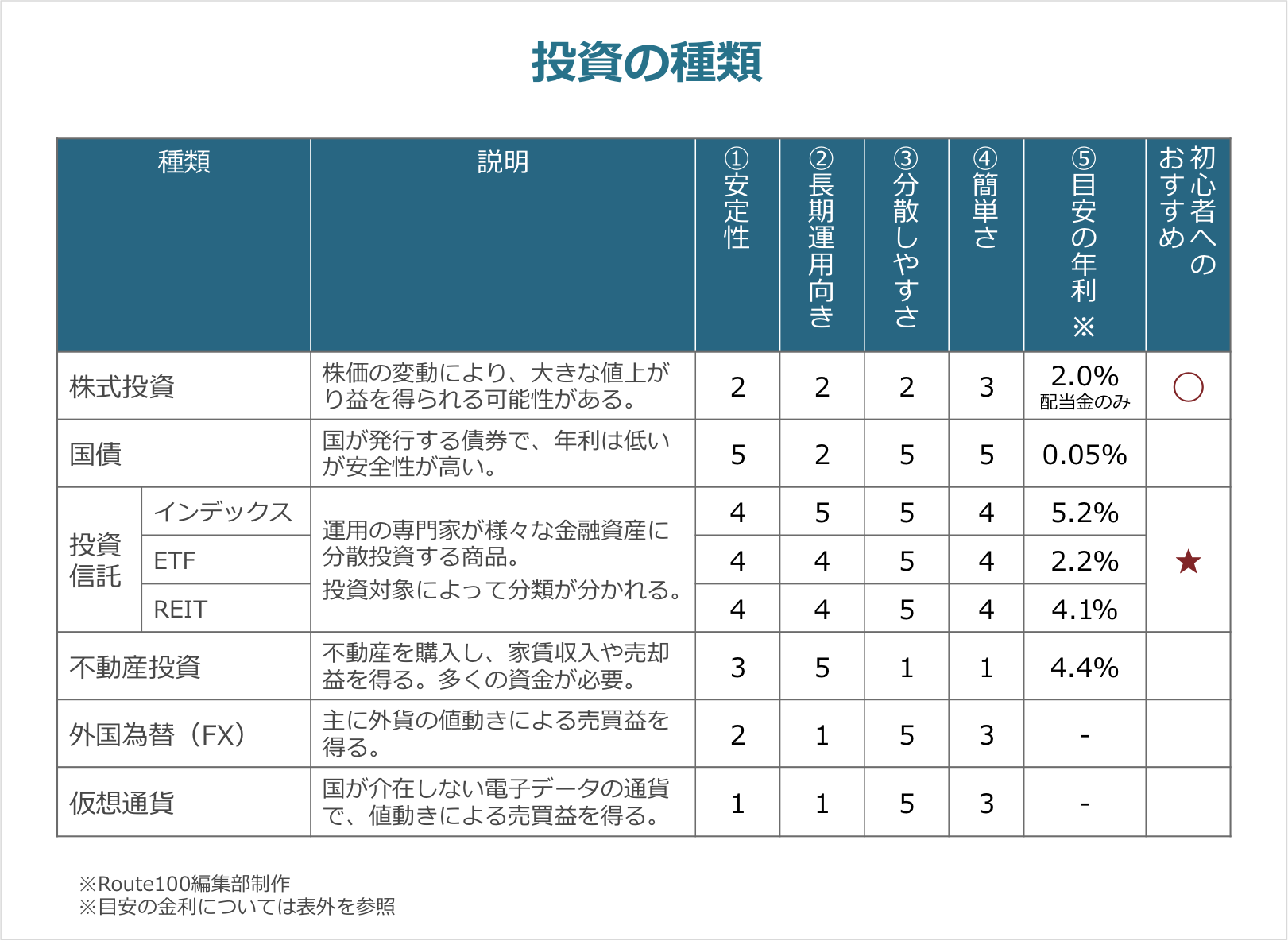

先ほどの投資の基本を踏まえて、次の視点で見て自分に合っているか、考えてみることをおすすめします。

- 安定性 ・・・ リスクが高くないか

- 長期運用向き ・・・ 長期運用に向いているか

- 分散しやすさ ・・・ 低単価で分散投資ができるか

- 簡単さ ・・・ 実際に投資・運用ができるか

- 目安の年利 ・・・ どの程度の利益が得られるか

(1)安定性 リスクが高くないか

投資に安定性を求める人は多いのではないでしょうか。

大きな値動きの中で、リスクを取って売買を繰り返すことで、短期的に大きな利益を得たい人もいます。

しかし、多くの人は仕事をしながら資産形成・資産運用をすることになると思います。

そういった日々の値動きに時間を費やすことができない人は、ある程度放置していられる安定性を重視すると良いでしょう。

(2)長期運用向き:長期運用に向いているか

将来や老後資金のために資産形成・資産運用を行いたい人は、長期運用の視点で考えてみましょう。

長期的に運用するためには、「利益が安定している」「複利の効果が得られる」「手数料が安い」「長く運用することができる」といったことが重要になります。

また、長期運用に向いている商品は長く運用してこそ意味があります。

短期的には大きな利益が得られない商品も多いため、途中で解約に迫られることがないよう、しっかりと長期運用のための資産を確保しておく必要があります。

(3)分散しやすさ:低単価で分散投資ができるか

資産の大小に関わらず、資産を分散することは投資の基本です。

不動産など単価が高い商品への投資は、どうしても資産が集中しやすくなりリスクが高くなってしまいます。

そのため、単価が低いことは資産の分散のしやすさに繋がります。

自分の運用資産額と相談して、分散投資によってリスクが減らせるようにしましょう。

(4)簡単さ:実際に投資・運用ができるか

いくら運用したい商品でも、実際に扱うことができなければ投資することはできません。

例えば、海外の株を買う場合、少なくとも英語の読解ができて、その会社の決算資料やその会社に対する現地評価の記事を読めることが望ましいです。

もちろん決算資料などを読まなくても株を買うことはできますが、判断材料の情報が少なくなる分リスクは高くなります。

簡単さの観点では、言語の他に「売買のツールが使えるか」「投資対象や売買のタイミングを判断できるか」も考えましょう。

証券会社や商品によっては、インターネット上でしか売買することができないものもあります。

その場合、そういったサイトやツールを使えることが必須条件になります。

また、株の場合は投資先の企業を、不動産投資の場合は投資先の物件と売買のタイミングを決める必要があります。

企業や物件の分析を自分で行えるか、分析する時間を取ることができるかも重要な観点になります。

「自分でやるのは難しいけど投資がしたい」という場合は、アドバイザーへの相談も考えてみましょう。

(5)目安の年間利回り:どの程度の利益が得られるか

投資商品は、基本的にローリスク・ローリターン、ハイリスク・ハイリターンです。

つまり、(1)安定性と利益がある程度連動しています。

最終的には、やはり得られるリターンに対して、そのリスクを取ることができるかどうかが大きな判断材料になります。

そのため、商品ごとの大まかな利率を知っておくことは重要です。

また、あくまで目安ですが、年利が110%を超える商品は「なぜそんなに利率が高いのか?」「何か大きなリスクがあるのではないか?」と疑って調べてみる必要があるかもしれません。

3.8種類の投資商品の比較

それでは、ここからは具体的に8種類の投資商品の特徴を見ていきましょう。

まずは、先ほどの5つの観点「安定性」「長期運用向き」「分散しやすさ」「簡単さ」「目安の年利」の点数と簡単な説明で、大まかな特徴を捉えてみましょう。

表を見る上での注意

- 点数は分かりやすく理解するためのイメージです

- 実際には、個別商品や運用方法で変わってきます。

- 購入の際にはご自身で情報を確かめるとともに、アドバイザーからの助言を受けることをおすすめします。

- (※)目安の年利について

-

・国内株は、日本取引所グループ「統計情報」より、2019年・第一部の単純平均利回り

・国債は、2020/11/16発行・固定5年(第115回)の利率

・投資信託(インデックス)は、2020年9月時点、TOPIX トピックス (配当込み)の5年平均利率

・投資信託(ETF)は、日本取引所グループ「分配金に着目したETF投資のご紹介 2019年6月版」より、有配ETFの平均利回り

・投資信託(REIT)は、日本取引所グループ「月刊REIT(リート)レポート(2020年9月版)」より、予想年間分配金利回り

・不動産投資は、日本不動産研究所「第39回 不動産投資家調査(2018年10月現在)」より、東京・城南地区の賃貸住宅一棟(ワンルームタイプ)の期待利回り

ご自身に合う商品はあったでしょうか?

投資初心者へのおすすめは、投資信託と株式投資です。

気になった商品、初心者へのおすすめ理由について詳しく見ていきましょう。

4. 投資商品の説明

(1)株式投資

投資という言葉を聞いたときに、真っ先に思い浮かんだのが「株式投資」という人も多いのではないでしょうか?

毎日のニュースでも日経平均株価やニューヨーク・ダウ平均株価は、よく取り上げられているので馴染みもあると思います。

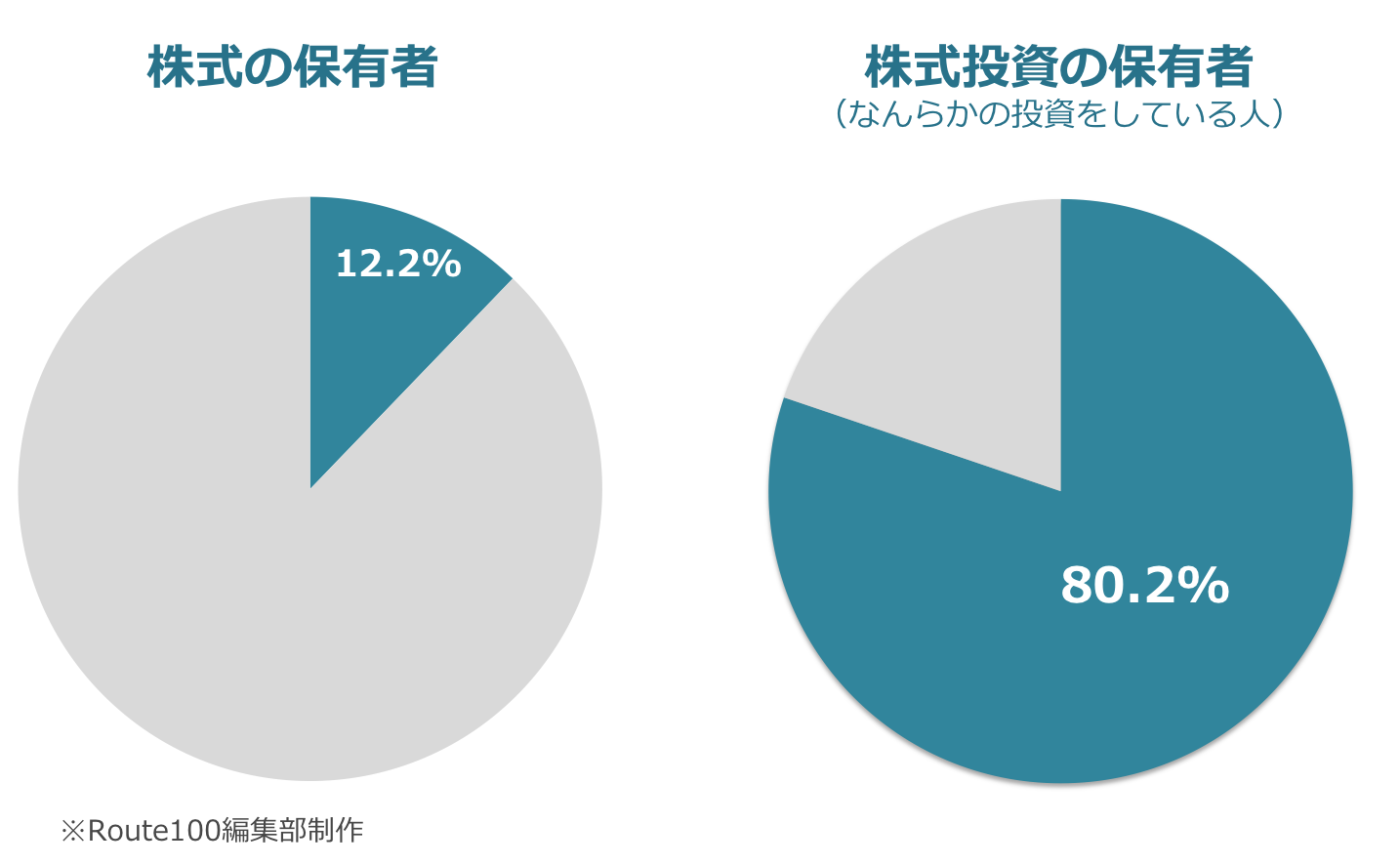

実際に、金融商品の中で株は最も保有率が高く、全体では12.6%(*1)、個人投資家の中での保有率は80%(*2)を超えています。

*2 日本証券業協会「個人投資家の証券投資に関する意識調査について 2019年」

株式投資で利益をあげる仕組み

株式投資では2つの方法で利益を得ることができます。

- 売買益(キャピタル・ゲイン)

- 配当金(インカム・ゲイン)

多くの人がイメージしているのが売買益ではないでしょうか?

1,000円で買った会社の株が2,000円まで上がり、その時点で売却すると1,000円の利益が得られます。

逆に500円に値下がりした時点で売却すると500円の損失が生じます。

配当金は、会社の年度内に利益が出た場合に、その一部が株主に還元されることで得られる利益です。

配当を行うかどうかは会社の方針なので、配当がない会社もありますし、配当金の額も会社によって異なります。

株に対して危険な印象を持っている人もいるかもしれませんが、株式投資はやり方次第です。

長期的に見て成長する可能性が高い企業を見つけることで、長期運用を行うことも十分可能です。

株式投資のメリット

- 自由度が高く、短期投資・長期投資ともに可能

- 株式投資は投資であると同時に企業への出資でもあるため、自分の好きな企業を応援することができる(企業によっては株主優待として優遇を受けることができる)

株式投資のデメリット

- 日本経済・世界経済の景気の影響を受けるため、不況の際には全体的に株価が下落する

- 購入できる最低価格が投資信託などと比べると高額になるため、分散投資をするにはある程度の資金が必要

初心者におすすめする理由

株をおすすめする最大の理由は「投資を身をもって知ることができる」という点です。

企業の選定や売買のタイミングは決して簡単ではありませんが、その経験を通して投資のやり方や心理を学ぶことができます。

10万円以下で購入できる株もたくさんあるので、その中からまずは自分が好きな企業・伸びると思う企業を調べてみてはいかがでしょうか。

最終的に株はあなたの資産形成・資産運用を行う上で重要な資産になる可能性があります。

(2)国債

国債は国の借金です。

国債を買うということは、国にお金を貸してあげて、一定の期間が経ったら利子を付けて返してもらうということになります。

借金をしているのが国なので、債務不履行(返してもらえない)になる可能性は極めて低く、非常に安定性の高い資産です。(2009年のギリシャ危機のように、国によってリスクの高さは異なります)

ただし、日本の国債は低金利で、2020年11月16日発行の固定5年(第115回)の利率は0.05%です。

銀行預金よりは高いですが、どんぐりの背比べのレベルで、特に資産形成にはおすすめできません。

一方で、海外には年利が数%の国もあります。

国債で利益をあげる仕組み

国債は銀行預金と同じように、購入した金額に年利を掛け合わせた金額が利子として支払われます。

例えば、日本の個人向け国債の固定5年・年利0.05%で100万円購入した場合、毎年500円の利子を得ることができ、3年後に100万円が返却されます。

利率は固定の他に変動もあり、変動の場合は市況によって利率が上下します。

国債のメリット

- 国債のメリットは、確実に利子を得ることができる安定性

国債のデメリット

- 年利が低いため、大きな利益を得ることが難しい

- 銀行預金よりは高いですが、一方で個人向け国債は銀行預金と違っていつでも引き出すことができないため、流動性が下がる

少なくとも、現状の日本の国債は資産形成・資産運用として組み込むメリットはあまりありません。

債券には国際以外にも社債や外国債もあります。

(3)投資信託

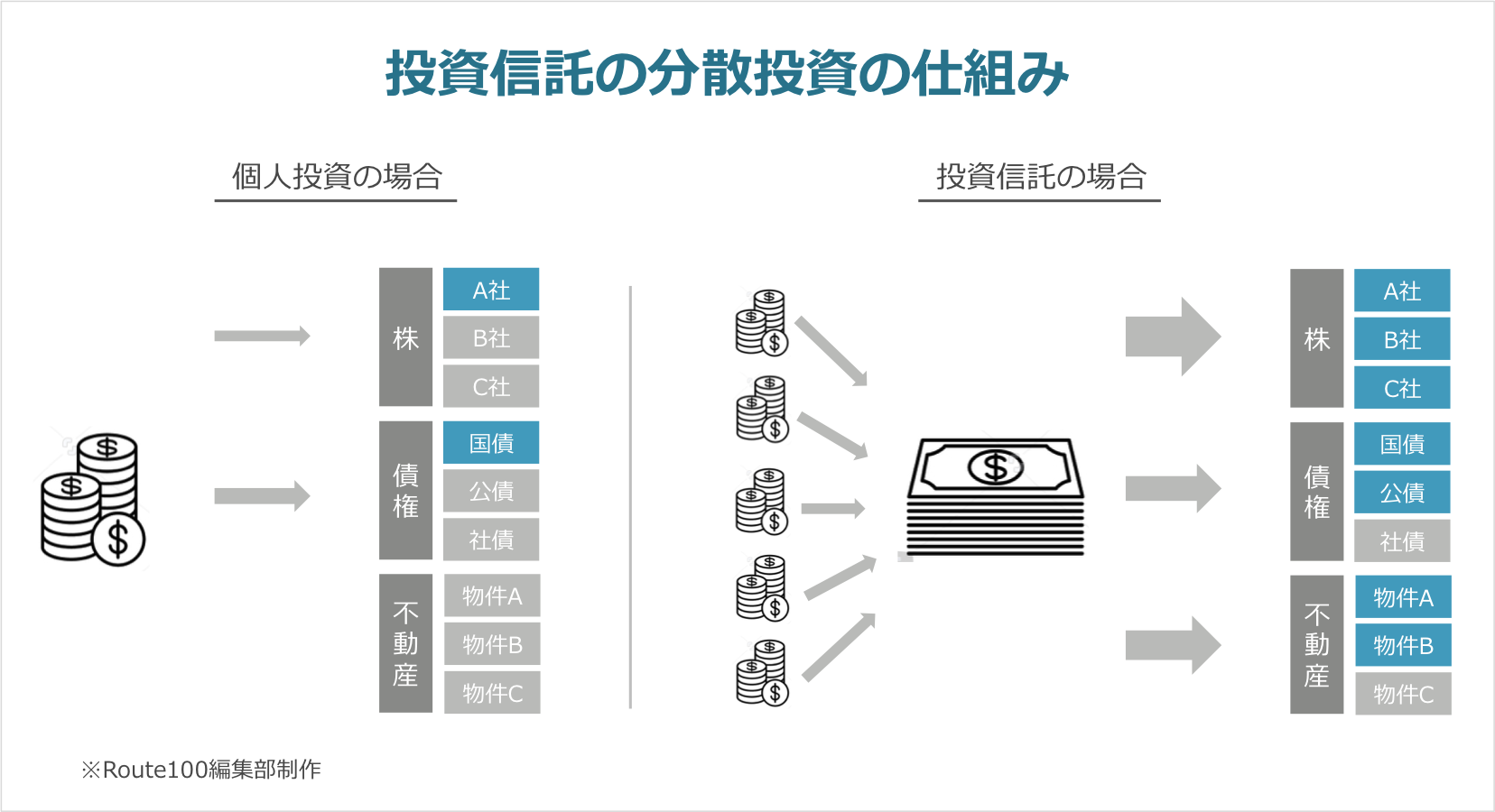

投資信託は、多くの人から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が様々な商品に分配して投資・運用する商品です。

個人としては少額で始められますが、投資信託全体としては大きな金額を分散投資をしているため、安定性が高く運用を任せられるのが大きな特徴です。

非常にバランスが取れている点が投資初心者におすすめする理由です。

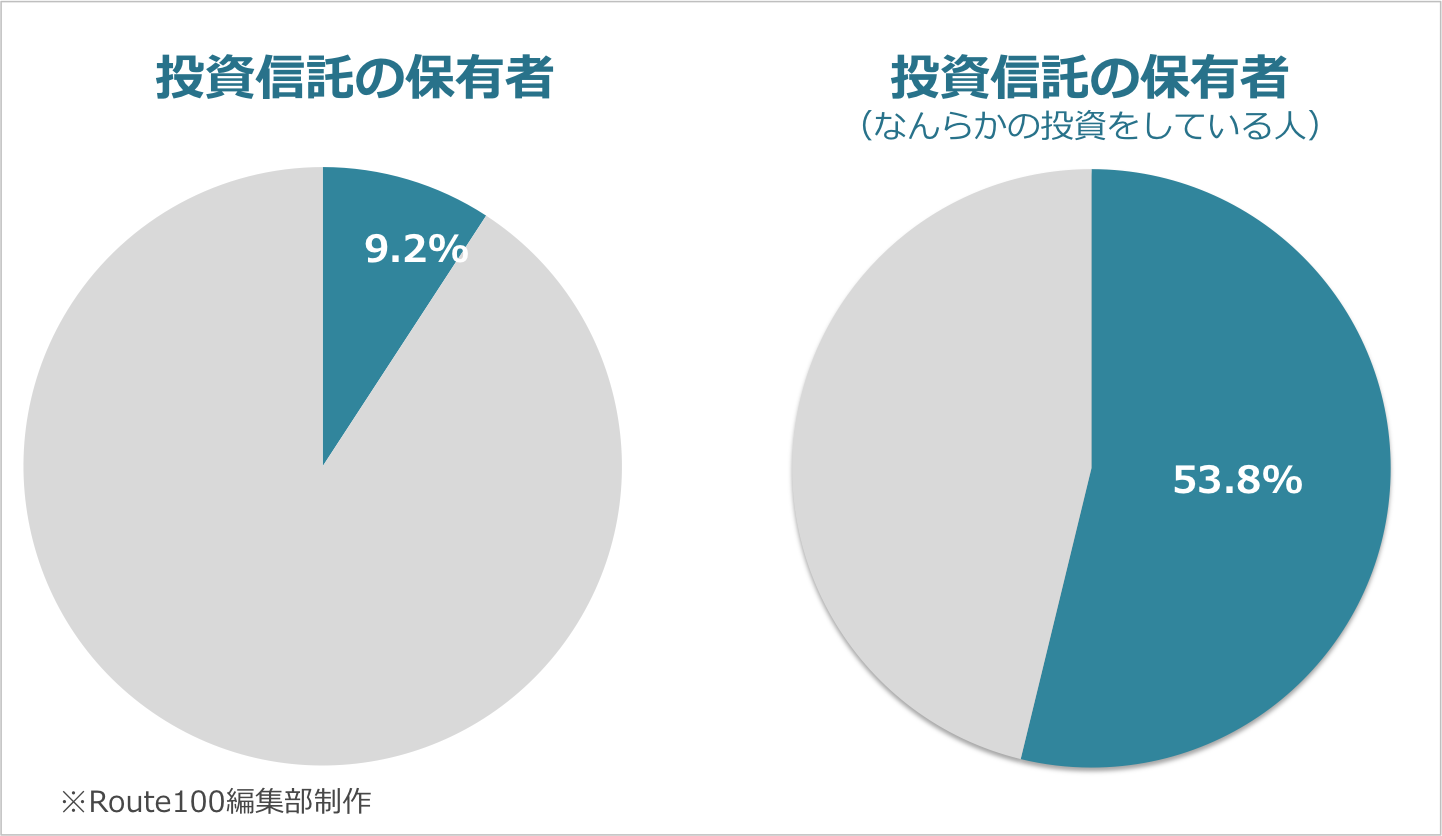

株の次に保有率が高く、全体では9.2%(*1)、個人投資家の中でも保有率は50%(*2)を超えています。

投資信託で利益をあげる仕組み

投資信託は、みんなから集めたお金をファンドが運用することによって得られた利益が分配されます。

この利益の分配が定期的にあるかないかは、投資信託の商品によって異なりますが、長期投資をする場合は分配なしの投資信託にすることをおすすめします。

それは分配なしの場合は、その利益がそのまま投資に回されるため、複利の効果が得られるためです。

複利については、こちらの記事で詳しく解説しています。

また、投資信託は投資対象として何をどう組み合わせるかで結果が変わってきます。

そのため、投資信託にはインデックス、アクティブ、ETF、REITなどのタイプがあります。

このタイプについては、後ほど学んでみましょう。

1点注意が必要なことは、投資信託は専門家が運用しているとはいえ、運用成績がマイナスになることがあり得るということです。

そのため、投資信託は元本の補償はありませんし、短期的には元本割れする可能性は十分にあります。

あくまで投資であり、預金とは違うことを理解しておく必要があります。

投資信託のメリット

- 少額、かつ分散投資ができるためリスクを抑えられる

- 最初に投資信託の商品を選択すれば、その後の運用を任せることができるため手間が掛からない

- 投資対象は外国も含まれるため、個人では難易度が高くなる海外を含めた分散投資も可能

投資信託のデメリット

- 運用を任せるため、毎年一定の手数料が掛かる(預けている資産に対する手数料のため、仮に運用成績がマイナスでも手数料は発生する)

- 運用が海外ファンドで日本の証券会社が販売会社の場合、2重に手数料が掛かり割高になることがある

初心者におすすめする理由

手数料のデメリットはありますが、少額から分散投資ができるという意味において、投資の基本を抑えた投資信託は非常にバランスの取れた商品です。

株や他の商品と組み合わせながら、一定の資産を投資信託として持つことをおすすめします。

先ほども少し触れましたが、投資信託には非常に多くの種類があり、何を中心に投資するかによってタイプが分かれます。

すべてではありませんが、投資信託のタイプに少し触れてみたいと思います。

①インデックス型

特定の指標(インデックス)と同じような動きを目指した投資信託です。

特定の指標とは、日本の場合は「日経平均株価」や「TOPIX(東証株価指数)」、アメリカでは「ダウ平均株価」などのことを指します。

例えばTOPIXをインデックスにした投資信託であれば、TOPIXの銘柄を中心に様々な投資先に分散投資されます。

インデックスの分類には以下のようなものがあります。

- 投資対象(株、債権、不動産など)

- 投資先の国・地域(日本、ヨーロッパ、アジア、新興国、グローバルなど)

- 通貨の分散

- 対象とする指標(TOPIX、ダウ平均株価など)

②アクティブ型

独自の銘柄選択や資産配分により、インデックス(株価指数等)の動きを上回る投資成果を目標とする投資信託のことを指します。

③ETF

ETFはExchange Traded Fundの略で、上場投資信託のことです。

投資信託会社が上場しているため、株と同じように売買を行うことができます。

ETFの最大の特徴は、一般的な投資信託に比べて手数料が低いことです。

投資信託のより詳細な仕組みや、ETFの手数料が低い理由はこちらの記事で解説しています。

④REIT

REITは簡単に言うと、不動産に特化した投資信託です。

REITはアメリカで生まれた仕組みで、Real Estate Investment Trust(不動産投資信託)の略です。

アメリカでは1960年に導入されましたが、日本では2001年にスタートしています。

個人で不動産投資を行うのはリスクが大きいため、そのリスク分散を行う仕組みと言えます。

(4)不動産投資

不動産投資は、不動産物件を購入して第三者に貸し出すことで、その家賃を収入として受け取る投資です。

簡単に言うと「大家さん」です。

不動産投資で利益をあげる仕組み

不動産投資で得られる利益は「売却益」と「運用益」の2つです。

例えば、5,000万円でアパートを購入し、5年後に6,000万円で売却できた場合、1,000万円の「売却益」が得られます。

売却益を得たい場合は、地価が上がる可能性のあるエリアを調査し、なるべく安価で購入することが重要です。

「運用益」は家賃収入です。

月額5万円で10部屋を貸し出し、すべての部屋が埋まっている場合、月額50万円、年間600万円が家賃収入として得られます。

ここから運用費を差し引いた額が「運用益」になります。

運用において重要なのは入居率です。

1部屋空室がある場合、この場合10%、年間60万円収入が減ることになります。

また、建物は経年劣化するため、売却益を得るためには地価の上昇が必要です。

そのため、不動産投資は「運用益」で利益を得ることが基本になります。

不動産投資のメリット

- 長期的に収益を得ることができ、老後の安定収入になる可能性がある

- 不動産購入時に銀行融資を受けることで、自己資金以上の投資を行うことができる(レバレッジ効果がある)

- 所得税・相続税を軽減することができる

不動産投資のデメリット

- ある程度まとまった資金が必要であり、総資産に占める不動産の割合が高くなる可能性がある(他への投資ができない可能性)

- リスクを下げるために、購入の際に不動産に対する知識が必要(価格下落、空室、災害などのリスク)

- 建物・入居者管理の手間、または管理を委託することによる運用費が掛かる

- 確定申告の手間が増える

運用資産額が多い人は、不動産を資産に組み込むことを考えてみても良いかもしれません。

(5)外国為替(FX)

外国為替は、海外通貨との交換によって利益を得ることを目的とした取引です。

そもそも、為替とは「現金の代わりに、手形・小切手・証書などで決済をすませる方法」です。

海外との為替が行われる場合は、通貨の交換を伴い「外国為替」と呼ばれます。

外国為替の主な取引は「外貨預金」と「FX」で、それぞれ特徴が異なります。

外貨預金は、海外の銀行にお金を預けることで、日本よりも高い金利を得ることを目的としています。

ここでは「FX」について詳細に見ていきます。

外国為替(FX)で利益をあげる仕組み

FXとはForeign eXchangeの略で、正式名称は「外国為替証拠金取引」です。

難しい名前ですが、実際に名前の通り「お金(証拠金)を預けて、外国為替の取引」を行う投資です。

自分が預けたお金そのものを海外の通貨に直接交換しない点がポイントで、このため自分が預けたお金以上の金額の取引を行うことができます(レバレッジ効果)。

FXで得られる利益は2つです。

- 為替差益(キャピタルゲイン)

- スワップポイント(インカムゲイン)

「為替差益」は、買うときと売るときの金額差で得られる利益です。

1ドル=100円のときに1ドルを買って、1ドル110円になったときに1ドルを売った場合、10円の利益を得ることができます。

1万ドルの取引を行なっていた場合の利益は10万円です。

「スワップポイント」は2つの国の金利差によって得られる利益です。

2020年10月時点で日本の政策金利-0.1%に対し、アメリカの政策金利は1.5%であるため、米ドルでお金を持っていた方が高い金利がもらえます。

この金利差によって得られる利益がスワップポイントです。

2020年10月時点で、ある証券会社における日本円に対する米ドルのスワップポイントは1万ドルあたり1日8円です。

仮に1万ドルをスワップポイント8円で持ち続けた場合、1年間で2,920円の利益が得られれます。

ただし、逆のポジションを持っている場合、損失が発生するので注意が必要です。

(ここでは、米ドルを売って日本円を持っている場合)

また、FXはレバレッジを最大で25倍までかけることができます。

但し、レバレッジを高くするほど、少しの値動きで損失が出る可能性も大きくなるため十分な注意が必要です。

逆の言い方をすると、レバレッジを低く抑えればリスクも小さくなるため、FX=リスクが高いと捉えることには語弊があります。

外国為替(FX)のメリット

- 為替差益だけでなく、スワップポイントによる利益が得られる

- 少ない自己資金で、大きな取引を行うことができる(レバレッジ効果がある)

外国為替(FX)のデメリット

- レバレッジを上げることでリスクが高くなる(証拠金が足りなくなる可能性が大きくなると、強制的に取引が終了するロスカットと呼ばれるシステムがあります)

- 為替レートは様々な要素で変動するため、予測が難しく急激に変化することもある

高いレバレッジでの運用は投機の要素が強くなるため危険ですが、レバレッジを低く抑えることで外貨預金に近い取引を行うこともできます。

(6)仮想通貨

仮想通貨は国や銀行が介在しない電子データの通貨のことで、暗号通貨・デジタル通貨とも呼ばれます。

2020年10月時点で、仮想通貨は世界で3,000種類以上が存在しますが、日本で購入できるのは13種類です。

最も取引高が多いのはビットコインです。

外国為替(FX)で利益をあげる仕組み

仮想通貨の大きな特徴は、日本銀行のような中央機関が存在しないことです。

中央機関がいないことにより何が変わるかと言うと、発行枚数上限が決まっていることで、仮想通貨の価格がユーザーの需要と供給によって変動する点です。

例えば、日本銀行は景気が悪い際に、新しく通貨を発行することがありますが、仮想通貨の場合そのようなことはありません。

そのため、ある通貨の需要が高ければ価格は上がり、需要が低ければ価格は下がります。

この価格変動を利用した売買益が、仮想通貨で利益をあげる方法になります。

仮想通貨のメリット

- 価格変動が大きいため、大きな利益が得られる可能性がある

- 少額から投資ができる(1,000円程度から売買が可能)

仮想通貨のデメリット

- 価格変動が大きいため、資産が大幅に減る可能性がある

- 需給バランスで価格が変動するため、予測が難しい

- 法規制の整備が十分でなく、今後の規制強化などで価格が下落する可能性がある

仮想通貨はまだ安定した投資ではないがゆえに、大きな利益が得られる可能性があります。

ただし、それだけリスクが高いことを理解し、余裕のある資産で投資を行う必要があります。

5. 投資を始めるにあたって知っておきたい優遇制度

これから投資を行う人に、ぜひ知っておいて欲しい制度があります。

それは、「NISA(ニーサ)」と「iDeCo(イデコ)」です。

どちらも税制優遇のメリットがあります。

NISA(ニーサ)

NISAは「少額投資非課税制度」の愛称で、イギリスの個人貯蓄口座であるISA(Individual Savings Account)がモデルとなっています。

言葉の通り、NISA口座で購入した金融商品によって得られた利益に税金がかからない制度です。

NISAには一般口座と積立口座があり、どちらかを選択することができます。

- 一般口座は、非課税枠が年間120万円までで、非課税の期間は5年間

- 積立口座は、非課税枠が年間40万円までで、非課税の期間は20年間

2020年10月時点で、金融商品の利益に掛かる税率は約20%です。

対象となる金融商品は以下になりますので、これらの商品を購入する場合は、NISA口座で始めることで節税効果が得られます。(新規購入に限られるため、既に保有している商品をNISA口座に移管することはできません)

- 株式投資信託

- 国内・海外上場株式

- 国内・海外ETF

- ETF(上場投資証券)

- 国内・海外REIT

- 新株予約権付社債(ワラント債)

ただし、積立口座の場合、対象となる金融商品が限られているため、購入したい商品が含まれているか確認が必要です。

iDeCo(イデコ)

iDeCoは「個人型確定拠出年金」の愛称で、アメリカのIRA(Individual Retirement Account)がモデルとなっています。

漢字の名称は一見難しいですが、自分で作る年金制度のことです。

愛称の由来は、個人型確定拠出年金(Individual-type Defined Contribution pension plan)です。

日本には公的年金制度がありますが、少子高齢化と長寿化の影響で将来十分な年金が受け取れない可能性があります。

そのため、現役時代から自助努力により自分で年金を作ることを促すために始まった制度です。

年金制度ですので、60歳以降にならないと受け取りができない点に注意が必要です。

また、iDeCoで優遇される税制は以下の3つです。

- 積立金額すべてが「所得控除」の対象で、所得税・住民税が節税できる

- 運用で得られた利益が「非課税」になる

- 受け取るときに「公的年金等控除」「退職所得控除」の対象となる

iDeCoには「元本確保型」の他に、この記事でも説明した様々な「投資信託」商品があります。

税制優遇のメリットもあるため、「投資信託で老後資金を作りたい」と考えている人は利用するべき制度です。

年金制度の詳細は、こちらの記事で詳しく解説しています。

まとめ

いかがでしたでしょうか。

この記事では以下のことをお伝えしてきました。

- 投資の基本

- 投資は「安定性」「長期運用向き」「分散しやすさ」「簡単さ」「目安の年利」で考える

- 投資の種類と特徴

- 各投資のメリット・デメリット

- 税が優遇されるNISAとiDeCo

投資は「あなたらしい人生100年」を手助けしてくれます。

金融商品を正しく理解し、未来に向けて資産形成・資産運用を行なっていきましょう。

また、資産形成・資産運用について相談してみたい、自分でやるのは難しい方は、1度アドバイザーに相談してみましょう。

相談したからといって、必ずしも申し込みなどを行う必要はありません。

まずは気軽に相談してみましょう。