相続が発生した場合には、10ヶ月以内に相続税を申告・納税しなければなりません。

ところで、亡くなった人に資産がある場合、相続税は必ず発生するのでしょうか?

基礎控除といって、課税対象から差し引くことができる金額があるため、必ず発生するわけではありません。

この記事では、どのような流れで相続税を計算していくかを確認していきましょう。

1. 相続税の計算方法

相続税とは、相続人が遺産を受け継いだときに、受け継いだ人にかかる税金です。

相続や遺言によって財産を取得した場合に、その取得した財産に課税されます。

相続税の計算方法はやや複雑ですが、次の流れで行われます。

- 課税価格の合計額を計算する

- 相続開始前3年以内に贈与した財産を加算する

- 相続時精算課税制度を適用して贈与した財産を加算する

- 相続税の基礎控除を控除する

- 法定相続分で分けた場合の各人の取得額と税額を算出する

- 相続税の総額を計算する

- 実際の取得割合に応じて相続税の総額を按分する

- 2割加算対象者がいれば税額を2割加算する

- 各種の税額控除を差し引く

それでは、それぞれのステップを確認していきましょう。

1)課税価格の合計額を計算する

まずは、被相続人の課税価格の合計額を計算します。

課税価格の合計額に含まれる財産には、金銭として見積もることができる経済的価値のあるすべてのものが含まれます。

具体的には、以下の計算を行います。

- 本来の相続財産を算出する

- みなし相続財産を加算する

- 非課税財産を差し引く

- 債務および葬式費用を差し引く

それぞれどのようなものが該当するのか、確認していきましょう。

① 本来の相続財産

本来の相続財産とは、相続・遺贈等で取得した現金、預貯金、有価証券、土地、家屋、美術品、貸付金、特許権、電話加入権などをいいます。

相続財産が現金、預貯金、上場株式等などであれば自分で評価をすることもできるかと思いますが、不動産や非上場株式などについては評価の仕方がイメージしづらいと思います。

財産の評価方法は、国税庁「財産評価」に規定されていますが、複雑なものも多いので、お困りの際には税理士等の専門家にご相談ください。

② みなし相続財産

みなし相続財産とは、相続・遺贈等で取得したとみなされる財産です。

被保険者(亡くなった方)が加入していた生命保険による死亡保険金や、勤務していた会社からの死亡退職金などが含まれます。

これらは、相続が開始したときに被相続人が所有していたわけではないので本来の相続財産ではありませんが、相続税を課税するべき性質であるため、みなし相続財産として相続財産に含まれます。

③ 非課税財産

相続税法に規定される非課税財産は、相続税の課税財産に含みません。

代表的な非課税財産は、以下の通りです。

- 墓地や墓石、仏壇、仏具など日常礼拝の対象とされている財産(但し、骨董的な価値があるものなどは相続税がかかります)

- 宗教、慈善、学術などの公益事業を行う者が、公益目的事業に使用するもの

- 死亡保険金等のうち非課税限度額(500万円に法定相続人の数を掛けた金額)までの金額

- 死亡退職金等のうち非課税限度額(500万円に法定相続人の数を掛けた金額)までの金額

- 相続等によって取得した財産で、相続税の申告期限までに国や公益法人等に寄付したもの

墓地、墓石、仏具などは、相続税の非課税財産とされています。ですが、投資の対象になるようなものには相続税がかかります。

純金の仏具を購入することにより相続税対策をするといった話もありますが、上記の理由から税務署から指摘を受ける可能性は否定できません。

また、相続税が課税されなかったとしても、後になって再販売しようとする際の価格は半値以下に減少することが多いとされますのであまりおススメはできません。

死亡保険金、死亡退職金等については、非課税限度額(500万円×法定相続人の数)までは、非課税となります。

資金に余裕がある場合には、相続対策の第一歩として生命保険を検討することをおススメします。

④ 債務および葬式費用

債務および葬式費用は、課税財産から差し引くことができます。

債務とは、相続開始の際に存在するもので、確実であると認められるものが対象となります。

例えば、銀行借入や、固定資産税・住民税などの未払金が該当します。

葬式費用として課税財産から差し引くことができるものには、以下があります。

- 火葬、埋葬、納骨をするためにかかった費用

- 遺体、遺骨の回送にかかった費用

- 葬式の前後に生じた費用で通常葬式にかかせない費用(例えば、お通夜の費用など)

- 4 葬式に当たりお寺などに対して読経料などのお礼をした費用(いわゆる、お布施)

- 死体の捜索、死体や遺骨の運搬にかかった費用

国税庁・タックスアンサー「No.4129 相続財産から控除できる葬式費用」より抜粋

ただし、以下に該当するものは葬式費用に該当しませんので注意が必要です。

- 香典返し

- 墓石、墓地の購入費用

- 初七日や法事などの法要のための費用

国税庁・タックスアンサー「No.4129 相続財産から控除できる葬式費用」より抜粋

葬式関連の費用であれば、無制限に葬式費用に認められるわけではないのでご注意ください。

①〜④をまとめると、課税価格の合計額は次のようになります。

※相続人が配偶者と子供2人の計3人の場合

| 種別 | 財産の種類 | 金額 |

| ①本来の相続財産 | 現金・預貯金 | 4,000万円 |

| 土地 | 5,000万円 | |

| 建物 | 3,000万円 | |

| 貸付金 | 800万円 | |

| ②みなし相続財産 | 生命保険金 | 1,500万円 |

| ③非課税財産 | 生命保険金の非課税限度額 | ※ △1,500万円 |

| ④債務・葬式費用 | 葬儀費用 | △200万円 |

| 借入 | △800万円 | |

| 合計 | 1億 1,800万円 | |

2)相続開始前3年以内に贈与した財産を加算する

被相続人が、相続開始前3年以内に、相続人に対して贈与した財産がある場合には、その生前贈与をなかったものとして課税対象に加え、相続税を計算します。

この規定は、相続発生の直前に駆け込みで贈与をすることで、相続税を減らすことを防ぐためにあります。

| 受贈者 | 贈与の時期 | 金額 |

| 長男 | 相続開始の2年前 | 1,000万円 |

なお、贈与時には、長男は贈与税210万円を納税しているものとします。

この贈与税は後述の「9)税額控除」によって差し引くことができます。

相続開始前3年以内の贈与額を加算した課税価格

1)課税価格の合計:1億1,800万円 + 贈与額:1,000万円 = 1億 2,800万円

3)相続時精算課税制度を適用して贈与した財産を加算する

60歳以上の父母・祖父母から、20歳以上の子供・孫に対して、贈与を行う場合には、相続時精算課税制度という制度を利用して贈与することができます。

相続時精算課税制度とは、読んで字のごとく「相続が起こった時に課税を精算する」という性質の生前贈与の制度です。

相続時精算課税制度を利用して贈与すると、贈与時には合計額が2,500万円になるまで贈与税が課税されません。

そして、相続が発生した際に、相続税によって精算することになります。

そのため、生前に相続時精算課税制度で贈与をした財産があれば、その金額を加算する必要があります。

| 受贈者 | 金額 |

| 次男 | 2,000万円 |

なお、このケースでは相続時精算課税制度での贈与金額が2,500万円以下であるため、贈与時には贈与税は発生していません。

相続時精算課税制度の贈与額を加算した課税価格

2)相続開始前3年以内の加算まで計算した課税価格の合計:1億 2,800万円

+ 相続時精算課税制度を適用した贈与額:2,000万円 = 1億 4,800万円

この金額が課税価格の合計額になります。

また、相続時精算課税制度については、こちらの記事で詳しく説明しています。

4)相続税の基礎控除を控除する

ここまでで計算してきた課税価格の合計額から、相続税の基礎控除額を控除し、課税遺産の総額を求めます。

課税遺産総額 = 課税価格の合計額 - 基礎控除額

相続税の基礎控除額は、以下の計算式で算出します。

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

この時点で課税財産の合計額が、相続税の基礎控除額を下回っている場合には、相続税が課税されません。

その場合には、相続税の申告書を提出する必要はありません。

課税遺産総額

3)課税価格の合計額:1億 4,800万円

ー 基礎控除額:4,800万円(3,000万円 + 600万円 × 法定相続人3人)= 1億円

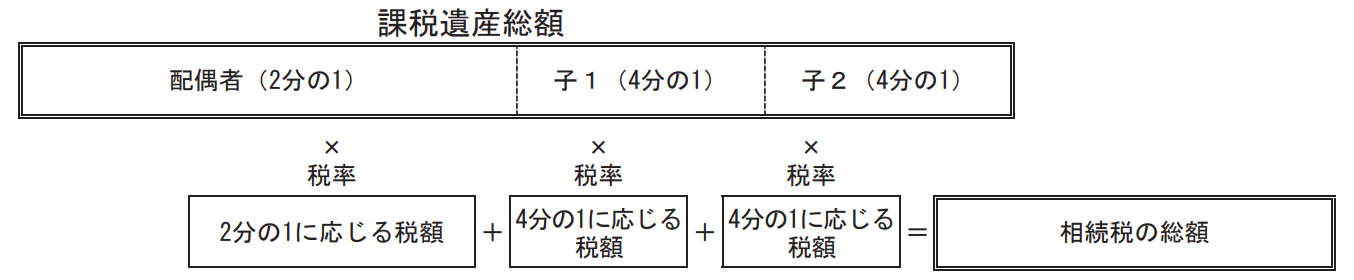

5)法定相続分で分けた場合の各相続人の取得額と税額を算出する

上記で求めた課税遺産総額を、法定相続分で分けたものとした場合の各相続人ごとの取得額と相続税額を算出します。

国税庁「相続税の申告の仕方」より抜粋

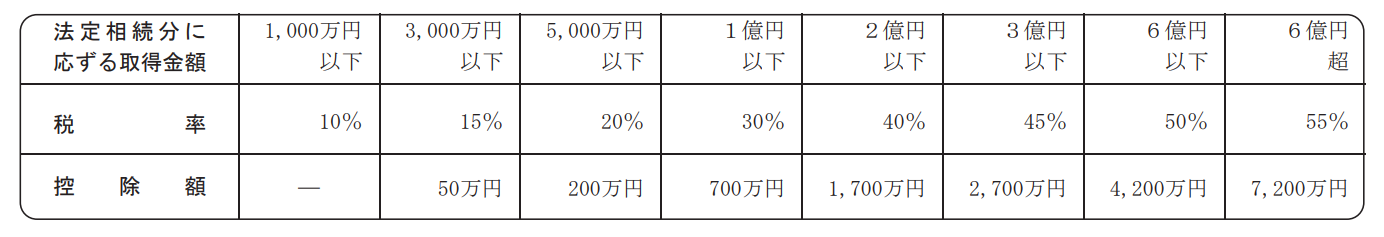

まず、法定相続分に基づいて法定相続金額を算出します。

各人の法定相続金額を算出すると、上記の表に照らし合わせて税額を算出することができます。

| 相続人 | 法定相続分 | 法定相続金額 | 相続税額 | 計算方法 |

| 妻 | 1/2 | 5,000万円 | 800万円 | 5,000万円 × 税率20% ー 控除額200万円 |

| 長男 | 1/4 | 2,500万円 | 325万円 | 2,500万円 × 税率15% ー 控除額50万円 |

| 次男 | 1/4 | 2,500万円 | 325万円 |

6)相続税の総額を計算する

上記で計算した各相続人の相続税額を合計して、相続税の総額を計算します。

相続税の総額

妻:800万円 + 長男:325万円 + 次男:325万円 = 1,450万円

7)実際の取得割合に応じて相続税の総額を按分する

ここまで法定相続分を元に計算を行ってきましたが、ここで実際の取得割合に応じて相続税の総額を按分して、各人の税額を求めます。

実際の相続では、遺言の定め等によって相続人と相続分などを指定することができます。ここでは、法定相続人ではない孫にも一部相続を行うものとします。

| 相続人 | 実際の取得額 | 取得割合 | 相続税額 | 計算方法 |

| 妻 | 6,000万円 | 60% | 870万円 | 6)相続税の総額1,450万円 × 取得割合 |

| 長男 | 1,000万円 | 10% | 145万円 | |

| 次男 | 2,000万円 | 20% | 290万円 | |

| 孫(長男の息子) | 1,000万円 | 10% | 145万円 |

8)相続税額の2割加算の対象者がいれば相続税額を加算する

相続人の中に、相続税額の2割加算の対象者がいれば相続税を1.2倍します。

相続等によって財産を取得した人が、被相続人の一親等の血族(子が死亡している場合には孫を含みます)および配偶者以外である場合には、その人の相続税額にその2割に相当する金額が加算されます。

例えば、通常、相続により孫に財産がわたるまでには、「本人から子へ」「子から孫へ」と2回の相続を経て、相続税を2回負担する必要があります。

それに対して、本人から孫へと遺言により無償で渡した場合(遺贈)には、相続税を1回負担するのみで孫まで財産をわたすことができ、1回分の相続税負担を回避することができます。

このような不公平をなくすことを目的として、一親等の血族と配偶者以外に相続で財産を取得させる場合には相続税額を1.2倍します。

先ほどの例では、孫が2割加算に該当しますので、孫の税額は次のようになります。

孫の税額:145万円×1.2=174万円

9)各種の税額控除を差し引く

相続税の税額控除には、贈与税額控除や配偶者控除などがあります。

ここでは相続税の税額控除の内、一部を紹介します。

①贈与税額控除

前述の通り、被相続人が相続開始前3年以内に相続人に対して贈与した財産がある場合には、その生前贈与の金額を課税財産の合計額に加算します。

一方で、その贈与について贈与税が課されているときには、相続税との二重課税となってしまいますので、それを防ぐために贈与税額を相続税額から控除します。

一点、注意が必要ですが、控除できる贈与税額が相続税額を上回っている場合でも、税額の還付を受けることはできません。

②配偶者の税額軽減

配偶者の税額軽減とは、被相続人の配偶者が相続等により取得した財産が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

- 1億6千万円

- 配偶者の法定相続分相当額

税額控除を含め、最終的に各人が納付する税額は次のようになります。

| 相続人 | 相続税の納付税額 | 補足 |

| 妻 | 0円 | 配偶者控除により |

| 長男 | 0円 | 2)で納付している贈与税210万円が税額控除の対象になる |

| 次男 | 290万円 | |

| 孫(長男の息子) | 174万円 | 相続税額の2割加算の対象となる |

以上が、相続税計算の一連の流れです。

相続税の税額控除については、以下の記事で詳しく解説しています。

まとめ

この記事では、相続税の計算方法について取り上げてきました。

相続税の計算方法は少し複雑なように見えるかもしれませんが、それぞれの計算には意味があるので、その点を意識するとスッキリと理解できるかもしれません。

ただし、実際の相続にあたっては、非課税の対象となるのか?いくら控除できるのか?など疑問を持つことも多いと思います。

相続に関してお困りの場合は、相続・贈与に詳しいIFAや税理士等の専門家にご相談ください。